หลักการลงทุน Jitta Ranking

ใช้ AI เฟ้นหา “หุ้นพื้นฐานดี ราคาถูก น่าลงทุน” และปรับพอร์ตอย่างมีวินัยทุก 3 เดือน เพื่อเงินที่เติบโตอย่างยั่งยืน

3 คุณสมบัติหุ้นน่าลงทุน

หากคุณเคยดูการแข่งขันไตรกีฬา คุณน่าจะคุ้นเคยกับภาพนักกีฬาใส่เสื้อ กางเกงขาสั้นรัดรูป ที่คุณเองก็บอกไม่ได้ว่าเป็นชุดวิ่ง หรือชุดว่ายน้ำ หรือชุดปั่นจักรยานกันแน่

นั่นก็เพราะนักไตรกีฬา จะเป็นแค่นักวิ่ง นักว่ายน้ำ หรือนักปั่นไม่ได้

นักไตรกีฬาต้องเป็นทั้ง 3 อย่าง และต้องเก่งทั้ง 3 อย่างด้วย จึงจะคว้าแชมป์ไตรกีฬาแต่ละรายการได้

การลงทุนในหุ้นก็เหมือนการแข่งขันไตรกีฬา หุ้นทั้งหมดในตลาดคือผู้เข้าแข่งขัน และหุ้นที่จะขึ้นแท่น “หุ้นน่าลงทุน” อันดับต้นๆ ได้ จะต้องเป็นหุ้นที่มีคุณสมบัติครบทั้ง 3 ประการ นั่นคือ

1

เป็นหุ้นพื้นฐานดี

อย่างสม่ำเสมอ ดูจาก

งบการเงินย้อนหลัง 10 ปี

2

เป็นหุ้นที่ราคาซื้อขาย

ไม่แพงเกินมูลค่า

ที่เหมาะสมของธุรกิจ

3

เป็นหุ้นที่มีแนวโน้ม

การเติบโตในช่วง 2-3 ปี

ที่ผ่านมาค่อนข้างดี

แต่การอ่านงบการเงินของหุ้นเป็น 100 เป็น 1,000 ตัว ย้อนหลัง 10 ปี ควบคู่ไปกับการทำงานประจำ รักษาคนไข้ หรือดูแลธุรกิจส่วนตัว เพื่อกรองหา “ธุรกิจที่ดี ในราคาที่เหมาะสม” แค่ไม่กี่ตัวมาลงทุน ฟังดูเป็นไปได้ยาก…

แล้วถ้าชีวิตนี้คุณไม่เคยแตะงบการเงินมาก่อนเลย คุณจะต้องใช้เวลานานเท่าไหร่ กว่าจะวิเคราะห์ได้ละเอียดรอบคอบเพียงพอ…

นี่คือที่มาของ Jitta Ranking อัลกอริทึมที่ผสานเทคโนโลยี AI กับ big data

วิเคราะห์หุ้นทุกตัวในตลาดอย่างละเอียด แล้วจัดอันดับตามคุณสมบัติ 3 ประการ

ช่วยผ่อนแรงค้นหาหุ้นคุณภาพ ให้คุณลงทุนระยะยาวสไตล์ Warren Buffett อย่างสบายใจยิ่งขึ้น

Jitta Ranking คืออะไร

Jitta Ranking คืออัลกอริทึมวิเคราะห์หุ้นด้วยเทคโนโลยี AI พัฒนาโดยบริษัทจิตตะ ดอท คอม จำกัด ผู้ให้บริการเว็บไซต์ วิเคราะห์หุ้นแนวเน้นคุณค่า Jitta.com

Jitta Ranking จะพิจารณาคุณสมบัติทั้ง 3 ประการ ได้แก่ คุณภาพพื้นฐานธุรกิจ มูลค่าที่เหมาะสมของธุรกิจ และอัตราการเติบโตในช่วง 2-3 ปีที่ผ่านมา จากตัวเลขหลายๆ ตัวในงบการเงินย้อนหลัง 10 ปี ซึ่งเป็นหลักฐานพิสูจน์ศักยภาพของธุรกิจที่เป็นกลาง จับต้องได้ และอยู่ภายใต้การกำกับดูแลของสำนักงานก.ล.ต.

“It’s far better to buy a wonderful company at a fair price than a fair company at a wonderful price.”

– Warren Buffett

จากนั้นอัลกอริทึมจะนำคุณสมบัติของทุกหุ้นมาเปรียบเทียบกัน เพื่อดูว่าตัวไหนเป็น “หุ้นดีราคาถูก น่าลงทุนระยะยาว” ที่มีโอกาสสร้างผลตอบแทนดีกว่าให้นักลงทุน

หุ้นที่มีคุณสมบัติเพรียบพร้อมกว่า ก็จะได้รับการจัดอันดับเป็นจ่าฝูงอยู่หัวตาราง หุ้นที่ขาดคุณสมบัติอันใดอันหนึ่งจะอยู่กลางๆ ส่วนหุ้นที่ขาดคุณสมบัติก็จะถูกทิ้งไว้ท้ายตาราง

ที่ Jitta Ranking จัดอันดับหุ้นแบบนี้ ก็เพราะเราเชื่อมั่นในหลักการลงทุนของบัฟเฟตต์ ที่มองหุ้นเป็นตัวแทนของธุรกิจ เราจึงมองการซื้อหุ้นเป็นการลงทุนในธุรกิจแบบหนึ่ง จำเป็นต้องเลือกธุรกิจที่แข็งแกร่ง อนาคตไกล เพื่อลดความเสี่ยง และเพิ่มโอกาสการทำกำไรในระยะยาว

ซึ่งก็คือการ “ซื้อธุรกิจที่ดี ในราคาที่เหมาะสม” นั่นเอง

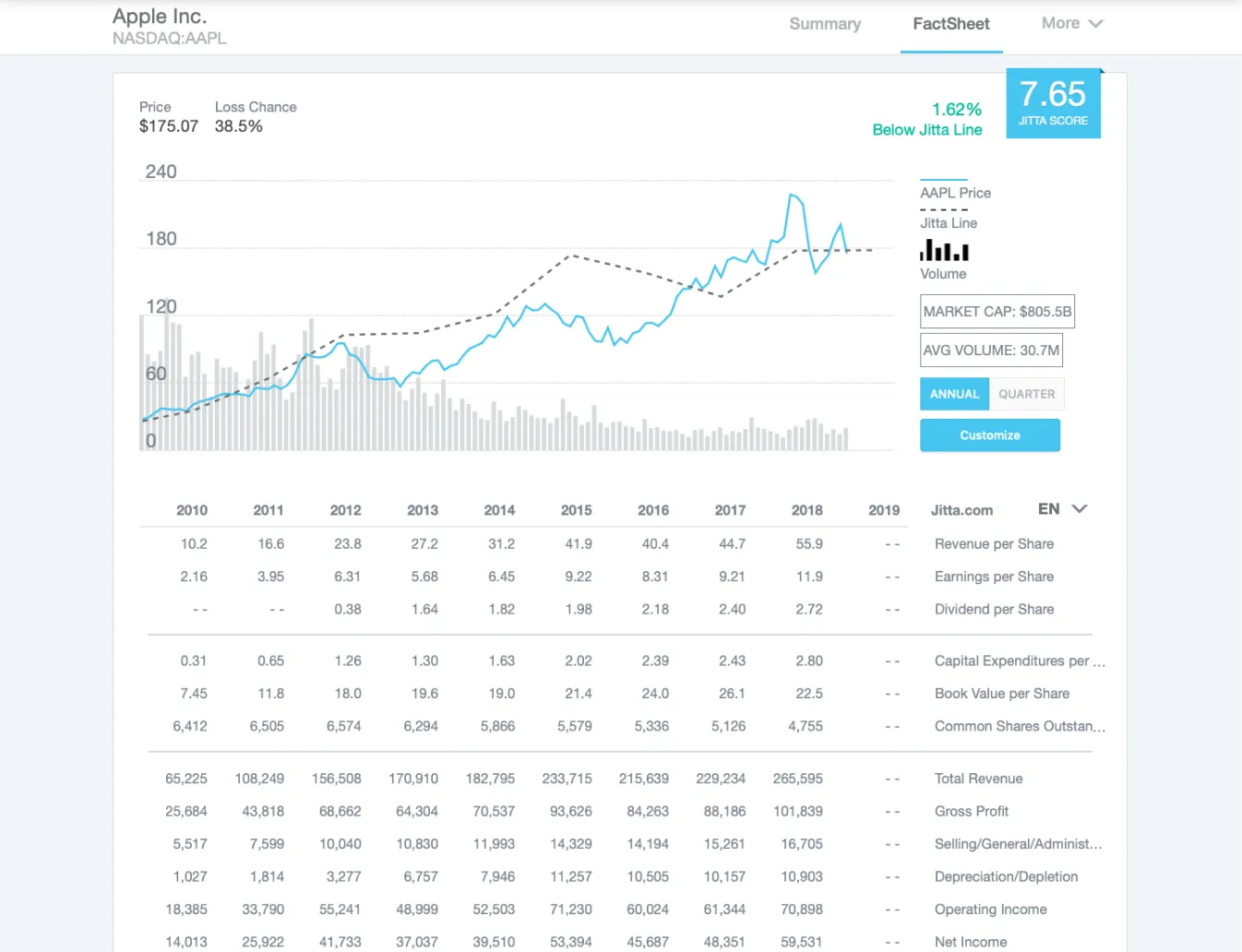

Jitta Ranking ตัดสินธุรกิจที่ดีจาก Jitta Score

เพื่อวิเคราะห์ว่าธุรกิจไหนเป็นธุรกิจพื้นฐานดีอย่างสม่ำเสมอ ระบบ big data บนเว็บไซต์ Jitta.com จะอ่านงบการเงินของแต่ละหุ้นย้อนหลัง 10 ปี แล้วแปลงผลออกมาเป็นคะแนน 0-10 เรียกว่า Jitta Score

Jitta Score บ่งบอกถึงความแข็งแกร่ง ของแบรนด์ ความสามารถควบคุมค่าใช้จ่าย ความมั่นคงทางการเงิน ความคล่องตัวของกระแสเงินสด และศักยภาพในการสร้างผลตอบแทนให้ผู้ถือหุ้น คำนวณจากตัวเลขและอัตราส่วนทางการเงินมากมายย้อนหลัง 10 ปี

ธุรกิจที่ควรค่าแก่การลงทุนควรจะมีคะแนนตั้งแต่ 5 ขึ้นไป ส่วนคะแนน 8 ขึ้นไปถือเป็นธุรกิจที่ยอดเยี่ยม สามารถถือไปได้เรื่อยๆ ตราบที่ธุรกิจยังรักษาศักยภาพไว้ได้ อัลกอริทึมจะพิจารณา งบการเงินอย่างรอบด้าน แบ่งออกเป็น 5 มิติสำคัญๆ ได้แก่

1.Brand Advantages: บริษัทขายสินค้าหรือบริการที่คนจำนวนมากต้องการ มีแบรนด์ที่เข้มแข็ง สามารถขึ้นราคาสินค้าได้เรื่อยๆ จึงเพิ่มรายได้และกำไรให้เติบโตได้อย่างต่อเนื่อง ยาวนาน เช่น

a. รายได้และยอดขายที่เติบโตขึ้นทุกปี ชนะคู่แข่ง และเติบโตสูง กว่าค่าเฉลี่ยของอุตสาหกรรม

b. อัตรากำไรขั้นต้น (gross profit margin) เพิ่มขึ้นเรื่อยๆ เพราะขึ้นราคาสินค้า และ/หรือ กดราคาวัตถุดิบได้ โดยไม่เสียส่วนแบ่งตลาด

c. อัตรากำไรขั้นต้นดีกว่าคู่แข่ง และค่าเฉลี่ยอุตสาหกรรม

2.Economies of Scale: บริษัทควบคุมค่าใช้จ่ายในการทำธุรกิจได้ดีกว่าคู่แข่ง มีการประหยัดจากขนาดมากขึ้นเรื่อยๆ ยากที่คู่แข่งใหม่ๆ จะเข้ามาชิงส่วนแบ่งการตลาดได้ เช่น

a. อัตรากำไรต่างๆ เช่น ค่า gross profit margin ค่า operating margin และค่า net profit margin เพิ่มขึ้นอย่างสม่ำเสมอ ดีกว่าคู่แข่ง และสูงกว่าค่าเฉลี่ยของอุตสาหกรรม

b. อัตราส่วน ค่าใช้จ่ายในการขายและการบริหาร/ยอดขาย (SG&A/sales) คงที่หรือลดลง และควรน้อยกว่าคู่แข่ง แสดงให้เห็นถึงความสามารถในการควบคุมค่าใช้จ่ายขณะขยายธุรกิจ

3.Cash Flow: บริษัทมีรายรับเป็นเงินสด มีเงินทุนหมุนเวียนในกิจการสูง ขยายธุรกิจได้โดยใช้เงินลงทุนน้อยมาก มีแผนขยายกิจการที่ชัดเจนและไม่ฟุ่มเฟือย เช่น

a. กระแสเงินสดจากการดำเนินการ (cash from operating activities) มากกว่าอัตรากำไรสุทธิอย่างสม่ำเสมอ

b. วงจรเงินสด (cash conversion cycle) ยิ่งน้อยยิ่งดี และน้อยกว่าค่าเฉลี่ยของอุตสาหกรรม

c. รายจ่ายลงทุน (CapEx) ต่ำกว่ากระแสเงินสด และกำไรต่อหุ้น (EPS) อย่างสม่ำเสมอ

4.Financial Stability: บริษัทมีฐานะทางการเงินมั่นคง ไม่สร้างหนี้สินและกู้เงินมาลงทุนมากจนเกินศักยภาพทำกำไร มีทรัพย์สินในส่วนของผู้ถือหุ้นมาก เช่น

a. หนี้ระยะยาว (long-term debt) ต่ำ แสดงถึงภาระหนี้สินน้อย

b. อัตราส่วนหนี้สินระยะยาว/ส่วนผู้ถือหุ้น (shareholder equity)

c. อัตราส่วนหนี้สินต่อทุน (debt/equity) ควรลดลงเรื่อยๆ ยิ่งน้อยยิ่งดี

d. อัตราส่วนหนี้สินต่อกระแสเงินสด และหนี้สินต่อกำไร ยิ่งน้อยยิ่งดี แสดงให้เห็นว่าธุรกิจสามารถหารายได้มาจ่ายหนี้ได้เรื่อยๆ โดยไม่ต้องไปดึงเงินที่เก็บไว้ออกมาใช้หนี้

e. ส่วนของผู้ถือหุ้นควรจะเพิ่มขึ้นทุกปี

Shareholders’ Wealth: ผู้บริหารมองมุมเดียวกับผู้ถือหุ้น ต้องการเพิ่มความมั่งคั่งให้ผู้ถือหุ้นตลอดเวลา ผ่านการลงทุนขยายกิจการ จ่ายปันผล และซื้อหุ้นคืนอย่างสม่ำเสมอ เช่น

a. ความสามารถในการทำธุรกิจ เช่น

รายได้ ยอดขายควรจะเติบโตดี อัตรากำไรหรือ margin ดีกว่าคู่แข่ง โดยที่ใช้เงินน้อยกว่าและมีหนี้สินน้อยกว่า

b. ประสิทธิภาพในการบริหารจัดการ เช่น

ROE หรือ ROA สูงกว่าก็ดีกว่า แสดงถึงความสามารถในการเปลี่ยนทรัพย์สินเป็นเงิน หรือนำเงินไปต่อเงิน ที่เหนือกว่า

c. ประโยชน์ที่มอบให้ผู้ถือหุ้น เช่น

เงินปันผลสม่ำเสมอ เพิ่มขึ้นทุกปี หรือนำเงินปันผลไปลงทุนต่อให้มูลค่าเพิ่มขึ้นได้มากกว่า หากบริษัทอยู่ในช่วงเติบโต

d. หากเป็นหุ้นปันผล

การจ่ายเงินปันผลควรเพิ่มขึ้นในอัตราเฉลี่ยชนะเงินเฟ้อ

e. การจ่ายปันผลควรสอดคล้องกับกำไรที่ธุรกิจทำได้

ดูจากอัตราการจ่ายเงินปันผลเทียบกับฐานกำไรสุทธิ (dividend payout ratio) หากกำไรสุทธิเป็นลบ ก็ไม่ควรมีเงินปันผลออกมา และไม่ควรกู้เงินหรือเพิ่มทุนเพื่อมาจ่ายปันผล

f. ธุรกิจมีการซื้อหุ้นคืน

ทำให้หุ้นที่ถืออยู่มีมูลค่าเพิ่มขึ้น และกำไรต่อหุ้นเพิ่มขึ้น

ในการจัดอันดับ Jitta Ranking จะพิจารณาคุณภาพของหุ้นก่อน โดยให้ความสำคัญกับหุ้นที่ Jitta Score สูงกว่า 5 เป็นหลัก จากนั้นค่อยพิจารณาว่าตอนนี้ราคาหุ้นเหมาะสมที่จะซื้อหรือยัง

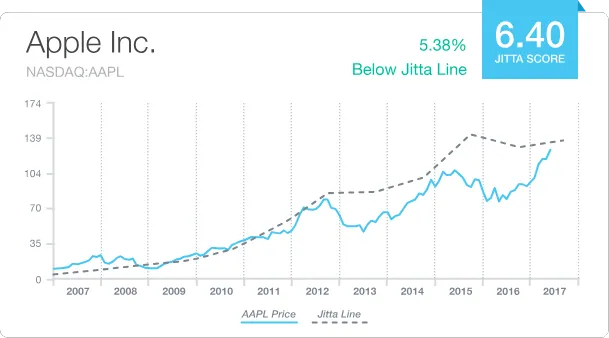

Jitta Ranking คำนวณ มูลค่าที่เหมาะสมของธุรกิจ จาก Jitta Line

หุ้นที่ดี หากซื้อในราคาที่แพงเกินไป ก็กลายเป็นการลงทุนที่แย่ได้เหมือนกัน เพราะมันเพิ่มความเสี่ยงขาดทุนให้คุณ

อัลกอริทึมวิเคราะห์หุ้นของ Jitta.com มองความปลอดภัยของการลงทุนเป็นหลัก อย่างที่ปู่ Warren Buffett สอนไว้ว่า “กฎข้อที่ 1 อย่าขาดทุน” จึงให้ความสำคัญกับการลดความเสี่ยง โดยประเมินมูลค่าธุรกิจอย่างรัดกุมจากกระแสเงินสดที่บริษัททำได้ เพื่อดูว่าราคาใดที่ซื้อแล้วน่าจะคืนทุนใน 10 ปี แสดงออกมาเป็น Jitta Line

Jitta Line จึงเปรียบเสมือน “ราคาที่เหมาะสม” ยิ่งคุณซื้อหุ้นในราคาต่ำกว่า Jitta Line เท่าไหร่ ยิ่งมีโอกาสคืนทุนเร็วขึ้น และลดโอกาสขาดทุนได้มากขึ้นเท่านั้น

ลองจินตนาการว่า คุณจะเทคโอเวอร์บริษัทขายอุปกรณ์ไตรกีฬาแห่งหนึ่ง

ระหว่างเจรจากัน คุณและเจ้าของบริษัทคุยกันถูกคอ จนเจ้าของบริษัทยื่นข้อเสนอขายทั้งบริษัทให้คุณในราคา “ลดพิเศษ” 20 ล้านบาท

คุณจะรู้ได้อย่างไรว่าราคา “ลดพิเศษ” 20 ล้านที่เจ้าของบริษัท เสนอมาให้นั้น เป็นราคา “ลดพิเศษ” จริงๆ

คุณต้องประเมินมูลค่าของบริษัทขายอุปกรณ์ไตรกีฬาแห่งนี้ก่อน เพื่อดูว่าจริงๆ แล้วบริษัทราคาเท่าไหร่

การประเมินมูลค่าธุรกิจทำได้หลายวิธี แต่อัลกอริทึมของ Jitta.com จะดูจากกระแสเงินสดที่บริษัทหาเข้ามาได้ในแต่ละปีเป็นหลัก แล้วลองคำนวณว่าถ้ามีเงินเข้ามาแบบนี้เรื่อยๆ สม่ำเสมอ 10 ปี มูลค่าธุรกิจในปีที่ 10 จะเป็นเท่าไหร่

จากนั้นค่อยคิดย้อนกลับมาว่า วันนี้ควรจะซื้อในราคาเท่าไหร่ จะได้คืนทุนภายใน 10 ปี

ดังนั้น Jitta จึงไม่ใช้ค่า P/E เป็นตัวชี้วัด เพราะค่า P/E จะอิงกับราคา ซื้อขายหุ้นในตลาด ไม่ได้อิงกับความสามารถในการทำธุรกิจจริงๆ

แต่เราใช้หลักการคล้ายๆ “การคิดลดกระแสเงินสด” (discounted cash flow) ที่รู้จักกันในหมู่ VI

ต่างกันตรงที่ Jitta Line จะวิเคราะห์แนวโน้มของกระแสเงินสดหลายๆ รูปแบบ พร้อมทั้งพิจารณาอัตราการเติบโตของธุรกิจด้วย

ส่วนจะซื้อที่ราคาเท่ากับ Jitta Line แพงกว่า Jitta Line หรือ ถูกกว่า Jitta Line ก็ขึ้นอยู่กับว่าคุณพร้อมจะเสี่ยงกับธุรกิจนี้แค่ไหน

ถ้าคุณชอบความเร้าใจ อยากเล่นใหญ่ เสี่ยงสูง ก็ซื้อในราคาแพงกว่า Jitta Line ได้ แต่ต้องทำใจว่า คุณอาจจะต้องรอคืนทุนไปเรื่อยๆ อย่างไม่มีกำหนด

แต่ถ้าคุณอยากลดความเสี่ยง อยากลงทุนอย่างมีเหตุผลและคาดการณ์ได้ ก็ควรจะซื้อในราคาที่ถูกกว่า Jitta Line เพื่อเพิ่มโอกาสคืนทุนให้เร็วกว่า 10 ปี

กลับมาที่บริษัทที่คุณกำลังจะเทคโอเวอร์…

หลังจากคุณพิจารณางบการเงินแล้ว พบกว่าบริษัททำกำไรได้ 1 ล้านบาททุกปีมาอย่างสม่ำเสมอ…

ด้วยอัตรากำไรนี้ ภายใน 10 ปี คุณจะได้กำไร 10 ล้านบาท

นั่นหมายความว่าถ้าคุณจะเทคโอเวอร์บริษัทไตรกีฬาวันนี้ แล้วต้องการคืนทุนภายใน 10 ปี Jitta Line จะอยู่ที่ 10 ล้านบาท และคุณไม่ควรซื้อแพงกว่านั้น

ถ้าคุณตกลงปลงใจซื้อในราคา “ลดพิเศษ” 20 ล้านบาทที่เจ้าของเสนอให้ คุณต้องทำใจว่า กว่าจะคืนทุนน่าจะใช้เวลาอย่างน้อย 20 ปี ยกเว้นอยู่ดีๆ ธุรกิจก็ทำกำไรเพิ่มขึ้น 2 เท่าได้ทุกปี

ซึ่งคุณไม่มีทางแน่ใจได้ว่าจะเกิดขึ้นหรือไม่…

คุณจึงควรนำเงินที่คุณมีไปซื้อธุรกิจอื่นที่ราคาเหมาะสมกว่า เพื่อเพิ่มโอกาสทำกำไรอย่างคาดการณ์ได้ และลดความเสี่ยงในการลงทุน

Jitta Ranking เองก็คิดในแนวทางเดียวกันนี้ ว่าคุณควรนำเงินไปลงทุนในธุรกิจที่น่าลงทุนที่สุดอยู่เสมอ เพื่อไม่ให้เป็นการเสียโอกาส

และธุรกิจที่น่าลงทุนที่สุดสำหรับ Jitta Ranking คือธุรกิจที่พื้นฐานดี ราคาซื้อขายไม่ควรใช้เวลาคืนทุนเกิน 10 ปี เพื่อไม่คุณให้เสียโอกาสทางการลงทุน และลดแนวโน้มขาดทุนให้ได้มากที่สุด

จุดเด่นของการลงทุนตาม AI วิเคราะห์หุ้น Jitta Ranking

เทคโนโลยี AI ของ Jitta.com ที่ใช้วิเคราะห์จัดอันดับหุ้นออกมาเป็น Jitta Ranking นั้น เรียกว่าเป็นเทคโนโลยี AI แบบ Expert System

เป็นการปล่อยให้คอมพิวเตอร์ทำในสิ่งที่มันถนัดที่สุด นั่นคือ การคำนวณข้อมูลเยอะๆ ทำซ้ำๆ ทำบ่อยๆ หาแนวทางใหม่ๆ หาความสัมพันธ์ของตัวเลขต่างๆ

แล้ว Jitta.com จะคอยควบคุมตรวจสอบว่าคอมพิวเตอร์เรียนรู้อะไรออกมาบ้าง สิ่งที่คอมพิวเตอร์เจอนั้นถูกต้องตามหลักการลงทุนระยะยาวในธุรกิจที่ดี ในราคาที่เหมาะสมหรือเปล่า จากนั้น Jitta.com จะเขียนอัลกอริทึมออกมาวางกฎ หรือ rules เพื่อให้คอมพิวเตอร์ไปจัดการต่อ

ถ้าสิ่งที่คอมพิวเตอร์เรียนรู้มา ไม่ตรงกับหลักการลงทุนที่ดีของ Warren Buffett Jitta.com ก็จะไม่ใส่เป็นอัลกอริทึมลงไปในระบบ เพราะขัดกับพื้นฐาน และปรัชญาการลงทุน

เช่น คอมพิวเตอร์ไปเจอหุ้นที่ราคาน่าจะขึ้นมา 10 เด้ง แต่ว่าเป็นหุ้นที่ไม่ดี ราคาขึ้นมาเพราะการวาดฝันให้นักลงทุน ไม่ได้มีพื้นฐานกิจการที่ดีมารองรับ แบบนี้ AI ของ Jitta.com จะไม่ถือว่าเป็นหุ้นน่าลงทุน

ที่ต้องมีมนุษย์เข้ามาควบคุมแบบนี้ก็เพราะว่า การปล่อยให้คอมพิวเตอร์ไปดูแลตัวเอง เรียนรู้เอง ตัดสินใจเอง โดยที่มนุษย์ไม่เข้าไปช่วยจัดการ ทำให้ตรวจสอบความถูกต้องของกระบวนการคิดได้ยาก

สุดท้ายต่อให้ได้กำไรมา คุณก็ไม่รู้ว่าคอมพิวเตอร์คิดมาได้อย่างไร ถูกหลักการหรือไม่ แล้วถ้าทำอีกจะได้ผลลัพธ์แบบเดิมหรือเปล่า…

แล้วถ้าขาดทุน คุณจะแก้ไขกระบวนการคิดที่ผิดพลาดนั้นอย่างไร…

ดังนั้น การปล่อยคอมพิวเตอร์เรียนรู้เอง ก็เหมือนปล่อยเด็กที่ไม่รู้ว่าอะไรผิดอะไรถูก ให้ไปใช้ชีวิตโดยไม่มีคนคอยอบรบสั่งสอน เกิดวันหนึ่งไปหาหุ้นที่กำไรมาให้ แต่เป็นหุ้นปั่น แบบนี้คุณก็แย่ เพราะอีกไม่นานกำไรที่ได้มาหายไป ราคาหุ้นก็จะตก จนคุณขาดทุนยาวได้

Jitta.com จึงมีทีมงานที่มีความรู้ด้านการลงทุน คอยควบคุมดูแลการเรียนรู้ของ AI เพื่อนำมาประยุกต์ใช้ให้ตรงตามหลักการลงทุนที่ถูกต้องของ Warren Buffett

การลงทุนด้วย AI ตาม Jitta Ranking สร้างผลลัพธ์ที่แตกต่าง ด้วยจุดแข็ง 5 ข้อต่อไปนี้

1. วิเคราะห์หุ้นอย่างละเอียด มาตรฐานเดียวกัน พร้อมกันหลายๆ ตัวไม่จำกัดความรู้หุ้นอยู่แค่หุ้นตัวใหญ่ๆ ดังๆ ไม่กี่ตัวในตลาด แต่สามารถเปรียบเทียบหุ้นได้เป็น 1,000 เป็น 10,000 ตัว เพื่อหาหุ้นที่น่าลงทุนที่สุด

2. ตัดความเสี่ยงขาดทุนจากอารมณ์ (human bias)เพราะวิเคราะห์หุ้นด้วยเทคโนโลยีบนมาตรฐานเดียวกัน คุณจะตัดอคติ ความชอบ ความเชื่อส่วนตัวออกไป แล้วลงทุนตามข้อเท็จจริงล้วนๆ

3. ลงทุนได้มีวินัยมากขึ้นหมดกังวลว่าจะซื้อหุ้นเมื่อไหร่ ขายหุ้นเมื่อไหร่ แค่ดูจากอันดับ Jitta Ranking ก็ตัดสินใจได้ทันที แถมปรับพอร์ตแค่ปีละครั้ง ไม่ต้องนั่งเฝ้าจอคอยเทรด

4. ประหยัดค่าใช้จ่าย ต้นทุนต่ำกว่าเทคโนโลยีจัดการงานแทนคน ช่วยลดต้นทุนค่าใช้จ่าย คุณจะได้มีเงินเหลือกลับไปลงทุนให้กำไรงอกเงยเร็วขึ้นอีก

5. ลงทุนต่างประเทศได้สะดวกกว่าJitta Ranking วิเคราะห์จัดอันดับหุ้นให้แล้วทั้งในไทยและต่างประเทศ ไม่จำเป็นต้องศึกษาหุ้นต่างประเทศลงลึก ก็เริ่มลงทุนใน “หุ้นดีราคาถูก” ได้

พิสูจน์ผลตอบแทนของการลงทุน ตาม Jitta Ranking

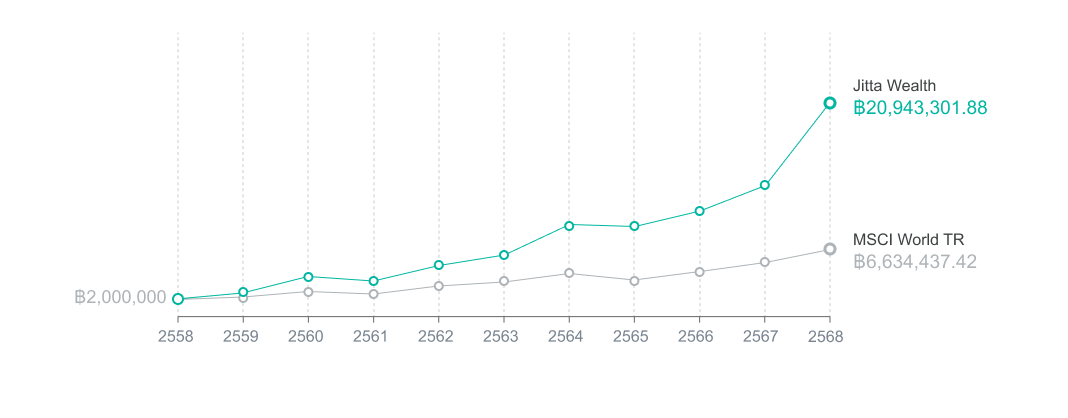

พบว่าการลงทุนในหุ้นอันดับต้นๆ ของ Jitta Ranking ด้วยกองทุน Jitta Wealth สามารถสร้างผลตอบแทนเฉลี่ยทบต้นต่อปีได้สูงกว่าดัชนีตลาดในระยะยาว

ตารางแสดงผลตอบแทนย้อนหลัง (Back Test) รายปี

Jitta Wealth

MSCI World Index TR

2559

26.83%

8.15%

2560

63.93%

23.07%

2561

-10.92%

-8.20%

2562

41.62%

28.40%

2563

19.70%

16.50%

2564

45.33%

22.35%

2565

-0.95%

-17.73%

2566

16.42%

24.42%

2567

23.30%

19.19%

2568

61.41%

21.60%

ผลตอบแทนเฉลี่ยทบต้นต่อปี

26.47%

12.74%

*เมื่อเปรียบเทียบกับ Jitta Ranking แผนอื่นๆ จากการทำสอบผลตอบแทนย้อนหลัง (Back Test) 10 ปี ตั้งแต่ 2557-2566 ณ วันที่ 19 พ.ย.2567

ผลตอบแทนของการลงทุนเริ่มต้นด้วยเงิน 2 ล้านบาท จากการทดสอบผลตอบแทนย้อนหลัง (Back Test) อัปเดต ณ วันที่ 19 พฤศจิกายน 2567 เป็นผลตอบแทนสุทธิจากการลงทุนตามนโยบาย Jitta Ranking Alpha รวมส่วนต่างราคา (Capital Gain) และเงินปันผล (Dividend) หักค่าธรรมเนียมบริหารจัดการรายปี (Management Fee) ค่าธรรมเนียมตามกำไร (Performance Fee) ค่าธรรมเนียมการซื้อขาย (Commission Fee) และค่าธรรมเนียมผู้รักษาทรัพย์สิน (Custodian Fee) แล้ว

ผลการดำเนินงานในอดีต ซึ่งได้จากการทดสอบย้อนหลังไม่ได้อ้างอิงจากผลการดำเนินงานที่เกิดขึ้นจริง

เป็นเพียงการนำเสนอข้อมูลจากการจำลองการจัดการลงทุนของนโยบายการลงทุนเท่านั้น มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ผลตอบแทนของการลงทุนเริ่มต้นด้วยเงิน 2 ล้านบาท จากการทดสอบผลตอบแทนย้อนหลัง (Back Test) ที่ปรับพอร์ตทุก 3 เดือน และปรับประเทศน่าลงทุนทุก 1 ปี อัปเดต ณ วันที่ 20 มกราคม 2569 เป็นผลตอบแทนเฉลี่ยสุทธิจากการลงทุนตามนโยบาย Jitta Ranking Alpha รวมส่วนต่างราคา (Capital Gain) และเงินปันผล (Dividend) หักค่าธรรมเนียมบริหารจัดการรายปี (Management Fee) ค่าธรรมเนียมตามกำไร (Performance Fee) ค่าธรรมเนียมการซื้อขาย (Commission Fee) และค่าธรรมเนียมผู้รักษาทรัพย์สิน (Custodian Fee) แล้ว

ข้อมูล Back Test อาจเปลี่ยนแปลงในแต่ละปีสอดคล้องกับการอัปเดตการทำงานของอัลกอริทึม (อ่านเพิ่มเติม)

*เมื่อเปรียบเทียบกับ Jitta Ranking แผนอื่นๆ

ตารางแสดงผลตอบแทนย้อนหลัง (Back Test) รายปี

YEAR

Jitta Wealth

MSCI World Index TR

2559

26.83%

8.15%

2560

63.93%

23.07%

2561

-10.92%

-8.21%

2562

41.62%

28.40%

2563

19.70%

16.50%

2564

45.33%

22.35%

2565

-0.95%

-17.73%

2566

16.42%

24.42%

2567

23.30%

19.19%

2568

61.41%

21.60%

ผลตอบแทนเฉลี่ยต่อปี

26.47%

12.74%

ผลการดำเนินงานในอดีต ซึ่งได้จากการทดสอบย้อนหลังไม่ได้อ้างอิงจากผลการดำเนินงานที่เกิดขึ้นจริง

เป็นเพียงการนำเสนอข้อมูลจากการจำลองการจัดการลงทุนของนโยบายการลงทุนเท่านั้น มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ผลตอบแทนของการลงทุนเริ่มต้นด้วยเงิน 2 ล้านบาท จากการทดสอบผลตอบแทนย้อนหลัง (Back Test) ที่ปรับพอร์ตทุก 3 เดือน และปรับประเทศน่าลงทุนทุก 1 ปี อัปเดต ณ วันที่ 20 มกราคม 2569 เป็นผลตอบแทนเฉลี่ยสุทธิจากการลงทุนตามนโยบาย Jitta Ranking Alpha รวมส่วนต่างราคา (Capital Gain) และเงินปันผล (Dividend) หักค่าธรรมเนียมบริหารจัดการรายปี (Management Fee) ค่าธรรมเนียมตามกำไร (Performance Fee) ค่าธรรมเนียมการซื้อขาย (Commission Fee) และค่าธรรมเนียมผู้รักษาทรัพย์สิน (Custodian Fee) แล้ว

ข้อมูล Back Test อาจเปลี่ยนแปลงในแต่ละปีสอดคล้องกับการอัปเดตการทำงานของอัลกอริทึม (อ่านเพิ่มเติม)

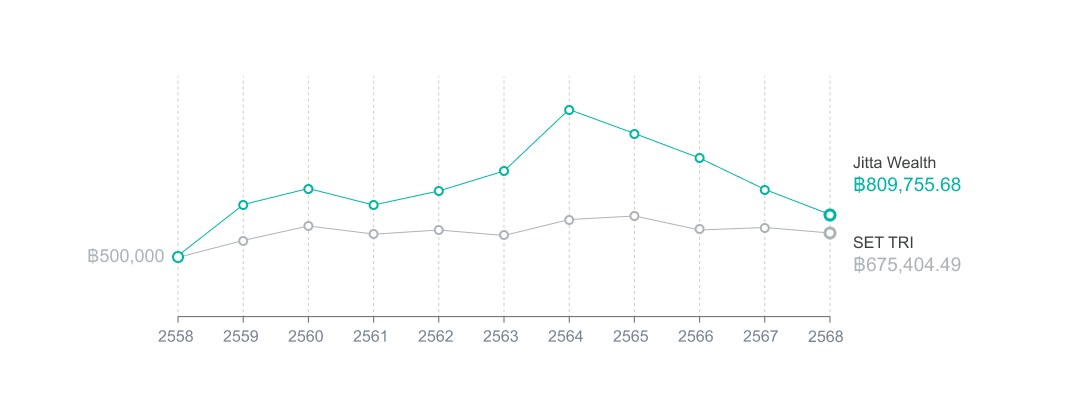

ตารางแสดงผลตอบแทนย้อนหลัง (Back Test) รายปี

Jitta Wealth

SET TRI

2559

77.22%

23.85%

2560

13.61%

17.30%

2561

-12.04%

-8.08%

2562

11.85%

4.29%

2563

14.94%

-5.24%

2564

40.22%

17.67%

2565

-11.20%

3.53%

2566

-12.80%

-12.66%

2567

-19.29%

2.33%

2568

-18.83%

-5.99%

ผลตอบแทนเฉลี่ยต่อปี

4.80%

3.05%

ผลการดำเนินงานในอดีต ซึ่งได้จากการทดสอบย้อนหลังไม่ได้อ้างอิงจากผลการดำเนินงานที่เกิดขึ้นจริง

เป็นเพียงการนำเสนอข้อมูลจากการจำลองการจัดการลงทุนของนโยบายการลงทุนเท่านั้น มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ผลตอบแทนของการลงทุนเริ่มต้นด้วยเงิน 5 แสนบาท จากการทดสอบผลตอบแทนย้อนหลัง (Back Test) ที่ปรับพอร์ตทุก 3 เดือน อัปเดต ณ วันที่ 20 มกราคม 2569 เป็นผลตอบแทนเฉลี่ยสุทธิจากการลงทุนตามนโยบาย Jitta Ranking ในแต่ละประเทศ รวมส่วนต่างราคา (Capital Gain) และเงินปันผล (Dividend) หักค่าธรรมเนียมบริหารจัดการรายปี (Management Fee) ค่าธรรมเนียมตามกำไร (Performance Fee) ค่าธรรมเนียมการซื้อขาย (Commission Fee) และค่าธรรมเนียมผู้รักษาทรัพย์สิน (Custodian Fee) แล้ว

ข้อมูล Back Test อาจเปลี่ยนแปลงในแต่ละปีสอดคล้องกับการอัปเดตการทำงานของอัลกอริทึม (อ่านเพิ่มเติม)

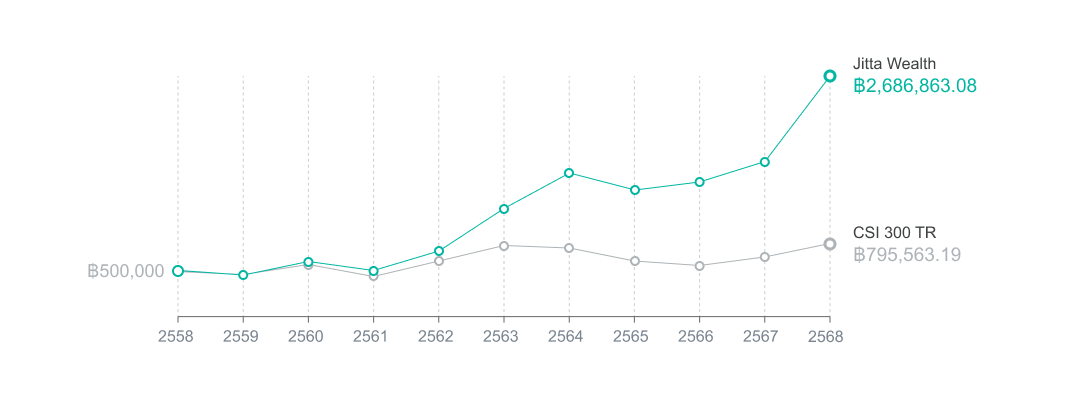

ตารางแสดงผลตอบแทนย้อนหลัง (Back Test) รายปี

Jitta Wealth

CSI 300 TR

2559

-10.03%

-9.25%

2560

32.70%

24.25%

2561

-16.95%

-23.64%

2562

43.87%

39.19%

2563

66.88%

29.89%

2564

34.21%

-3.51%

2565

-12.51%

-19.83%

2566

6.88%

-8.25%

2567

14.88%

18.24%

2568

56.57%

21.80%

ผลตอบแทนเฉลี่ยต่อปี

17.95%

4.75%

ผลการดำเนินงานในอดีต ซึ่งได้จากการทดสอบย้อนหลังไม่ได้อ้างอิงจากผลการดำเนินงานที่เกิดขึ้นจริง

เป็นเพียงการนำเสนอข้อมูลจากการจำลองการจัดการลงทุนของนโยบายการลงทุนเท่านั้น มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ผลตอบแทนของการลงทุนเริ่มต้นด้วยเงิน 5 แสนบาท จากการทดสอบผลตอบแทนย้อนหลัง (Back Test) ที่ปรับพอร์ตทุก 3 เดือน อัปเดต ณ วันที่ 20 มกราคม 2569 เป็นผลตอบแทนเฉลี่ยสุทธิจากการลงทุนตามนโยบาย Jitta Ranking ในแต่ละประเทศ รวมส่วนต่างราคา (Capital Gain) และเงินปันผล (Dividend) หักค่าธรรมเนียมบริหารจัดการรายปี (Management Fee) ค่าธรรมเนียมตามกำไร (Performance Fee) ค่าธรรมเนียมการซื้อขาย (Commission Fee) และค่าธรรมเนียมผู้รักษาทรัพย์สิน (Custodian Fee) แล้ว

ข้อมูล Back Test อาจเปลี่ยนแปลงในแต่ละปีสอดคล้องกับการอัปเดตการทำงานของอัลกอริทึม (อ่านเพิ่มเติม)

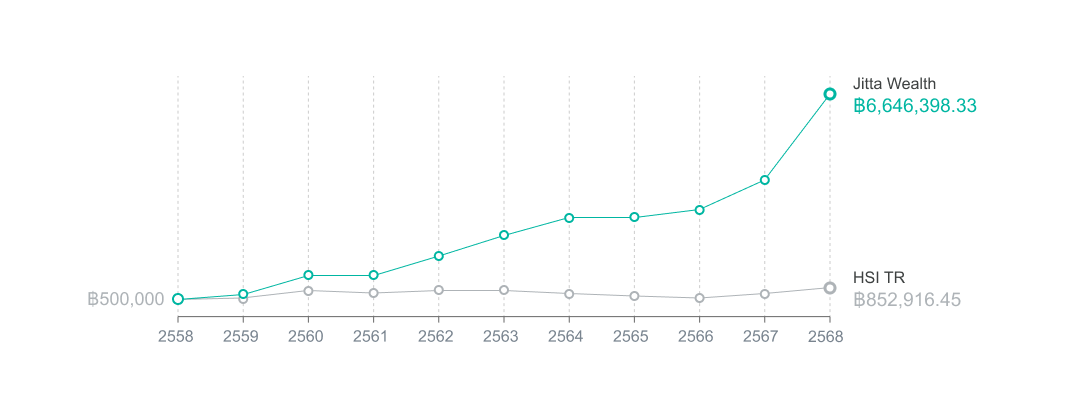

ตารางแสดงผลตอบแทนย้อนหลัง (Back Test) รายปี

Jitta Wealth

HSI TR

2559

27.57%

4.28%

2560

89.39%

41.27%

2561

0.56%

-10.55%

2562

46.66%

13.01%

2563

36.24%

-0.23%

2564

20.05%

-11.84%

2565

0.94%

-12.56%

2566

7.32%

-8.69%

2567

28.85%

22.90%

2568

63.41%

32.72%

ผลตอบแทนเฉลี่ยต่อปี

29.36%

5.49%

ผลการดำเนินงานในอดีต ซึ่งได้จากการทดสอบย้อนหลังไม่ได้อ้างอิงจากผลการดำเนินงานที่เกิดขึ้นจริง

เป็นเพียงการนำเสนอข้อมูลจากการจำลองการจัดการลงทุนของนโยบายการลงทุนเท่านั้น มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ผลตอบแทนของการลงทุนเริ่มต้นด้วยเงิน 5 แสนบาท จากการทดสอบผลตอบแทนย้อนหลัง (Back Test) ที่ปรับพอร์ตทุก 3 เดือน อัปเดต ณ วันที่ 20 มกราคม 2569 เป็นผลตอบแทนเฉลี่ยสุทธิจากการลงทุนตามนโยบาย Jitta Ranking ในแต่ละประเทศ รวมส่วนต่างราคา (Capital Gain) และเงินปันผล (Dividend) หักค่าธรรมเนียมบริหารจัดการรายปี (Management Fee) ค่าธรรมเนียมตามกำไร (Performance Fee) ค่าธรรมเนียมการซื้อขาย (Commission Fee) และค่าธรรมเนียมผู้รักษาทรัพย์สิน (Custodian Fee) แล้ว

ข้อมูล Back Test อาจเปลี่ยนแปลงในแต่ละปีสอดคล้องกับการอัปเดตการทำงานของอัลกอริทึม (อ่านเพิ่มเติม)

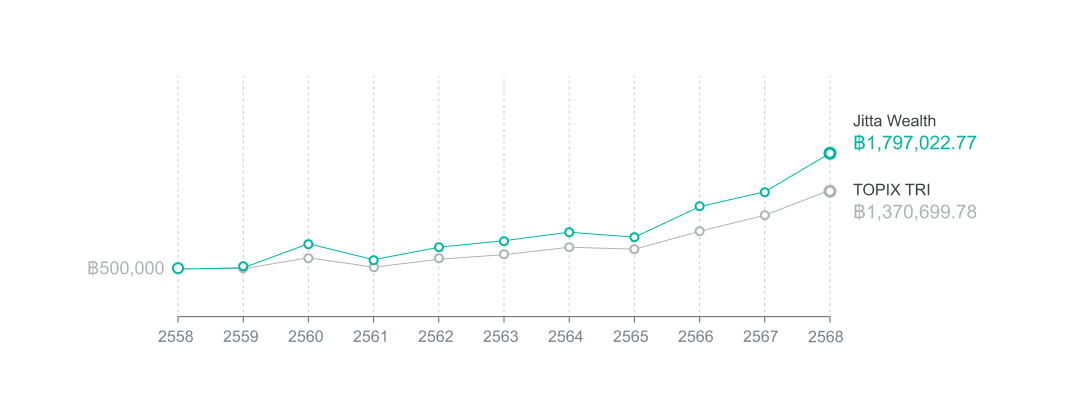

ตารางแสดงผลตอบแทนย้อนหลัง (Back Test) รายปี

Jitta Wealth

TOPIX TRI

2559

1.58%

0.31%

2560

52.56%

22.23%

2561

-23.44%

-15.99%

2562

25.69%

18.12%

2563

8.58%

7.41%

2564

11.18%

12.77%

2565

-5.84%

-2.84%

2566

40.53%

27.34%

2567

14.43%

20.05%

2568

31.85%

25.24%

ผลตอบแทนเฉลี่ยต่อปี

13.45%

10.61%

ผลการดำเนินงานในอดีต ซึ่งได้จากการทดสอบย้อนหลังไม่ได้อ้างอิงจากผลการดำเนินงานที่เกิดขึ้นจริง

เป็นเพียงการนำเสนอข้อมูลจากการจำลองการจัดการลงทุนของนโยบายการลงทุนเท่านั้น มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ผลตอบแทนของการลงทุนเริ่มต้นด้วยเงิน 5 แสนบาท จากการทดสอบผลตอบแทนย้อนหลัง (Back Test) ที่ปรับพอร์ตทุก 3 เดือน อัปเดต ณ วันที่ 20 มกราคม 2569 เป็นผลตอบแทนเฉลี่ยสุทธิจากการลงทุนตามนโยบาย Jitta Ranking ในแต่ละประเทศ รวมส่วนต่างราคา (Capital Gain) และเงินปันผล (Dividend) หักค่าธรรมเนียมบริหารจัดการรายปี (Management Fee) ค่าธรรมเนียมตามกำไร (Performance Fee) ค่าธรรมเนียมการซื้อขาย (Commission Fee) และค่าธรรมเนียมผู้รักษาทรัพย์สิน (Custodian Fee) แล้ว

ข้อมูล Back Test อาจเปลี่ยนแปลงในแต่ละปีสอดคล้องกับการอัปเดตการทำงานของอัลกอริทึม (อ่านเพิ่มเติม)

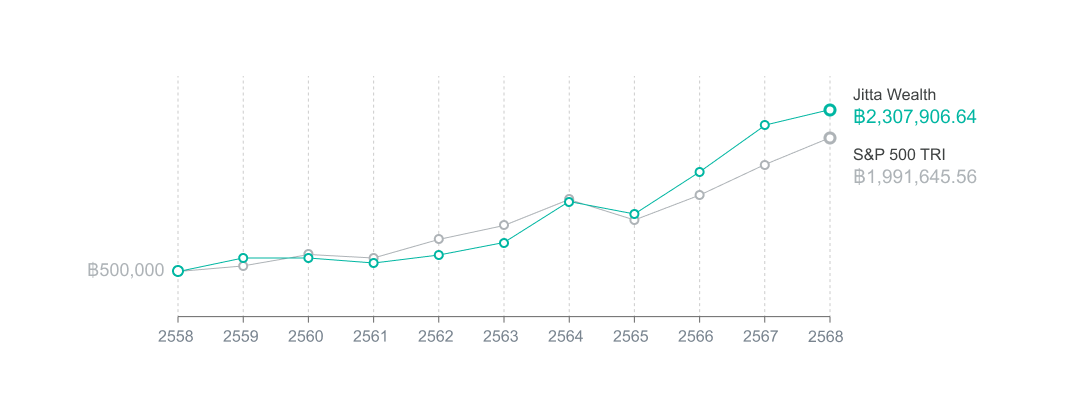

ตารางแสดงผลตอบแทนย้อนหลัง (Back Test) รายปี

Jitta Wealth

S&P 500 TRI

2559

28.83%

11.96%

2560

-0.41%

21.83%

2561

-8.35%

-4.38%

2562

16.23%

31.49%

2563

20.02%

18.40%

2564

56.10%

28.71%

2565

-11.20%

-18.11%

2566

41.58%

26.29%

2567

33.18%

25.02%

2568

7.66%

17.88%

ผลตอบแทนเฉลี่ยต่อปี

15.84%

14.82%

ผลการดำเนินงานในอดีต ซึ่งได้จากการทดสอบย้อนหลังไม่ได้อ้างอิงจากผลการดำเนินงานที่เกิดขึ้นจริง

เป็นเพียงการนำเสนอข้อมูลจากการจำลองการจัดการลงทุนของนโยบายการลงทุนเท่านั้น มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ผลตอบแทนของการลงทุนเริ่มต้นด้วยเงิน 5 แสนบาท จากการทดสอบผลตอบแทนย้อนหลัง (Back Test) ที่ปรับพอร์ตทุก 3 เดือน อัปเดต ณ วันที่ 20 มกราคม 2569 เป็นผลตอบแทนเฉลี่ยสุทธิจากการลงทุนตามนโยบาย Jitta Ranking ในแต่ละประเทศ รวมส่วนต่างราคา (Capital Gain) และเงินปันผล (Dividend) หักค่าธรรมเนียมบริหารจัดการรายปี (Management Fee) ค่าธรรมเนียมตามกำไร (Performance Fee) ค่าธรรมเนียมการซื้อขาย (Commission Fee) และค่าธรรมเนียมผู้รักษาทรัพย์สิน (Custodian Fee) แล้ว

ข้อมูล Back Test อาจเปลี่ยนแปลงในแต่ละปีสอดคล้องกับการอัปเดตการทำงานของอัลกอริทึม (อ่านเพิ่มเติม)

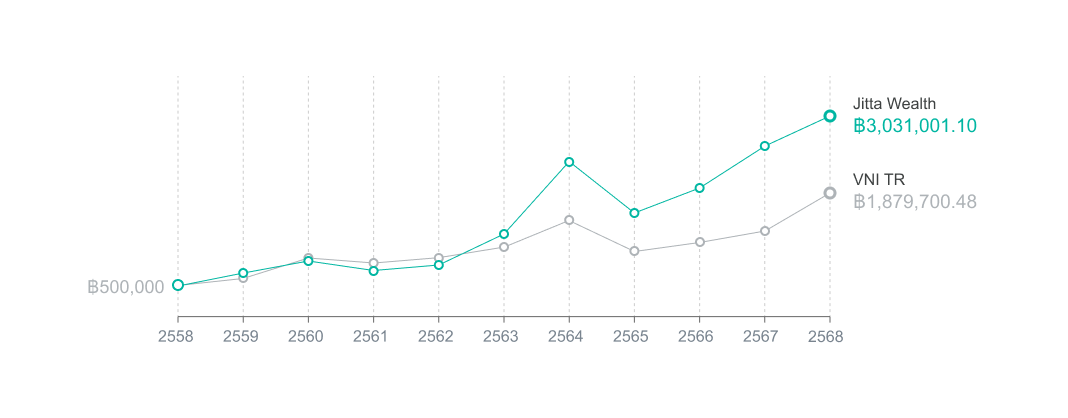

ตารางแสดงผลตอบแทนย้อนหลัง (Back Test) รายปี

Jitta Wealth

VNI TR

2559

37.35%

18.57%

2560

26.80%

52.33%

2561

-17.33%

-7.54%

2562

11.78%

9.80%

2563

58.48%

17.01%

2564

84.04%

37.36%

2565

-32.41%

-31.75%

2566

23.45%

14.13%

2567

32.50%

14.28%

2568

16.81%

43.30%

ผลตอบแทนเฉลี่ยต่อปี

19.58%

14.16%

ผลการดำเนินงานในอดีต ซึ่งได้จากการทดสอบย้อนหลังไม่ได้อ้างอิงจากผลการดำเนินงานที่เกิดขึ้นจริง

เป็นเพียงการนำเสนอข้อมูลจากการจำลองการจัดการลงทุนของนโยบายการลงทุนเท่านั้น มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ผลตอบแทนของการลงทุนเริ่มต้นด้วยเงิน 5 แสนบาท จากการทดสอบผลตอบแทนย้อนหลัง (Back Test) ที่ปรับพอร์ตทุก 3 เดือน อัปเดต ณ วันที่ 20 มกราคม 2569 เป็นผลตอบแทนเฉลี่ยสุทธิจากการลงทุนตามนโยบาย Jitta Ranking ในแต่ละประเทศ รวมส่วนต่างราคา (Capital Gain) และเงินปันผล (Dividend) หักค่าธรรมเนียมบริหารจัดการรายปี (Management Fee) ค่าธรรมเนียมตามกำไร (Performance Fee) ค่าธรรมเนียมการซื้อขาย (Commission Fee) และค่าธรรมเนียมผู้รักษาทรัพย์สิน (Custodian Fee) แล้ว

ข้อมูล Back Test อาจเปลี่ยนแปลงในแต่ละปีสอดคล้องกับการอัปเดตการทำงานของอัลกอริทึม (อ่านเพิ่มเติม)

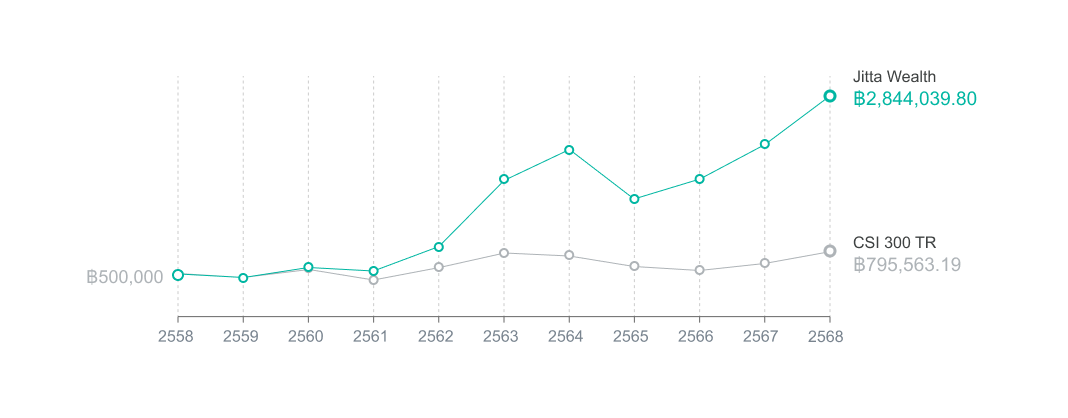

ตารางแสดงผลตอบแทนย้อนหลัง (Back Test) รายปี

Jitta Wealth

CSI 300 TR

2559

-8.64%

-9.25%

2560

30.50%

24.25%

2561

-8.73%

-23.64%

2562

58.61%

39.19%

2563

102.35%

29.89%

2564

22.15%

-3.51%

2565

-30.13%

-19.83%

2566

17.33%

-8.25%

2567

26.79%

18.24%

2568

28.28%

21.80%

ผลตอบแทนเฉลี่ยต่อปี

18.71%

4.75%

ผลการดำเนินงานในอดีต ซึ่งได้จากการทดสอบย้อนหลังไม่ได้อ้างอิงจากผลการดำเนินงานที่เกิดขึ้นจริง

เป็นเพียงการนำเสนอข้อมูลจากการจำลองการจัดการลงทุนของนโยบายการลงทุนเท่านั้น มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ผลตอบแทนของการลงทุนเริ่มต้นด้วยเงิน 5 แสนบาท จากการทดสอบผลตอบแทนย้อนหลัง (Back Test) ที่ปรับพอร์ตทุก 3 เดือน อัปเดต ณ วันที่ 20 มกราคม 2569 เป็นผลตอบแทนเฉลี่ยสุทธิจากการลงทุนตามนโยบาย Jitta Ranking ในแต่ละประเทศ รวมส่วนต่างราคา (Capital Gain) และเงินปันผล (Dividend) หักค่าธรรมเนียมบริหารจัดการรายปี (Management Fee) ค่าธรรมเนียมตามกำไร (Performance Fee) ค่าธรรมเนียมการซื้อขาย (Commission Fee) และค่าธรรมเนียมผู้รักษาทรัพย์สิน (Custodian Fee) แล้ว

ข้อมูล Back Test อาจเปลี่ยนแปลงในแต่ละปีสอดคล้องกับการอัปเดตการทำงานของอัลกอริทึม (อ่านเพิ่มเติม)

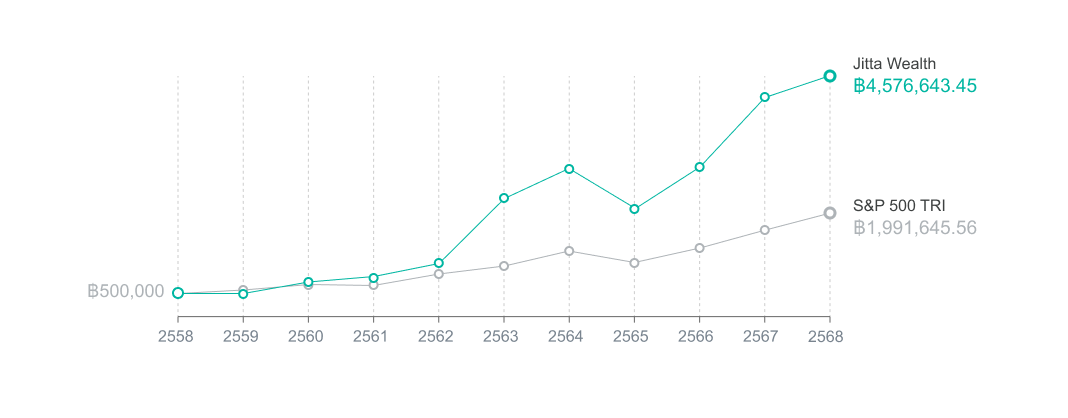

ตารางแสดงผลตอบแทนย้อนหลัง (Back Test) รายปี

Jitta Wealth

S&P 500 TRI

2559

1.13%

11.96%

2560

43.49%

21.83%

2561

10.79%

-4.38%

2562

32.75%

31.49%

2563

113.98%

18.40%

2564

24.17%

28.71%

2565

-26.59%

-18.11%

2566

37.38%

26.29%

2567

45.89%

25.02%

2568

9.71%

17.88%

ผลตอบแทนเฉลี่ยต่อปี

24.61%

14.82%

ผลการดำเนินงานในอดีต ซึ่งได้จากการทดสอบย้อนหลังไม่ได้อ้างอิงจากผลการดำเนินงานที่เกิดขึ้นจริง

เป็นเพียงการนำเสนอข้อมูลจากการจำลองการจัดการลงทุนของนโยบายการลงทุนเท่านั้น มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ผลตอบแทนของการลงทุนเริ่มต้นด้วยเงิน 5 แสนบาท จากการทดสอบผลตอบแทนย้อนหลัง (Back Test) ที่ปรับพอร์ตทุก 3 เดือน อัปเดต ณ วันที่ 20 มกราคม 2569 เป็นผลตอบแทนเฉลี่ยสุทธิจากการลงทุนตามนโยบาย Jitta Ranking ในแต่ละประเทศ รวมส่วนต่างราคา (Capital Gain) และเงินปันผล (Dividend) หักค่าธรรมเนียมบริหารจัดการรายปี (Management Fee) ค่าธรรมเนียมตามกำไร (Performance Fee) ค่าธรรมเนียมการซื้อขาย (Commission Fee) และค่าธรรมเนียมผู้รักษาทรัพย์สิน (Custodian Fee) แล้ว

ข้อมูล Back Test อาจเปลี่ยนแปลงในแต่ละปีสอดคล้องกับการอัปเดตการทำงานของอัลกอริทึม (อ่านเพิ่มเติม)

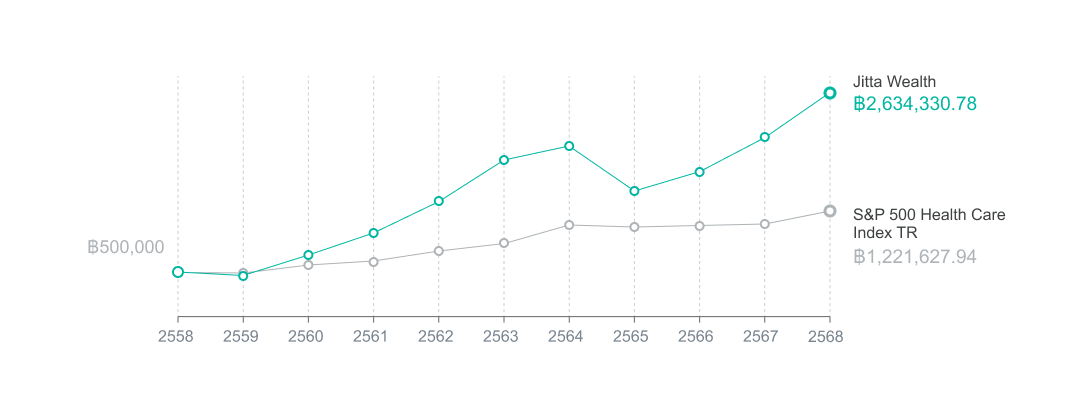

ตารางแสดงผลตอบแทนย้อนหลัง (Back Test) รายปี

Jitta Wealth

S&P 500 Health Care Index TR

2559

-9.50%

-3.19%

2560

55.97%

21.45%

2561

36.49%

5.93%

2562

39.80%

20.18%

2563

36.38%

12.84%

2564

9.01%

25.54%

2565

-26.56%

-2.44%

2566

15.45%

1.53%

2567

24.26%

2.07%

2568

24.89%

13.97%

ผลตอบแทนเฉลี่ยต่อปี

17.73%

9.34%

ผลการดำเนินงานในอดีต ซึ่งได้จากการทดสอบย้อนหลังไม่ได้อ้างอิงจากผลการดำเนินงานที่เกิดขึ้นจริง

เป็นเพียงการนำเสนอข้อมูลจากการจำลองการจัดการลงทุนของนโยบายการลงทุนเท่านั้น มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ผลตอบแทนของการลงทุนเริ่มต้นด้วยเงิน 5 แสนบาท จากการทดสอบผลตอบแทนย้อนหลัง (Back Test) ที่ปรับพอร์ตทุก 3 เดือน อัปเดต ณ วันที่ 20 มกราคม 2569 เป็นผลตอบแทนเฉลี่ยสุทธิจากการลงทุนตามนโยบาย Jitta Ranking ในแต่ละประเทศ รวมส่วนต่างราคา (Capital Gain) และเงินปันผล (Dividend) หักค่าธรรมเนียมบริหารจัดการรายปี (Management Fee) ค่าธรรมเนียมตามกำไร (Performance Fee) ค่าธรรมเนียมการซื้อขาย (Commission Fee) และค่าธรรมเนียมผู้รักษาทรัพย์สิน (Custodian Fee) แล้ว

ข้อมูล Back Test อาจเปลี่ยนแปลงในแต่ละปีสอดคล้องกับการอัปเดตการทำงานของอัลกอริทึม (อ่านเพิ่มเติม)

หลักเกณฑ์ทดสอบผลตอบแทน

การทดสอบผลตอบแทนย้อนหลังของนโยบาย Jitta Ranking เป็นการทำ Back Test ในระยะเวลา 10 ปี ตั้งแต่ พ.ศ. 2559 ถึง พ.ศ. 2568 ตามขั้นตอนดังต่อไปนี้

- เริ่มต้นลงทุนด้วยจำนวนเงินขั้นต่ำ ตามที่กำหนดในแต่ละแผนการลงทุน

- ระบบบริหารจัดการของ Jitta Wealth จะจัดพอร์ต เลือกหุ้นเพื่อลงทุนตามอันดับ Jitta Ranking เทคโนโลยี AI วิเคราะห์และจัดอันดับ “หุ้นดี ราคาถูก น่าลงทุน” ของบริษัท จิตตะ ดอท คอม จำกัด โดยลงทุนในหุ้นที่มีสภาพคล่องเพียงพอต่อการซื้อขายเท่านั้น

- ระบบจะคำนวณจำนวนหุ้นที่จะถือครองในพอร์ตตามจำนวนเงินลงทุนในแต่ละช่วงเวลา เพื่อกระจายความเสี่ยงให้เหมาะสมกับจำนวนเงินลงทุนที่เพิ่มขึ้นเรื่อยๆ เมื่อพอร์ตเติบโต ตามรายละเอียดดังนี้

| Jitta Ranking ไทย | Jitta Ranking สหรัฐอเมริกา | Jitta Ranking เวียดนาม | Jitta Ranking จีน | Jitta Ranking ญี่ปุ่น | Jitta Ranking ฮ่องกง | |

|---|---|---|---|---|---|---|

| เงินลงทุนเริ่มต้น | ฿500,000 | ฿500,000 | ฿500,000 | ฿500,000 | ฿500,000 | ฿500,000 |

| เงินลงทุนขั้นต่ำต่อหุ้น | ฿50,000 | ฿50,000 | ฿50,000 | ฿50,000 | ฿50,000 | ฿100,000 |

| จำนวนหุ้นที่เริ่มลงทุนครั้งแรก | 5 | 5 | 5 | 5 | 5 | 5 |

| จำนวนหุ้นสูงสุดที่ลงทุน | 20 | 20 | 20 | 20 | 20 | 20 |

- ระบบจะซื้อหุ้นทุกตัวในสัดส่วนที่ใกล้เคียงกันมากที่สุด (Equal Weight) เพื่อลดความเสี่ยงจากหุ้นรายตัวให้เหลือน้อยที่สุด

- ระบบจะรีวิวและปรับพอร์ตอัตโนมัติทุกๆ 3 เดือน เพื่อให้พอร์ตกลับมาลงทุนในหุ้นที่ดีที่สุดตามอันดับ Jitta Ranking สอดคล้องกับจำนวนเงินที่ลงทุน ตามข้อ 2-4 อยู่เสมอ

- ผลตอบแทนสุทธิ หักค่าธรรมเนียมในแต่ละปี จะถูกนำมาหา อัตราผลตอบแทนเฉลี่ยทบต้นต่อปี (CAGR) เทียบกับ ดัชนีชี้วัด (Benchmark) ของแต่ละแผนการลงทุน

ทดสอบผลตอบแทนของนโยบาย Jitta Ranking ตามขั้นตอนที่กล่าวมาครบ 10 ปี แสดงให้เห็นว่า สามารถสร้างผลตอบแทนระยะยาวชนะดัชนีตลาดได้

นั่นก็เพราะ Jitta Wealth เป็นการลงทุนแบบ Passive Investing ที่นำเทคโนโลยีเข้ามาช่วยสร้างผลตอบแทนที่ดีกว่า รักษาวินัยการลงทุนให้สม่ำเสมอ ในขณะเดียวกันก็มีค่าธรรมเนียมต่ำ จึงทำกำไรได้ดีกว่าอย่างยั่งยืน

ผลตอบแทนดีระยะยาวตามหลัก Passive Investing

แม้ว่ารายชื่อหุ้นที่น่าลงทุนบน Jitta Ranking จะเปิดให้นักลงทุนทุกคนเข้ามาดู และนำไปใช้ประกอบการตัดสินใจเพื่อลงทุนโดยไม่มีค่าใช้จ่าย…

แม้การลงทุนตาม Jitta Ranking จะผ่านการพิสูจน์ทางสถิติแล้วว่าสามารถสร้างผลตอบแทนได้เหนือกว่าค่าเฉลี่ยของตลาดในระยะยาว…

แต่ก็ยังมีนักลงทุนอีกหลายคน ที่ไม่สามารถซื้อขายหุ้น 5-20 ตัว ปรับสัดส่วนพอร์ตตามหลักการด้วยตนเอง เป็นประจำทุก 3 เดือน

บางคนก็ไม่สามารถซื้อขายหุ้นตามหลักการได้โดยปราศจากอารมณ์ส่วนตัว ซึ่งอาจจะส่งผลเสียต่อการลงทุน และผลตอบแทนที่จะได้รับในอนาคต

กองทุนส่วนบุคคล Jitta Wealth จึงเข้ามาช่วยทุ่นแรงตัดปัญหาเรื่องเวลา อารมณ์ และความยากลำบากในการบริหารจัดการพอร์ตหุ้นออกไปผลตอบแทนของคุณจะดีขึ้น และคุณเหนื่อยน้อยลง

การลงทุนตาม Jitta Ranking เป็นการลงทุนแบบ passive investment อย่างหนึ่ง ที่เน้นสร้างผลตอบแทนดีระยะยาว ซื้อขายน้อยครั้ง ค่าธรรมเนียมต่ำ และกระจายความเสี่ยงอย่างเหมาะสมเพื่อลดโอกาสขาดทุน

คุณจะได้กระจายความเสี่ยงซื้อหุ้นหลากหลายตัว ซื้อขายเพียง 3 เดือนครั้ง และใช้เทคโนโลยีช่วยจัดการ ทำให้ค่าธรรมเนียมต่ำกว่า ลดค่าใช้จ่ายกลับมาเป็นกำไรที่เพิ่มขึ้นของคุณ

ในขณะเดียวกัน กองทุนที่มีคนบริหารจัดการ (active fund) กว่า 80% ทำผลตอบแทนแพ้ดัชนีตลาดในระยะ 10-15 ปี ตามรายงานการวิเคราะห์ข้อมูลของ Spiva (S&P Indices Versus Active) จัดทำโดย S&P Global

นั่นหมายความว่า หากคุณลงทุนในกองทุน active fund เพื่อออมเงินในหุ้นไว้สำหรับอนาคต คุณมีโอกาสเพียง 20% เท่านั้น ที่เงินของคุณจะเติบโตชนะคนที่ลงทุนตามดัชนีแบบไม่คิดอะไรมาก

แต่ถ้าคุณเลือกให้ Jitta Wealth บริหารจัดการให้แบบ passive ตามหลักการ Warren Buffett ด้วยเทคโนโลยี AI วิเคราะห์หุ้น Jitta Ranking โอกาสที่เงินของคุณจะเติบโตชนะตลาดก็มีสูงกว่า เพราะคุณลงทุนอย่างมีหลักการ เป็นเหตุเป็นผล เป็นระบบ

และที่สำคัญ…คุณสร้างอนาคตที่สุขสบายได้ โดยไม่ต้องคอยเช็คพอร์ตให้เหนื่อยและเครียดอีกต่อไป

หมายเหตุและข้อมูลอ้างอิง

1อ้างอิงจาก https://us.spindices.com/spiva/#/reports

2อ้างอิง Greenblatt, J. (2553). Afterword to the 2010 Edition. The Little Book that Still Beats the Market (หน้า 155). Hoboken, New Jersey: Wiley.

3อ้างอิง เหมวชิรวรากร, ดร. นิเวศน์. (2559). Magic Formula. สืบค้นเมื่อ 20 สิงหาคม 2562 จาก http://www.thaivi.org/magic-formula

4อ้างอิง เหลืองสมบูรณ์, ตราวุทธิ์. (2562). เวลาที่ดีที่สุดในการลงทุน. สืบค้นเมื่อ 20 สิงหาคม 2556 จาก https://passiveway.com/best-time-to-invest

5อ้างอิง Royal, J. Ph.D. & O’Shea, Arielle. (2019). What Is the Average Stock Market Return?. สืบค้นเมื่อ 20 สิงหาคม 2562 จาก https://www.nerdwallet.com/blog/investing/average-stock-market-return

กำไรได้ สบายใจกว่า

ลงทุนอย่างมีหลักการกับ Jitta Wealth