นโยบายจัดการ Jitta Ranking

ระบบบริหารจัดการพอร์ตอัตโนมัติ ช่วยคุณรักษาแนวทางลงทุนแบบ Warren Buffett

และปรับพอร์ตอย่างมีวินัย

กองทุนส่วนบุคคล Jitta Wealth คัดเลือกหุ้นเพื่อการลงทุนระยะยาวให้คุณ ด้วยเทคโนโลยี AI วิเคราะห์จัดอันดับ “หุ้นดีราคาถูก น่าลงทุน” ชื่อว่า Jitta Ranking ที่พัฒนาโดยบริษัทจิตตะ ดอท คอม จำกัด (Jitta.com)

ขั้นตอนการทำงาน

ตัวอย่างขั้นตอนบริหารจัดการพอร์ตตาม Jitta Ranking สำหรับการลงทุนในประเทศไทย สำหรับสหรัฐอเมริกาจะวิเคราะห์หุ้นทั้งหมดในตลาด NYSE กับ Nasdaq สำหรับเวียดนามจะวิเคราะห์หุ้นทั้งหมดในตลาด HOSE และ HNX สำหรับจีนจะวิเคราะห์หุ้นทั้งหมดในตลาด SSE และ SZSE สำหรับญี่ปุ่นจะวิเคราะห์หุ้นทั้งหมดในตลาด TSE

Jitta Ranking จะนำผลวิเคราะห์หุ้นทั้งหมดในแต่ละประเทศ มาจัดอันดับ “หุ้นดีราคาถูก น่าลงทุน” ตามหลักการ Warren Buffett โดยจะดูจาก 5 ปัจจัยหลักๆ ได้แก่ คุณภาพของธุรกิจ มูลค่าที่เหมาะสม โอกาสเติบโตสร้างกำไรของธุรกิจ ผลตอบแทนเทียบความเสี่ยง (Sharpe Ratio) และการประเมินสภาวะตลาดจากราคาของดัชนี

จากนั้น ระบบของ Jitta Wealth จะเลือกหุ้นที่น่าลงทุนที่สุดตามการจัดอันดับของ Jitta Ranking ในวันที่คุณเริ่มลงทุน โดยเป็นหุ้นที่มีสภาพคล่องสามารถซื้อขายได้

ระบบจะซื้อหุ้นแต่ละตัวในสัดส่วนใกล้เคียงกัน เพื่อกระจายความเสี่ยง และรีวิวหุ้นปรับพอร์ตทุกๆ 3 เดือน นับจากวันที่เริ่มลงทุน โดยซื้อขายหุ้นตาม Jitta Ranking ณ วันนั้น

ซึ่งเราจะดูว่าหุ้นที่ถืออยู่มีตัวไหนหลุดอันดับต้นๆ ของ Jitta Ranking ไปแล้ว ก็จะขายออก ในขณะเดียวกันก็จะซื้อหุ้นที่ติดอันดับตัวใหม่เข้ามาแทน ส่วนหุ้นที่ยังคงติด Jitta Ranking อยู่ ก็จะซื้อเพิ่มหรือขายออกด้วย เพื่อปรับสัดส่วนหุ้นทุกตัวในพอร์ตให้กลับมาใกล้เคียงกันที่สุดอีกครั้ง ทำแบบนี้ซ้ำไปเรื่อยๆ ทุก 3 เดือน

แนวทางลงทุน

การลงทุนตาม Jitta Ranking ผ่านกองทุนส่วนบุคคล Jitta Wealth เหมาะสมที่สุดสำหรับนักลงทุนที่

- ต้องการลงทุนในหุ้น เพื่อผลตอบแทนสูงกว่าดัชนีตลาดหลักทรัพย์ในระยะยาว

- สามารถลงทุนได้อย่างน้อย 3-5 ปี

- มีเวลาน้อย ไม่สามารถบริหารจัดการเองได้สม่ำเสมอเท่าที่ควร

Jitta Wealth จะกระจายเงินลงทุนของคุณในหุ้นบริษัทที่มีพื้นฐานดี ในราคาที่ต่ำกว่ามูลค่าที่เหมาะสม โดยจะเลือกหุ้นเหล่านี้ด้วยอัลกอริทึม Jitta Ranking และแบ่งการลงทุนออกเป็นประเทศต่างๆ ดังนี้

แนวทางกระจายความเสี่ยงและปรับพอร์ต

เพื่อป้องกัน ไม่ให้พอร์ตของคุณได้รับผลกระทบจากความผันผวนของราคาหุ้นตัวใดตัวหนึ่งมากจนเกินไป เราจะบริหารจัดการความเสี่ยงให้คุณดังนี้

- จำนวนหุ้นที่ลงทุนอย่างน้อย 5 หุ้นในระยะเวลาหนึ่งๆ

- สัดส่วนการลงทุนในแต่ละหุ้นใกล้เคียงกันที่สุด

1. Jitta Wealth เลือกลงทุนในหุ้นดับต้นๆ ของ Jitta Ranking ประมาณ 5-20 ตัว เพื่อลดความเสี่ยงจากการลงทุนให้ได้มากที่สุด แต่ยังรักษาผลตอบแทนให้อยู่ในอัตราดี

ระบบบริหารจัดการพอร์ตของ Jitta Wealth จะกระจายเงินซื้อหุ้นโดยเน้นรักษาสมดุลของพอร์ตเป็นสำคัญ นั่นคือ สัดส่วนหุ้นแต่ละตัวในพอร์ตควรจะใกล้เคียงกันที่สุด พอร์ตมีการกระจายความเสี่ยงที่เหมาะสม และยังคงสร้างผลตอบแทนที่น่าพอใจ ไม่ว่าจะเพิ่มทุนบ่อยครั้งแค่ไหน คุณก็มั่นใจได้ว่าเงินลงทุนจะไม่ไปกระจุกอยู่ในหุ้นตัวใดตัวหนึ่ง

นอกจากการรักษาสัดส่วนของหุ้นแต่ละตัวให้เท่าๆ กันแล้ว การซื้อหุ้นหลายๆ ตัวก็เป็นอีกหนึ่งแนวทางกระจายความเสี่ยงที่ได้รับการเผยแพร่โดยเบนจามิน เกรแฮม อาจารย์ของ Warren Buffett ผู้ริเริ่มแนวทางการลงทุนแนวเน้นคุณค่าเชิงปริมาณ เกรแฮมเชื่อว่าการนักลงทุนที่วิเคราะห์หุ้นจากงบการเงินย้อนหลังเป็นหลัก สามารถลดโอกาสขาดทุนได้มากยิ่งขึ้นอีก โดยการซื้อหุ้นจำนวนมาก อย่างน้อย 20-30 ตัว

แนวคิดนี้ได้รับการต่อยอดโดยโจเอล กรีนแบลตต์ ผู้คิดค้นสูตรลงทุน Magic Formula หรือ สูตรมหัศจรรย์

ในการทดสอบผลตอบแทนของ Magic Formula กรีนแบลตต์ก็เลือกซื้อหุ้นตามสูตรมาทั้งหมด 30 ตัวเพื่อกระจายความเสี่ยง และถือจนครบ 1 ปี ค่อยปรับพอร์ตตามสูตร 1 ครั้ง

ผลลัพธ์ที่ได้คือ อัตราผลตอบแทนทบต้นเฉลี่ยต่อปี 19.7% เป็นเวลา 21 ปี ชนะดัชนี S&P500 ที่ทำได้เพียง 9.5% ต่อปีเท่านั้น

ในตลาดหุ้นไทย ก็มี ดร. ไพบูลย์ เสรีวิวัฒนา ที่ได้ลองใช้สูตร Magic Formula ซื้อขายหุ้น 30 ตัว ปรับพอร์ตปีละครั้ง กับตลาดหุ้นไทยช่วงปี พ.ศ. 2539-2553 ก็ได้ผลตอบแทน “มหัศจรรย์” เหมือนกัน

นั่นคือหลักการบริหารพอร์ตและกระจายความเสี่ยงที่ Jitta Wealth นำมาปรับประยุกต์ใช้กับการลงทุนตาม Jitta Ranking

2. การปรับพอร์ตทุกๆ 3 เดือน มีข้อดีที่สำคัญมาก คือ คุณจะได้ปรับพอร์ตตามงบการเงินล่าสุด ทำให้มีหุ้นที่ดีที่สุดอยู่ในพอร์ตตลอดเวลา แต่ก็ไม่บ่อยเกินไปจนทำให้คุณเสียค่าธรรมเนียมซื้อขายไปเปล่าๆ

วิกฤตตลาดหุ้นทำให้นักลงทุนส่วนใหญ่กังวล ไม่กล้าลงทุนเพราะยังไม่รู้ว่าตลาดจะขึ้นหรือจะลง การปรับพอร์ตบ่อยขึ้นจะช่วยกระจายความเสี่ยงทางเวลา รับมือกับความไม่แน่นอนของตลาดหุ้นช่วงวิกฤตได้ดีขึ้น

อย่างไรก็ตาม การปรับพอร์ตถี่จนเกินไปก็ใช่ว่าจะส่งผลดีต่อการลงทุน เพราะเมื่อคุณลงทุนตาม Jitta Ranking คุณได้ลงทุนในธุรกิจที่พื้นฐานดี และน่าจะมีโอกาสเติบโตไปนานๆ อยู่แล้ว การปรับพอร์ตทุกๆ 3 เดือน หลังจากงบการเงินล่าสุดออก จึงเป็นจังหวะที่เหมาะสมกำลังดี จะช่วยอัปเดตพอร์ตคุณให้มีหุ้นที่ดีที่สุด ณ เวลานั้น ตามพื้นฐานข้อเท็จจริง และผลตอบแทนย้อนหลังของ Jitta Wealth ก็พิสูจน์ให้เห็นว่าการปรับพอร์ตทุก 3 เดือนนั้นเป็นระยะเวลาที่ช่วยเพิ่มผลตอบแทนให้สูงกว่าดัชนีตลาดในระยะยาว

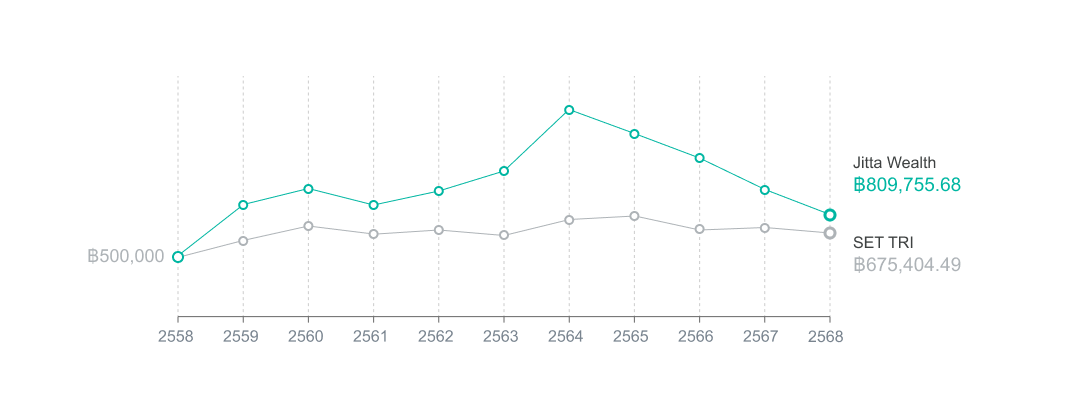

ตารางแสดงผลตอบแทนย้อนหลัง (Back Test) รายปี

Jitta Wealth

SET TRI

2559

77.22%

23.85%

2560

13.61%

17.30%

2561

-12.04%

-8.08%

2562

11.85%

4.29%

2563

14.94%

-5.24%

2564

40.22%

17.67%

2565

-11.20%

3.53%

2566

-12.80%

-12.66%

2567

-19.29%

2.33%

2568

-18.83%

-5.99%

ผลตอบแทนเฉลี่ยต่อปี

4.80%

3.05%

ผลการดำเนินงานในอดีต ซึ่งได้จากการทดสอบย้อนหลังไม่ได้อ้างอิงจากผลการดำเนินงานที่เกิดขึ้นจริง

เป็นเพียงการนำเสนอข้อมูลจากการจำลองการจัดการลงทุนของนโยบายการลงทุนเท่านั้น มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ผลตอบแทนของการลงทุนเริ่มต้นด้วยเงิน 5 แสนบาท จากการทดสอบผลตอบแทนย้อนหลัง (Back Test) ที่ปรับพอร์ตทุก 3 เดือน อัปเดต ณ วันที่ 20 มกราคม 2569 เป็นผลตอบแทนเฉลี่ยสุทธิจากการลงทุนตามนโยบาย Jitta Ranking ในแต่ละประเทศ รวมส่วนต่างราคา (Capital Gain) และเงินปันผล (Dividend) หักค่าธรรมเนียมบริหารจัดการรายปี (Management Fee) ค่าธรรมเนียมตามกำไร (Performance Fee) ค่าธรรมเนียมการซื้อขาย (Commission Fee) และค่าธรรมเนียมผู้รักษาทรัพย์สิน (Custodian Fee) แล้ว

ข้อมูล Back Test อาจเปลี่ยนแปลงในแต่ละปีสอดคล้องกับการอัปเดตการทำงานของอัลกอริทึม (อ่านเพิ่มเติม)

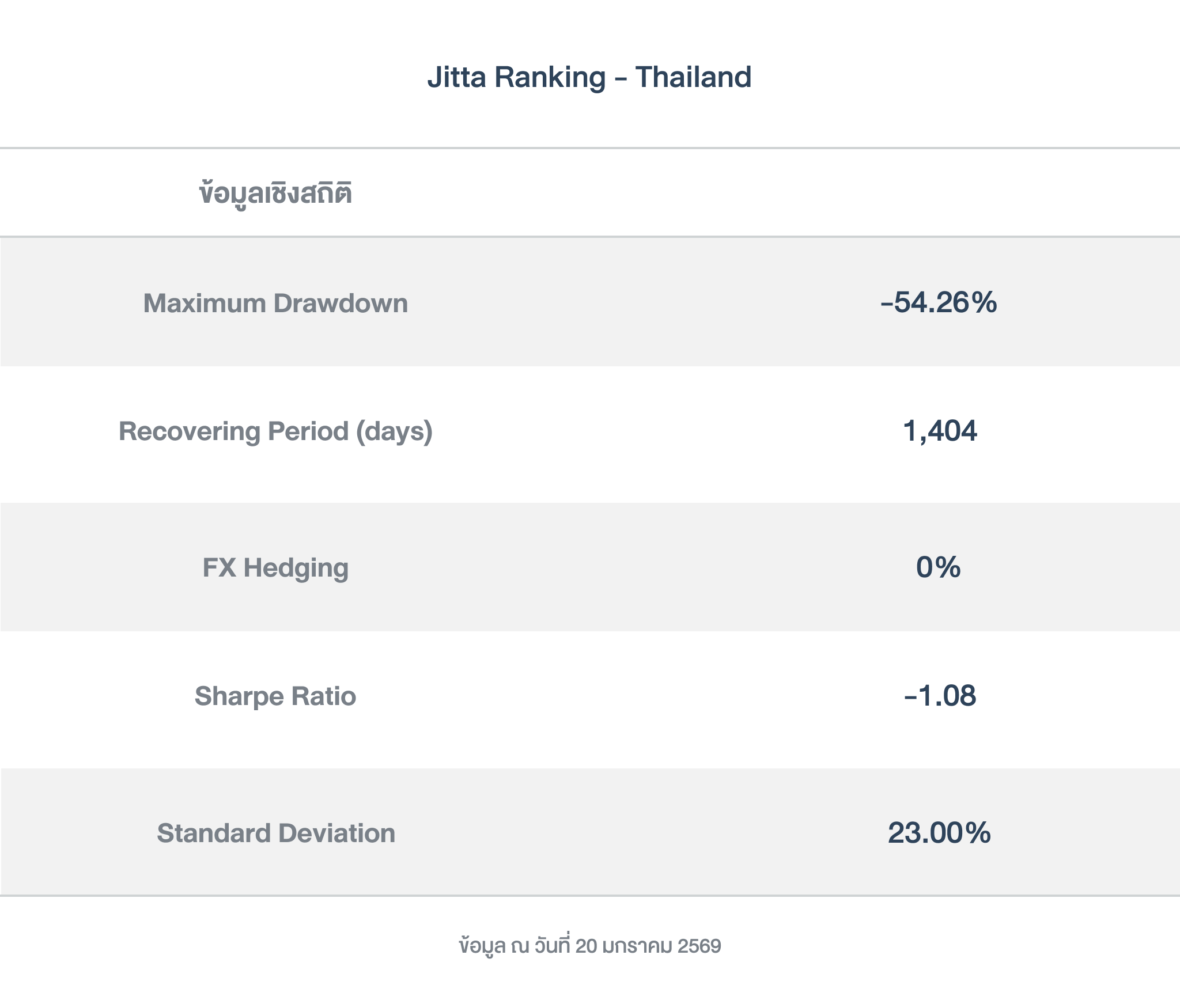

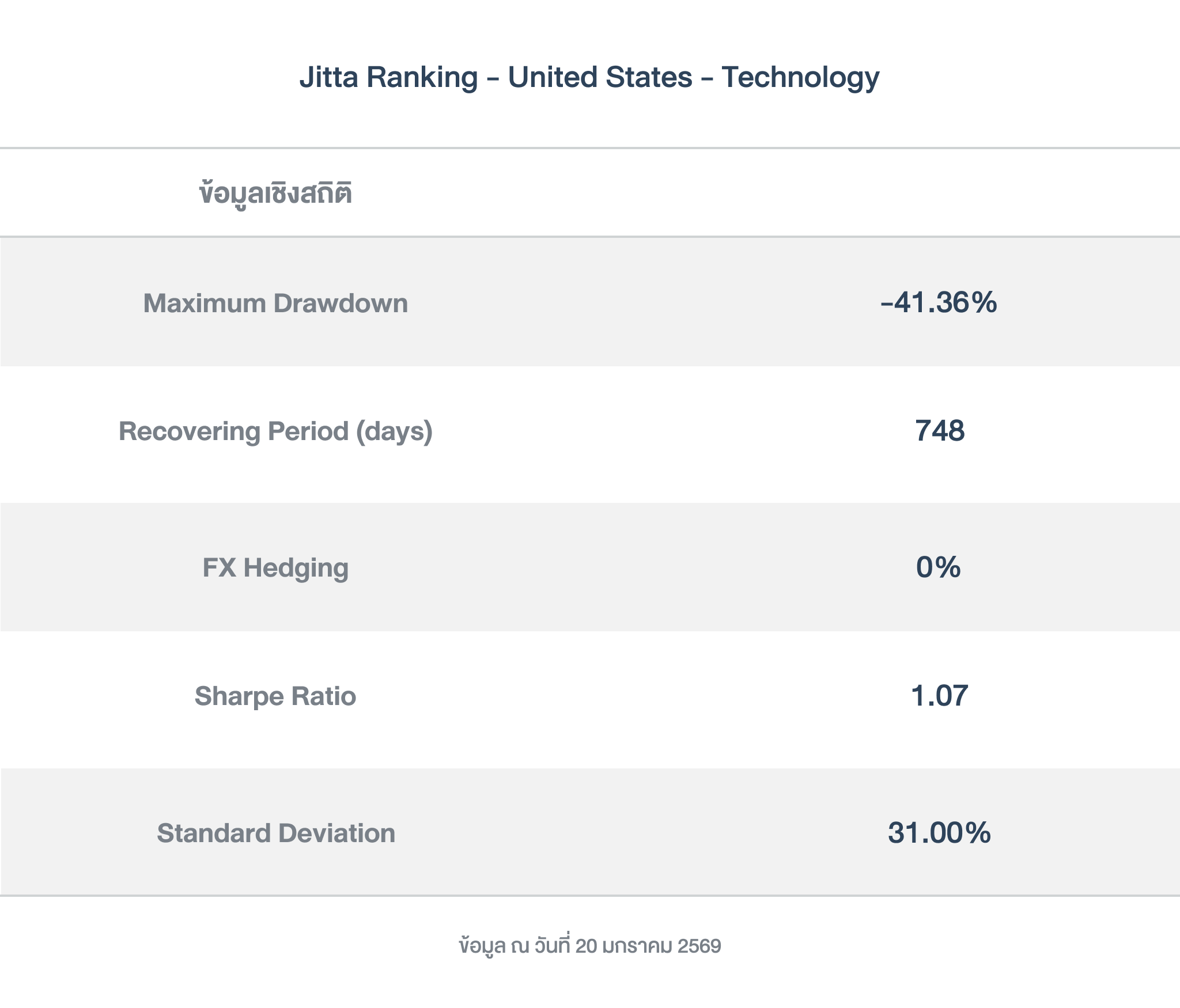

ข้อมูลเชิงสถิติ

ระดับความเสี่ยง

ระดับ 4 เสี่ยงสูง

ผู้จัดการกองทุน

นายมาโนช ช่างสลัก (ตั้งแต่ 24 สิงหาคม 2564)

นายประภัศร์พงษ์ นันทกิจพัฒนา (ตั้งแต่ 29 กันยายน 2566)

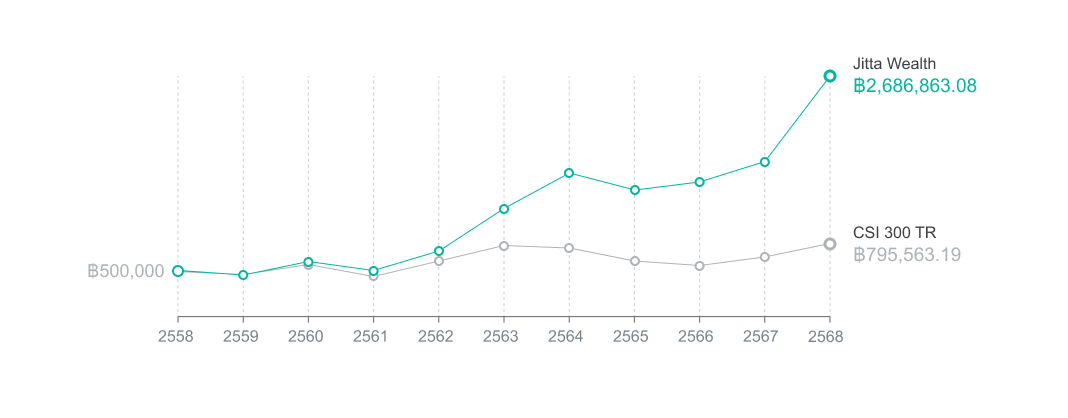

ตารางแสดงผลตอบแทนย้อนหลัง (Back Test) รายปี

Jitta Wealth

CSI 300 TR

2559

-10.03%

-9.25%

2560

32.70%

24.25%

2561

-16.95%

-23.64%

2562

43.87%

39.19%

2563

66.88%

29.89%

2564

34.21%

-3.51%

2565

-12.51%

-19.83%

2566

6.88%

-8.25%

2567

14.88%

18.24%

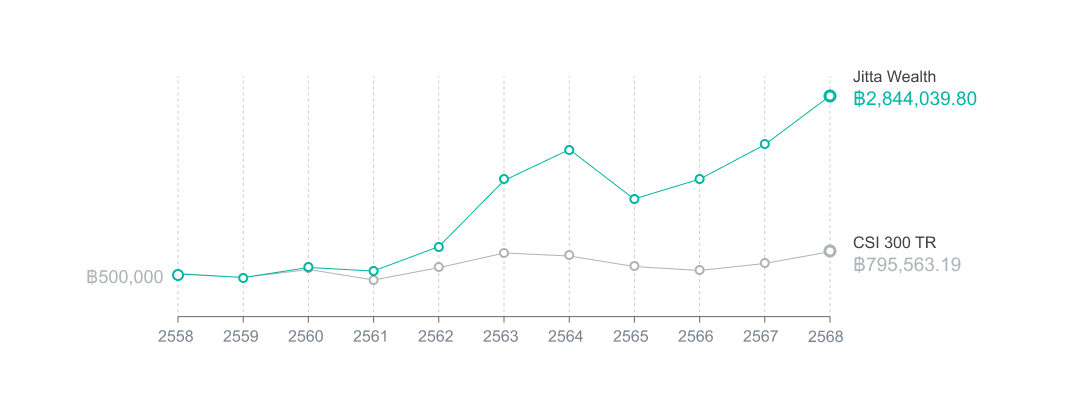

2568

56.57%

21.80%

ผลตอบแทนเฉลี่ยต่อปี

17.95%

4.75%

ผลการดำเนินงานในอดีต ซึ่งได้จากการทดสอบย้อนหลังไม่ได้อ้างอิงจากผลการดำเนินงานที่เกิดขึ้นจริง

เป็นเพียงการนำเสนอข้อมูลจากการจำลองการจัดการลงทุนของนโยบายการลงทุนเท่านั้น มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ผลตอบแทนของการลงทุนเริ่มต้นด้วยเงิน 5 แสนบาท จากการทดสอบผลตอบแทนย้อนหลัง (Back Test) ที่ปรับพอร์ตทุก 3 เดือน อัปเดต ณ วันที่ 20 มกราคม 2569 เป็นผลตอบแทนเฉลี่ยสุทธิจากการลงทุนตามนโยบาย Jitta Ranking ในแต่ละประเทศ รวมส่วนต่างราคา (Capital Gain) และเงินปันผล (Dividend) หักค่าธรรมเนียมบริหารจัดการรายปี (Management Fee) ค่าธรรมเนียมตามกำไร (Performance Fee) ค่าธรรมเนียมการซื้อขาย (Commission Fee) และค่าธรรมเนียมผู้รักษาทรัพย์สิน (Custodian Fee) แล้ว

ข้อมูล Back Test อาจเปลี่ยนแปลงในแต่ละปีสอดคล้องกับการอัปเดตการทำงานของอัลกอริทึม (อ่านเพิ่มเติม)

ข้อมูลเชิงสถิติ

ระดับความเสี่ยง

ระดับ 4 เสี่ยงสูง

ผู้จัดการกองทุน

นายมาโนช ช่างสลัก (ตั้งแต่ 24 สิงหาคม 2564)

นายประภัศร์พงษ์ นันทกิจพัฒนา (ตั้งแต่ 29 กันยายน 2566)

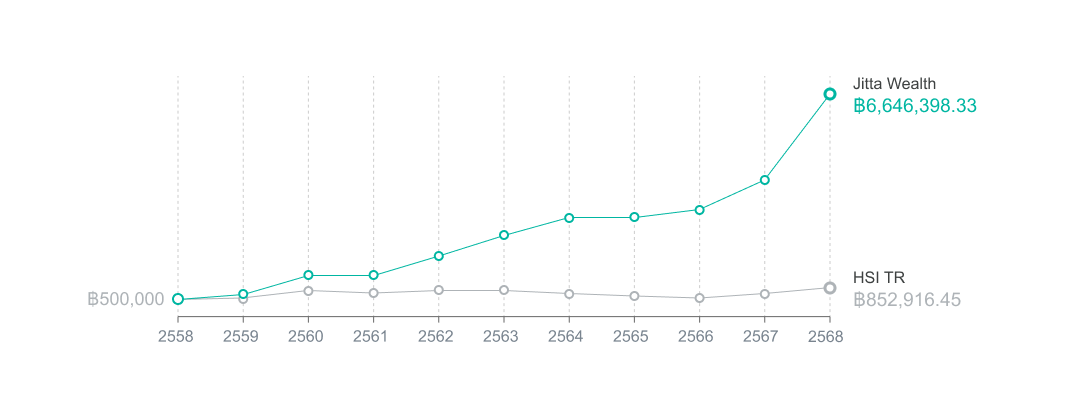

ตารางแสดงผลตอบแทนย้อนหลัง (Back Test) รายปี

Jitta Wealth

HSI TR

2559

27.57%

4.28%

2560

89.39%

41.27%

2561

0.56%

-10.55%

2562

46.66%

13.01%

2563

36.24%

-0.23%

2564

20.05%

-11.84%

2565

0.94%

-12.56%

2566

7.32%

-8.69%

2567

28.85%

22.90%

2568

63.41%

32.72%

ผลตอบแทนเฉลี่ยต่อปี

29.36%

5.49%

ผลการดำเนินงานในอดีต ซึ่งได้จากการทดสอบย้อนหลังไม่ได้อ้างอิงจากผลการดำเนินงานที่เกิดขึ้นจริง

เป็นเพียงการนำเสนอข้อมูลจากการจำลองการจัดการลงทุนของนโยบายการลงทุนเท่านั้น มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ผลตอบแทนของการลงทุนเริ่มต้นด้วยเงิน 5 แสนบาท จากการทดสอบผลตอบแทนย้อนหลัง (Back Test) ที่ปรับพอร์ตทุก 3 เดือน อัปเดต ณ วันที่ 20 มกราคม 2569 เป็นผลตอบแทนเฉลี่ยสุทธิจากการลงทุนตามนโยบาย Jitta Ranking ในแต่ละประเทศ รวมส่วนต่างราคา (Capital Gain) และเงินปันผล (Dividend) หักค่าธรรมเนียมบริหารจัดการรายปี (Management Fee) ค่าธรรมเนียมตามกำไร (Performance Fee) ค่าธรรมเนียมการซื้อขาย (Commission Fee) และค่าธรรมเนียมผู้รักษาทรัพย์สิน (Custodian Fee) แล้ว

ข้อมูล Back Test อาจเปลี่ยนแปลงในแต่ละปีสอดคล้องกับการอัปเดตการทำงานของอัลกอริทึม (อ่านเพิ่มเติม)

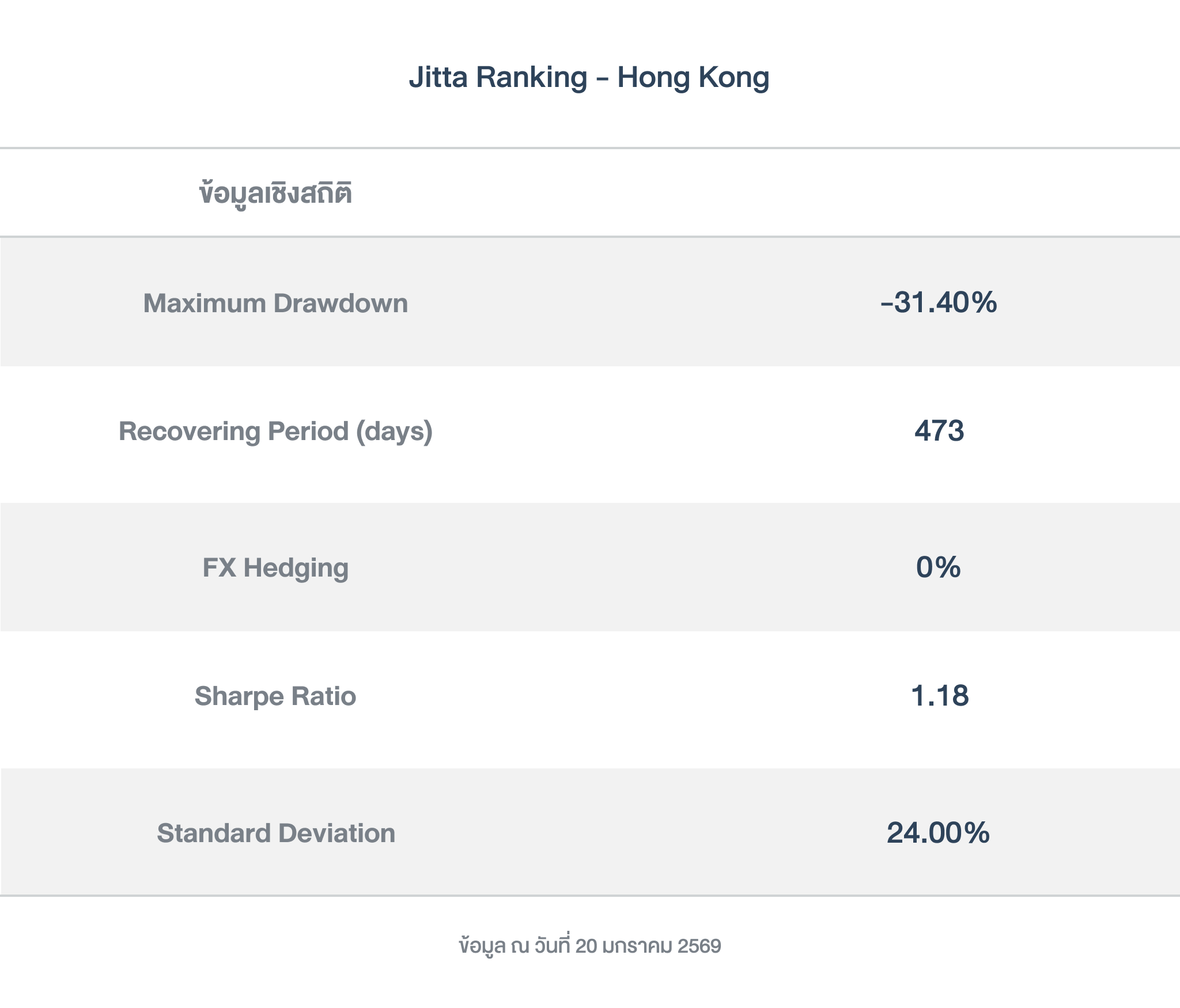

ข้อมูลเชิงสถิติ

ระดับความเสี่ยง

ระดับ 4 เสี่ยงสูง

ผู้จัดการกองทุน

นายมาโนช ช่างสลัก (ตั้งแต่ 12 กุมภาพันธ์ 2567)

นายประภัศร์พงษ์ นันทกิจพัฒนา (ตั้งแต่ 12 กุมภาพันธ์ 2567)

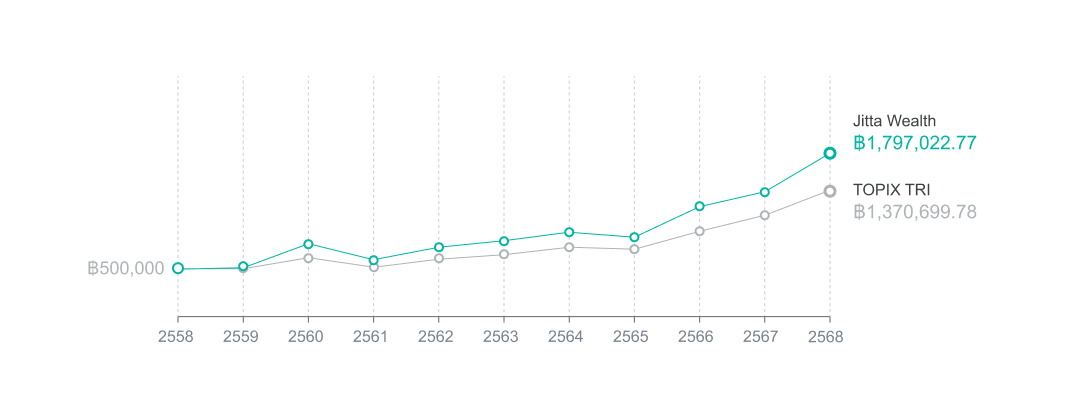

ตารางแสดงผลตอบแทนย้อนหลัง (Back Test) รายปี

Jitta Wealth

TOPIX TRI

2559

1.58%

0.31%

2560

52.56%

22.23%

2561

-23.44%

-15.99%

2562

25.69%

18.12%

2563

8.58%

7.41%

2564

11.18%

12.77%

2565

-5.84%

-2.84%

2566

40.53%

27.34%

2567

14.43%

20.05%

2568

31.85%

25.24%

ผลตอบแทนเฉลี่ยต่อปี

13.45%

10.61%

ผลการดำเนินงานในอดีต ซึ่งได้จากการทดสอบย้อนหลังไม่ได้อ้างอิงจากผลการดำเนินงานที่เกิดขึ้นจริง

เป็นเพียงการนำเสนอข้อมูลจากการจำลองการจัดการลงทุนของนโยบายการลงทุนเท่านั้น มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ผลตอบแทนของการลงทุนเริ่มต้นด้วยเงิน 5 แสนบาท จากการทดสอบผลตอบแทนย้อนหลัง (Back Test) ที่ปรับพอร์ตทุก 3 เดือน อัปเดต ณ วันที่ 20 มกราคม 2569 เป็นผลตอบแทนเฉลี่ยสุทธิจากการลงทุนตามนโยบาย Jitta Ranking ในแต่ละประเทศ รวมส่วนต่างราคา (Capital Gain) และเงินปันผล (Dividend) หักค่าธรรมเนียมบริหารจัดการรายปี (Management Fee) ค่าธรรมเนียมตามกำไร (Performance Fee) ค่าธรรมเนียมการซื้อขาย (Commission Fee) และค่าธรรมเนียมผู้รักษาทรัพย์สิน (Custodian Fee) แล้ว

ข้อมูล Back Test อาจเปลี่ยนแปลงในแต่ละปีสอดคล้องกับการอัปเดตการทำงานของอัลกอริทึม (อ่านเพิ่มเติม)

ข้อมูลเชิงสถิติ

ระดับความเสี่ยง

ระดับ 4 เสี่ยงสูง

ผู้จัดการกองทุน

นายมาโนช ช่างสลัก (ตั้งแต่ 19 กรกฎาคม 2565)

นายประภัศร์พงษ์ นันทกิจพัฒนา (ตั้งแต่ 29 กันยายน 2566)

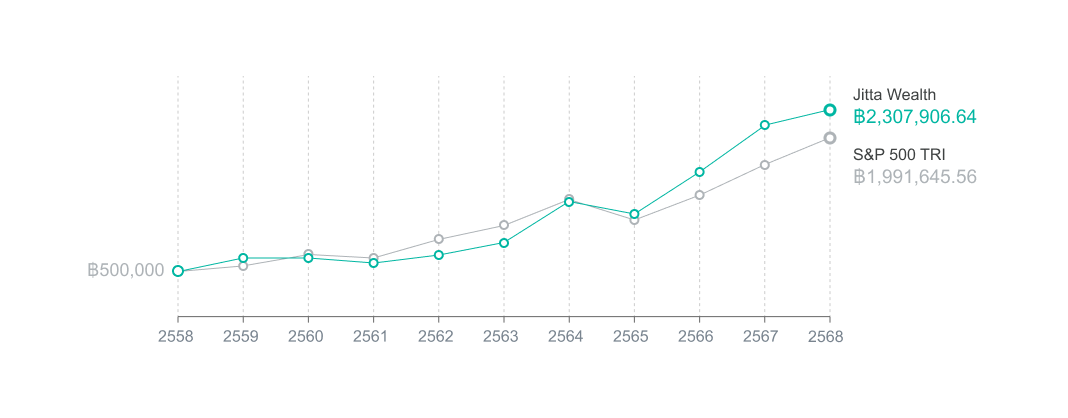

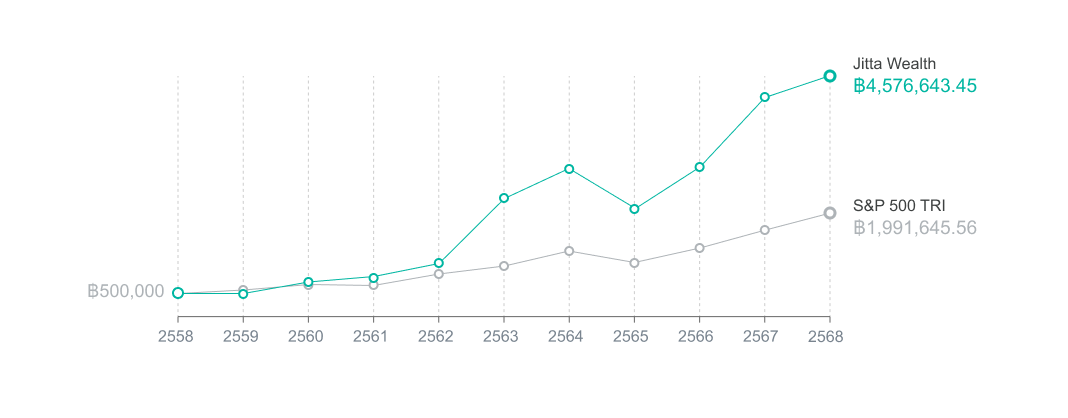

ตารางแสดงผลตอบแทนย้อนหลัง (Back Test) รายปี

Jitta Wealth

S&P 500 TRI

2559

28.83%

11.96%

2560

-0.41%

21.83%

2561

-8.35%

-4.38%

2562

16.23%

31.49%

2563

20.02%

18.40%

2564

56.10%

28.71%

2565

-11.20%

-18.11%

2566

41.58%

26.29%

2567

33.18%

25.02%

2568

7.66%

17.88%

ผลตอบแทนเฉลี่ยต่อปี

15.84%

14.82%

ผลการดำเนินงานในอดีต ซึ่งได้จากการทดสอบย้อนหลังไม่ได้อ้างอิงจากผลการดำเนินงานที่เกิดขึ้นจริง

เป็นเพียงการนำเสนอข้อมูลจากการจำลองการจัดการลงทุนของนโยบายการลงทุนเท่านั้น มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ผลตอบแทนของการลงทุนเริ่มต้นด้วยเงิน 5 แสนบาท จากการทดสอบผลตอบแทนย้อนหลัง (Back Test) ที่ปรับพอร์ตทุก 3 เดือน อัปเดต ณ วันที่ 20 มกราคม 2569 เป็นผลตอบแทนเฉลี่ยสุทธิจากการลงทุนตามนโยบาย Jitta Ranking ในแต่ละประเทศ รวมส่วนต่างราคา (Capital Gain) และเงินปันผล (Dividend) หักค่าธรรมเนียมบริหารจัดการรายปี (Management Fee) ค่าธรรมเนียมตามกำไร (Performance Fee) ค่าธรรมเนียมการซื้อขาย (Commission Fee) และค่าธรรมเนียมผู้รักษาทรัพย์สิน (Custodian Fee) แล้ว

ข้อมูล Back Test อาจเปลี่ยนแปลงในแต่ละปีสอดคล้องกับการอัปเดตการทำงานของอัลกอริทึม (อ่านเพิ่มเติม)

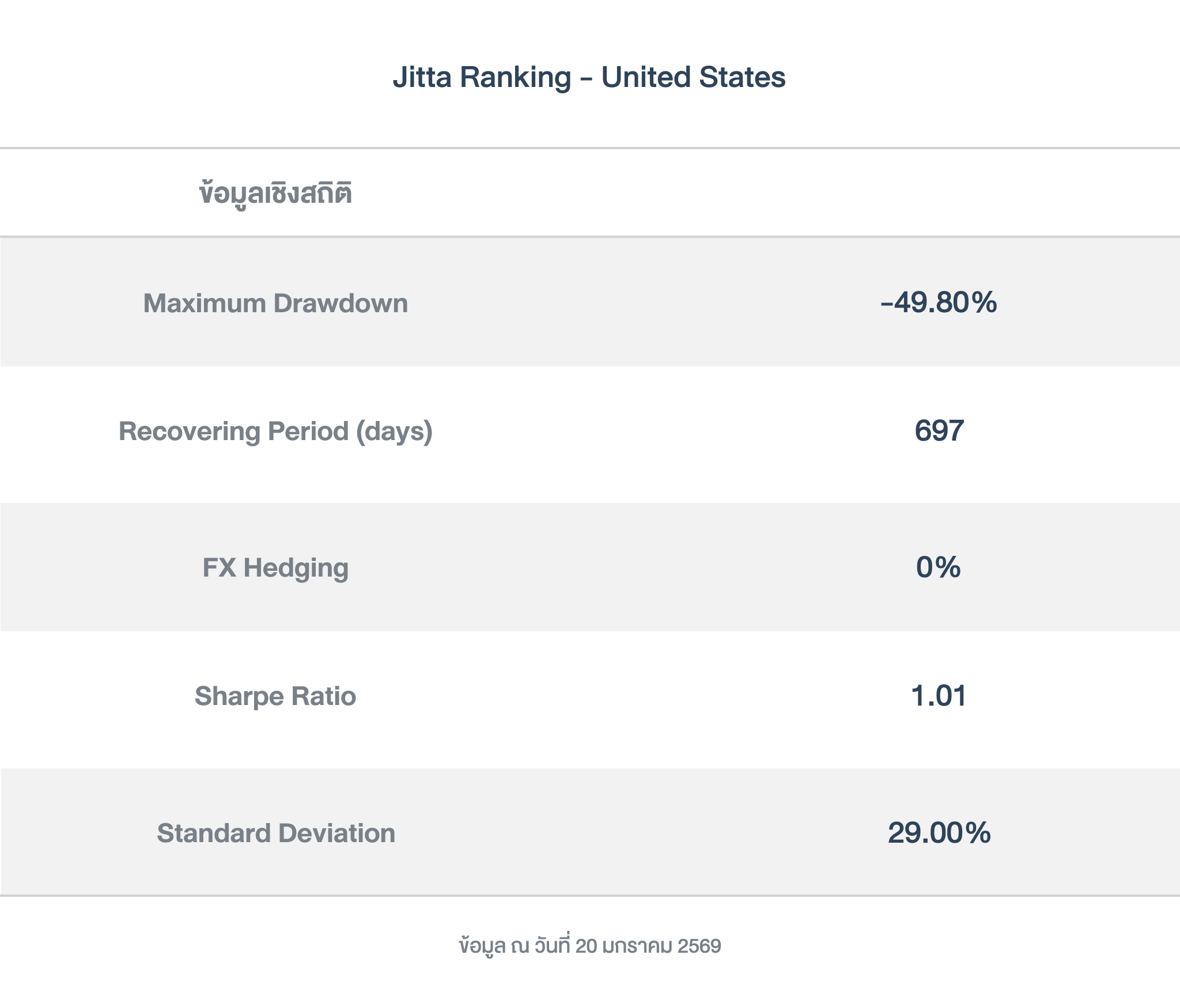

ข้อมูลเชิงสถิติ

ระดับความเสี่ยง

ระดับ 4 เสี่ยงสูง

ผู้จัดการกองทุน

นายมาโนช ช่างสลัก (ตั้งแต่ 24 สิงหาคม 2564)

นายประภัศร์พงษ์ นันทกิจพัฒนา (ตั้งแต่ 29 กันยายน 2566)

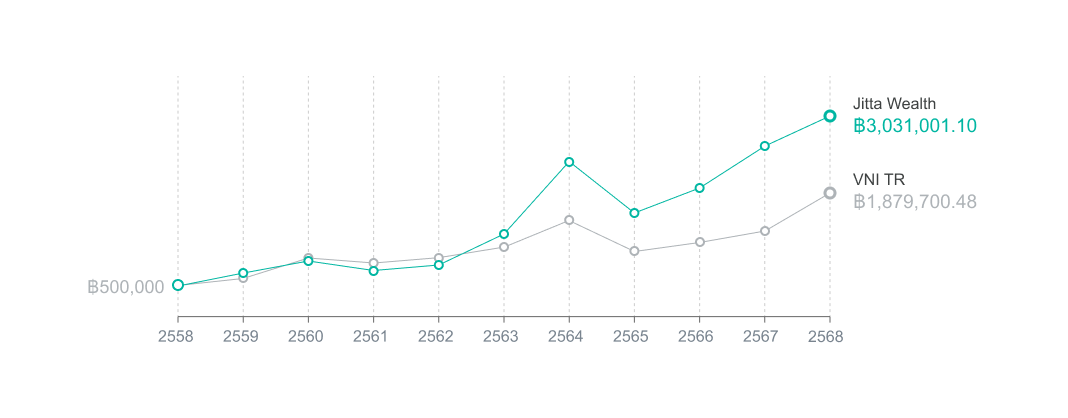

ตารางแสดงผลตอบแทนย้อนหลัง (Back Test) รายปี

Jitta Wealth

VNI TR

2559

37.35%

18.57%

2560

26.80%

52.33%

2561

-17.33%

-7.54%

2562

11.78%

9.80%

2563

58.48%

17.01%

2564

84.04%

37.36%

2565

-32.41%

-31.75%

2566

23.45%

14.13%

2567

32.50%

14.28%

2568

16.81%

43.30%

ผลตอบแทนเฉลี่ยต่อปี

19.58%

14.16%

ผลการดำเนินงานในอดีต ซึ่งได้จากการทดสอบย้อนหลังไม่ได้อ้างอิงจากผลการดำเนินงานที่เกิดขึ้นจริง

เป็นเพียงการนำเสนอข้อมูลจากการจำลองการจัดการลงทุนของนโยบายการลงทุนเท่านั้น มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ผลตอบแทนของการลงทุนเริ่มต้นด้วยเงิน 5 แสนบาท จากการทดสอบผลตอบแทนย้อนหลัง (Back Test) ที่ปรับพอร์ตทุก 3 เดือน อัปเดต ณ วันที่ 20 มกราคม 2569 เป็นผลตอบแทนเฉลี่ยสุทธิจากการลงทุนตามนโยบาย Jitta Ranking ในแต่ละประเทศ รวมส่วนต่างราคา (Capital Gain) และเงินปันผล (Dividend) หักค่าธรรมเนียมบริหารจัดการรายปี (Management Fee) ค่าธรรมเนียมตามกำไร (Performance Fee) ค่าธรรมเนียมการซื้อขาย (Commission Fee) และค่าธรรมเนียมผู้รักษาทรัพย์สิน (Custodian Fee) แล้ว

ข้อมูล Back Test อาจเปลี่ยนแปลงในแต่ละปีสอดคล้องกับการอัปเดตการทำงานของอัลกอริทึม (อ่านเพิ่มเติม)

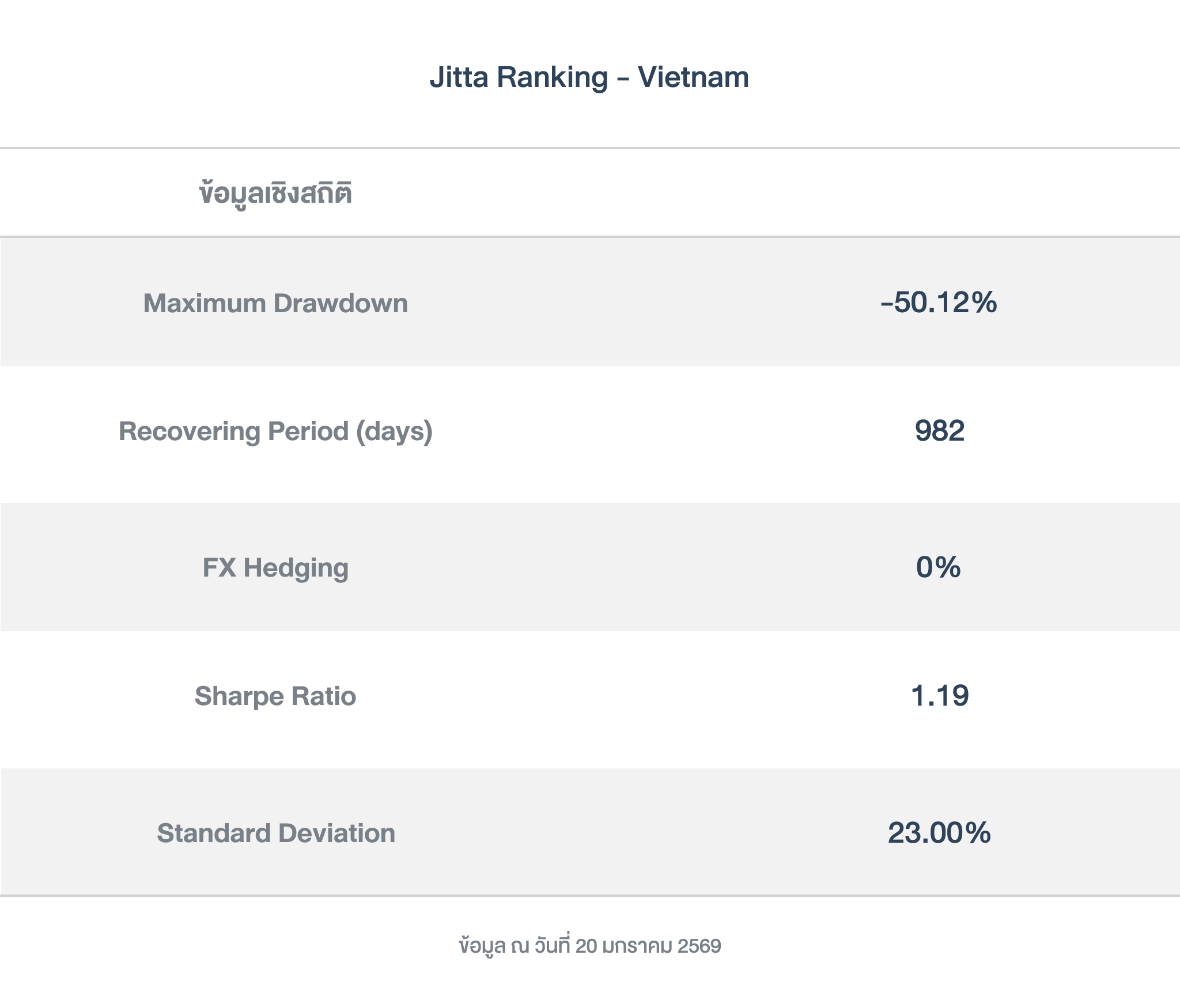

ข้อมูลเชิงสถิติ

ระดับความเสี่ยง

ระดับ 4 เสี่ยงสูง

ผู้จัดการกองทุน

นายมาโนช ช่างสลัก (ตั้งแต่ 24 สิงหาคม 2564)

นายประภัศร์พงษ์ นันทกิจพัฒนา (ตั้งแต่ 29 กันยายน 2566)

ตารางแสดงผลตอบแทนย้อนหลัง (Back Test) รายปี

Jitta Wealth

CSI 300 TR

2559

-8.64%

-9.25%

2560

30.50%

24.25%

2561

-8.73%

-23.64%

2562

58.61%

39.19%

2563

102.35%

29.89%

2564

22.15%

-3.51%

2565

-30.13%

-19.83%

2566

17.33%

-8.25%

2567

26.79%

18.24%

2568

28.28%

21.80%

ผลตอบแทนเฉลี่ยต่อปี

18.71%

4.75%

ผลการดำเนินงานในอดีต ซึ่งได้จากการทดสอบย้อนหลังไม่ได้อ้างอิงจากผลการดำเนินงานที่เกิดขึ้นจริง

เป็นเพียงการนำเสนอข้อมูลจากการจำลองการจัดการลงทุนของนโยบายการลงทุนเท่านั้น มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ผลตอบแทนของการลงทุนเริ่มต้นด้วยเงิน 5 แสนบาท จากการทดสอบผลตอบแทนย้อนหลัง (Back Test) ที่ปรับพอร์ตทุก 3 เดือน อัปเดต ณ วันที่ 20 มกราคม 2569 เป็นผลตอบแทนเฉลี่ยสุทธิจากการลงทุนตามนโยบาย Jitta Ranking ในแต่ละประเทศ รวมส่วนต่างราคา (Capital Gain) และเงินปันผล (Dividend) หักค่าธรรมเนียมบริหารจัดการรายปี (Management Fee) ค่าธรรมเนียมตามกำไร (Performance Fee) ค่าธรรมเนียมการซื้อขาย (Commission Fee) และค่าธรรมเนียมผู้รักษาทรัพย์สิน (Custodian Fee) แล้ว

ข้อมูล Back Test อาจเปลี่ยนแปลงในแต่ละปีสอดคล้องกับการอัปเดตการทำงานของอัลกอริทึม (อ่านเพิ่มเติม)

ข้อมูลเชิงสถิติ

ระดับความเสี่ยง

ระดับ 4 เสี่ยงสูง

ผู้จัดการกองทุน

นายมาโนช ช่างสลัก (ตั้งแต่ 27 ตุลาคม 2565)

นายประภัศร์พงษ์ นันทกิจพัฒนา (ตั้งแต่ 29 กันยายน 2566)

ตารางแสดงผลตอบแทนย้อนหลัง (Back Test) รายปี

Jitta Wealth

S&P 500 TRI

2559

1.13%

11.96%

2560

43.49%

21.83%

2561

10.79%

-4.38%

2562

32.75%

31.49%

2563

113.98%

18.40%

2564

24.17%

28.71%

2565

-26.59%

-18.11%

2566

37.38%

26.29%

2567

45.89%

25.02%

2568

9.71%

17.88%

ผลตอบแทนเฉลี่ยต่อปี

24.61%

14.82%

ผลการดำเนินงานในอดีต ซึ่งได้จากการทดสอบย้อนหลังไม่ได้อ้างอิงจากผลการดำเนินงานที่เกิดขึ้นจริง

เป็นเพียงการนำเสนอข้อมูลจากการจำลองการจัดการลงทุนของนโยบายการลงทุนเท่านั้น มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ผลตอบแทนของการลงทุนเริ่มต้นด้วยเงิน 5 แสนบาท จากการทดสอบผลตอบแทนย้อนหลัง (Back Test) ที่ปรับพอร์ตทุก 3 เดือน อัปเดต ณ วันที่ 20 มกราคม 2569 เป็นผลตอบแทนเฉลี่ยสุทธิจากการลงทุนตามนโยบาย Jitta Ranking ในแต่ละประเทศ รวมส่วนต่างราคา (Capital Gain) และเงินปันผล (Dividend) หักค่าธรรมเนียมบริหารจัดการรายปี (Management Fee) ค่าธรรมเนียมตามกำไร (Performance Fee) ค่าธรรมเนียมการซื้อขาย (Commission Fee) และค่าธรรมเนียมผู้รักษาทรัพย์สิน (Custodian Fee) แล้ว

ข้อมูล Back Test อาจเปลี่ยนแปลงในแต่ละปีสอดคล้องกับการอัปเดตการทำงานของอัลกอริทึม (อ่านเพิ่มเติม)

ข้อมูลเชิงสถิติ

ระดับความเสี่ยง

ระดับ 4 เสี่ยงสูง

ผู้จัดการกองทุน

นายมาโนช ช่างสลัก (ตั้งแต่ 24 สิงหาคม 2564)

นายประภัศร์พงษ์ นันทกิจพัฒนา (ตั้งแต่ 29 กันยายน 2566)

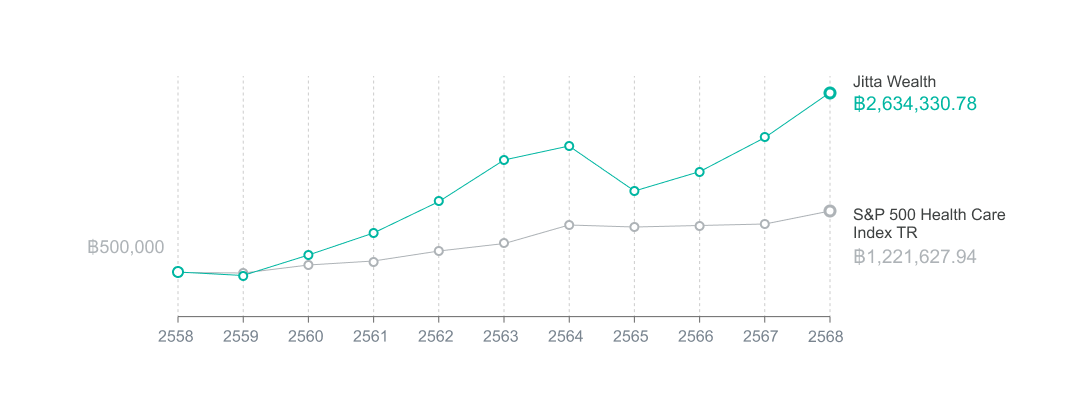

ตารางแสดงผลตอบแทนย้อนหลัง (Back Test) รายปี

Jitta Wealth

S&P 500 Health Care Index TR

2559

-9.50%

-3.19%

2560

55.97%

21.45%

2561

36.49%

5.93%

2562

39.80%

20.18%

2563

36.38%

12.84%

2564

9.01%

25.54%

2565

-26.56%

-2.44%

2566

15.45%

1.53%

2567

24.26%

2.07%

2568

24.89%

13.97%

ผลตอบแทนเฉลี่ยต่อปี

17.73%

9.34%

ผลการดำเนินงานในอดีต ซึ่งได้จากการทดสอบย้อนหลังไม่ได้อ้างอิงจากผลการดำเนินงานที่เกิดขึ้นจริง

เป็นเพียงการนำเสนอข้อมูลจากการจำลองการจัดการลงทุนของนโยบายการลงทุนเท่านั้น มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ผลตอบแทนของการลงทุนเริ่มต้นด้วยเงิน 5 แสนบาท จากการทดสอบผลตอบแทนย้อนหลัง (Back Test) ที่ปรับพอร์ตทุก 3 เดือน อัปเดต ณ วันที่ 20 มกราคม 2569 เป็นผลตอบแทนเฉลี่ยสุทธิจากการลงทุนตามนโยบาย Jitta Ranking ในแต่ละประเทศ รวมส่วนต่างราคา (Capital Gain) และเงินปันผล (Dividend) หักค่าธรรมเนียมบริหารจัดการรายปี (Management Fee) ค่าธรรมเนียมตามกำไร (Performance Fee) ค่าธรรมเนียมการซื้อขาย (Commission Fee) และค่าธรรมเนียมผู้รักษาทรัพย์สิน (Custodian Fee) แล้ว

ข้อมูล Back Test อาจเปลี่ยนแปลงในแต่ละปีสอดคล้องกับการอัปเดตการทำงานของอัลกอริทึม (อ่านเพิ่มเติม)

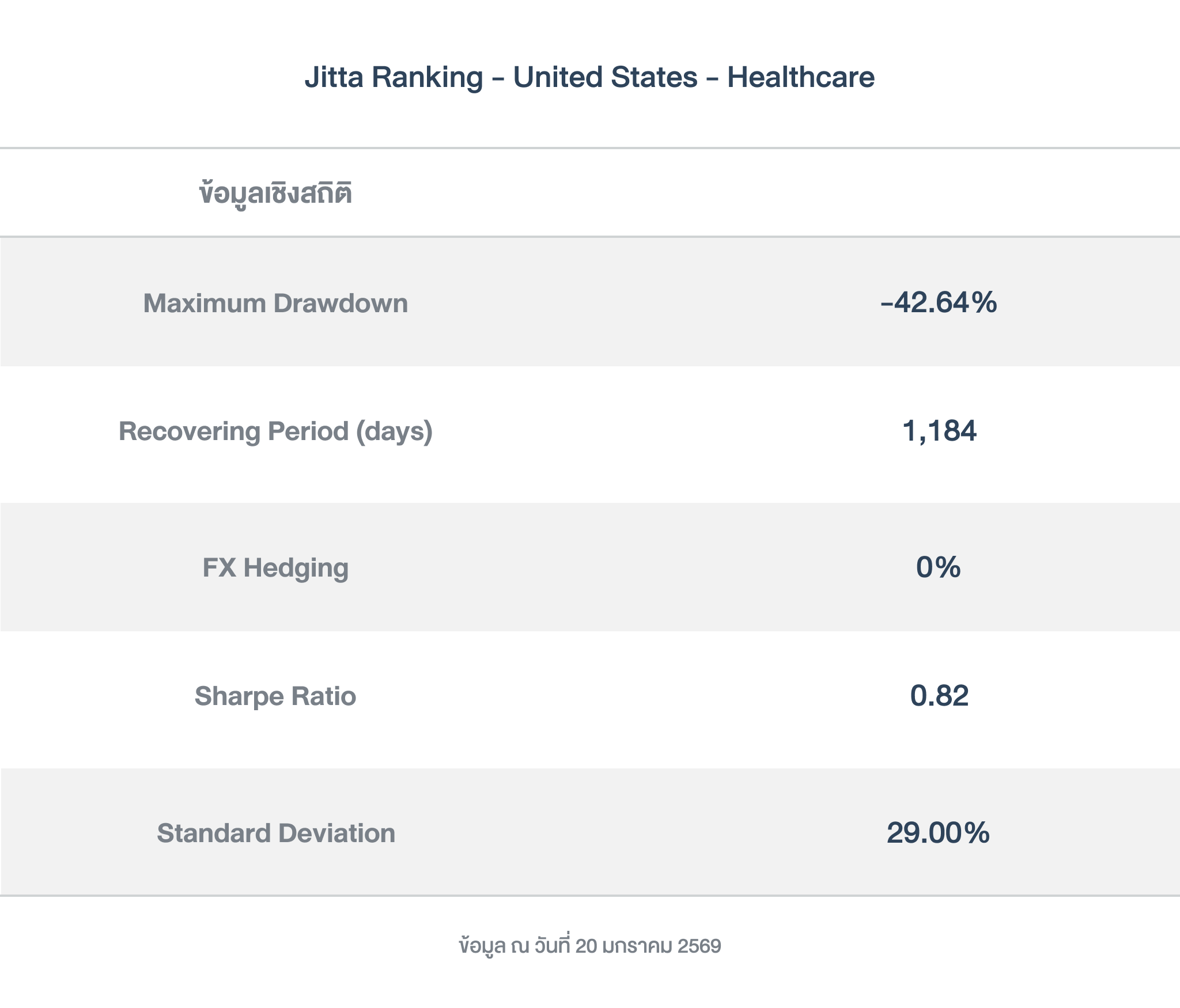

ข้อมูลเชิงสถิติ

ระดับความเสี่ยง

ระดับ 4 เสี่ยงสูง

ผู้จัดการกองทุน

นายมาโนช ช่างสลัก (ตั้งแต่ 28 เมษายน 2565)

นายประภัศร์พงษ์ นันทกิจพัฒนา (ตั้งแต่ 29 กันยายน 2566)

นอกจากนี้ การปรับพอร์ตหรือซื้อขายหุ้นแต่ละครั้งมีต้นทุนค่าใช้จ่าย เป็นค่าคอมมิชชั่นที่คุณจะต้องเสียให้กับนายหน้าซื้อขายหลักทรัพย์หรือโบรคเกอร์

ยิ่งซื้อขายมาก ก็ยิ่งเสียค่าธรรมเนียมมาก

และหากการซื้อขายมากครั้ง ไม่ได้สร้างกำไรที่คุ้มค่าอย่างสม่ำเสมอ ก็เท่ากับว่าคุณกำลังเสียค่าธรรมเนียมไปเปล่าๆ

สมมุติคุณปรับพอร์ตเฉลี่ยเดือนละครั้ง เท่ากับว่าคุณจะเสียค่าคอมมิชชั่นประมาณ 4-5% ต่อปี โดยไม่รู้ด้วยซ้ำว่าปีนั้นจะกำไรหรือไม่

นั่นหมายความว่า คุณจะต้องทำกำไรให้ได้อย่างน้อยปีละ 4% ถึงจะคุ้ม ซึ่งการทำกำไรให้ได้ทุกๆ ปีเป็นไปได้ค่อนข้างยาก เพราะอย่างที่ทราบดีอยู่แล้วว่าตลาดมีความผันผวน หุ้นขึ้นบ้าง ลงบ้าง ส่งผลให้พอร์ตของคุณมีความผันผวน อาจจะติดลบ หรือทำกำไรไม่ถึง 4% บ้างในบางปี

การลดจำนวนครั้งการซื้อขายหุ้น จึงลดค่าใช้จ่ายที่จะกัดกินผลกำไรของคุณออกไปได้อย่างมีประสิทธิภาพ

3. การปรับพอร์ตทุกๆ 3 เดือนนั้นจึงเป็นการ “เฝ้าดู” อย่างมีเหตุผล ไม่ใช้อารมณ์ แม้ว่าจะเกิดวิฤตเศรษฐกิจ ก็จะไม่ผลีผลาม ยังคงรักษาวินัยการลงทุนตามหลักการเดิม

ในระยะยาวแล้วเราเชื่อว่า เงินลงทุนในตลาดหุ้นจะยังคงเติบโตได้เรื่อยๆ ไม่ว่าจะเกิดวิกฤตอะไรกับโลกใบนี้ก็ตาม

เพราะตลาดหุ้นไทยตั้งแต่ปี 2518 จนถึงปี 2560 ทั้งหมด 43 ปี ให้ผลตอบแทนทบต้นเฉลี่ย +11.87% ต่อปี

ถ้าคุณลงทุนในตลาดหุ้นไทยปี 2518 ทั้งสิ้น 10,000 บาท ปี 2560 เงินคุณจะเพิ่มเป็น 1,243,314 บาท หรือ 124 เท่า

หรือถ้าคุณลงทุนในตลาดหุ้นสหรัฐฯ $1 ในปี 2443 เงินคุณจะเติบโตเป็น $39,000 ในปี 2016 หรือโตขึ้นถึง 39,000 เท่า

นั่นคือผลตอบแทนของคุณ แม้ว่าเศรษฐกิจจะตกต่ำ เงินเฟ้อจะสูง สงครามโลกจะอุบัติถึง 2 รอบ ต้มยำกุ้งจะเกิด การเงินในละตินอเมริกาจะล่มสลาย ฟองสบู่ดอทคอมจะแตก หรือแฮมเบอร์เกอร์จะลามไปทั่วโลก…

สุดท้ายแล้วตลาดก็ยังคงเติบโต เงินคุณก็ยังเพิ่มขึ้น เพราะธุรกิจและเศรษฐกิจเติบโตนั่นเอง

จากผลตอบแทนระยะยาวของตลาดหุ้นทั้งไทยและสหรัฐฯ พิสูจน์ให้เห็นแล้วว่า คุณคุณคาดเดาราคาหุ้นในช่วงเวลา 2-3 ปีไม่ได้

แต่คุณคาดการณ์ผลตอบแทนของตลาดหุ้นในระยะยาวได้ค่อนข้างแม่นยำ ว่ามันจะเติบโต เพราะผลตอบแทนจากตลาดหุ้นจะเท่ากับผลตอบแทนจากธุรกิจในตลาดหุ้นรวมกันเสมอ

ดังนั้น ถ้าคุณตั้งใจลงทุนอย่างน้อย 10 ปีขึ้นไปแล้ว คุณสามารถคาดหวังผลตอบแทนประมาณ 8-10% ต่อปีโดยเฉลี่ย

ไม่มีความจำเป็น ที่คุณต้องกังวลว่าวิกฤตเศรษฐกิจจะทำคุณขาดทุนในระยะยาว

เพียงรักษาวินัยการลงทุนให้ดี ลงทุนอย่างสม่ำเสมอในหุ้น อย่างที่ Jitta Wealth จะจัดการบริหาร ปรับพอร์ตให้คุณทุกๆ 3 เดือนไปเรื่อยๆ ไม่ขายหุ้นระหว่างทางแม้เกิดวิกฤตใดๆ

แต่…ก็มีข้อยกเว้นในบางกรณี เช่น หากพบว่าธุรกิจที่คุณลงทุนอยู่นั้นมีการทุจริต อย่างการแต่งบัญชี หรือถูกก.ล.ต. เพิกถอนคุณสมบัติ เป็นต้น Jitta Wealth ก็จะรีบขายหุ้นตัวนั้น และซื้อหุ้นตัวใหม่ให้คุณตาม Jitta Ranking ทันที

เพียงเท่านี้คุณก็สามารถปล่อยเงินลงทุนเติบโตได้อย่างสบายใจ

แนวทางบริหารจัดการกรณีพิเศษ

การลงทุนตาม Jitta Ranking กับกองทุนส่วนบุคคล Jitta Wealth เป็นการลงทุนโดยใช้เทคโนโลยีวิเคราะห์ปัจจัยพื้นฐานของหุ้น โดยอ้างอิงจากข้อมูลงบการเงินย้อนหลังอย่างน้อย 10 ปีเป็นหลัก

แต่ในระหว่างการลงทุน อาจมีเหตุการณ์บางอย่างที่จำเป็นต้องบริหารจัดการเพิ่มเติมจากนโยบายการลงทุนที่เราได้วางไว้

เราจึงได้จัดทำนโยบายในการบริหารจัดการกรณีต่างๆ ที่อาจจะเกิดขึ้นในอนาคต ดังนี้

กรณีประชุมผู้ถือหุ้น (XM):

ทาง Jitta Wealth ไม่ได้รับมอบหมายให้เข้าร่วมประชุม และใช้สิทธิออกเสียง (Proxy Voting) แทนคุณ

กรณีเพิ่มทุน (XR):

Jitta Wealth จะไม่ใช้สิทธิเพิ่มทุน เพื่อรักษาสัดส่วนที่เหมาะสมของการลงทุน นอกจากนี้ ตามหลักการแล้วคุณควรเพิ่มทุนในหุ้น ที่ยังรักษามาตรฐาน “หุ้นดีราคาถูก น่าลงทุน” แต่หุ้นที่เพิ่มทุน (XR) อาจจะไม่ใช่หุ้นที่พื้นฐานดี น่าลงทุนที่สุดอีกต่อไปแล้วก็ได้

กรณีปันผลเป็นเงินสด (XD)

Jitta Wealth จะนำเงินกลับไปลงทุนใหม่

กรณีปันผลเป็นหุ้น [XD(ST)]

Jitta Wealth จะถือหุ้นต่อไปจนกว่าจะมีการปรับพอร์ตการลงทุน

กรณีออกใบแสดงสิทธิซื้อหุ้นสามัญ (Warrant) (XW)

Jitta Wealth จะขาย warrant โดยไม่รอใช้สิทธิแปลงสภาพ เนื่องจากเราไม่รู้ว่าในวันที่ต้องแปลงสภาพหุ้นนั้น เราจะยังมีเงินสดเพียงพอสำหรับการแปลงสภาพหรือไม่ และไม่รู้ด้วยว่าพื้นฐานของหุ้นในวันนั้นจะยังเป็น “หุ้นดีราคาถูก น่าลงทุน” อยู่หรือเปล่า

กรณีหุ้นไม่สามารถซื้อขายได้ เช่น ขึ้นเครื่องหมาย SP หรือ NP

Jitta Wealth จะถือหุ้นต่อไปจนกว่าหุ้นจะสามารถขายได้

กรณีหุ้นถูกบริษัทขอซื้อคืนทั้งหมด (Tender Offer)

หากราคาที่เสนอซื้อสูงกว่าราคาตลาด Jitta Wealth จะใช้สิทธิขายหุ้นทั้งหมด แต่หากราคาที่เสนอซื้อต่ำกว่าราคาตลาดจะพิจารณาเป็นกรณี

กลุ่มลูกค้าเป้าหมาย

นโยบายการลงทุนนี้เหมาะกับนักลงทุนที่

• มีระดับความเสี่ยงสูง และสามารถยอมรับความผันผวนของพอร์ตการลงทุนได้

• ต้องการโอกาสสร้างผลตอบแทนสูงจากการลงทุนในตลาดหุ้น

• สามารถถือครองสินทรัพย์ได้ในระยะกลางถึงยาว (3 ปีขึ้นไป) เพื่อให้ได้รับประโยชน์จากการเติบโตของหุ้นรายตัว

• สามารถยอมรับความเสี่ยงจากอัตราแลกเปลี่ยนเงินตราต่างประเทศได้ (ยกเว้น Jitta Ranking Thailand)

นโยบายการลงทุนนี้ไม่เหมาะกับนักลงทุนที่

• รับความเสี่ยงสูงไม่ได้ และไม่สามารถยอมรับความผันผวนของพอร์ตการลงทุนได้

• ต้องการรายได้สม่ำเสมอจากการลงทุน เช่น ผู้ที่ต้องการผลตอบแทนจากดอกเบี้ยหรือเงินปันผลเป็นหลัก

• ต้องการสภาพคล่องสูง และไม่สามารถถือครองการลงทุนได้นานเกิน 3 ปี

• กังวลเกี่ยวกับความเสี่ยงของอัตราแลกเปลี่ยนเงินตราต่างประเทศ (ยกเว้น Jitta Ranking Thailand)

การบริหารความเสี่ยง

- จํานวนหุ้นที่ลงทุนอย่างน้อย 5 หุ้นขึ้นไป ในระยะเวลาหนึ่ง ๆ หรือ ตามดุลยพินิจของผู้จัดการกองทุน

- สัดส่วนการลงทุนในแต่ละหุ้น : จัดสัดส่วนการลงทุนในหุ้นให้มีน้ำหนักเท่า ๆ กัน เพื่อให้แต่ละหุ้นไม่มีนัยสำคัญในระดับที่ทำให้กองทุนได้รับผลกระทบได้ และเน้นการเลือกหลักทรัพย์โดยการวิเคราะห์แนวพื้นฐานที่ธุรกิจมีผลประกอบการดีอย่างต่อเนื่อง รวมถึง อาจมีการถือเงินสด การถือหลักทรัพย์ประเภท ETF หรือสินทรัพย์ที่มีความเสี่ยงต่ำกว่าหุ้นสามัญรายตัวตามดุลยพินิจของผู้จัดการกองทุน

นอกจากนี้ ยังมีการบริหารความเสี่ยงแยกตามปัจจัยความเสี่ยง พร้อมแนวทางการบริหารความเสี่ยง ดังนี้

1. ปัจจัยความเสี่ยงจากการดำเนินงานของผู้ออกตราสาร (Business Risk)

หมายถึง ความเสี่ยงที่เกิดขึ้นจากการเปลี่ยนแปลงของสภาพแวดล้อมทางธุรกิจ หรือการเปลี่ยนแปลงจากปัจจัยภายในของบริษัท ทำให้ผลประกอบการของบริษัทประสบภาวะขาดทุน ซึ่งจะส่งผลทำให้มูลค่าของหลักทรัพย์ของบริษัทนั้นลดต่ำลง

แนวทางการบริหารเพื่อลดความเสี่ยง :

- กองทุนมีการกระจายการลงทุนในหุ้นอย่างน้อย 5 หลักทรัพย์ ที่ทำให้สามารถกระจายความเสี่ยงทางธุรกิจลงได้ โดยมีสัดส่วนการลงทุนในแต่ละหุ้นน้ำหนักเท่า ๆ กัน ดังนั้น แต่ละหุ้นจึงไม่ได้มีนัยสำคัญในระดับที่ทำให้กองทุนได้รับผลกระทบได้ และการเลือกหลักทรัพย์นั้นเน้นการวิเคราะห์แนวพื้นฐานที่มีการเลือกกิจการที่มีผลประกอบการดีอย่างต่อเนื่องเท่านั้น

- กองทุนจะทำการขายหลักทรัพย์ หากบริษัทที่ถือหลักทรัพย์อยู่กระทำความผิดทางกฎหมายอย่างร้ายแรง และมีการประกาศให้สาธารณะทราบอย่างเป็นทางการ เช่น ผู้บริหารฉ้อโกง หรือมีการตกแต่งบัญชีบริษัท โดยทางบริษัทจะแจ้งเรื่องให้กับลูกค้าที่มีหลักทรัพย์นั้น ๆ อยู่ในกองทุนที่ถือครองทราบถึงสาเหตุของการขายหลักทรัพย์นั้น ๆ ภายใน 15 วันทำการ

2. ความเสี่ยงจากความผันผวนของราคาตราสาร (Market Risk)

หมายถึง โอกาสที่ราคาหุ้นในตลาดหลักทรัพย์โดยรวมจะเพิ่มสูงขึ้นหรือลดต่ำลงในช่วงระยะเวลาสั้น ๆ หรือระยะยาวในบางครั้ง ซึ่งอาจเป็นผลมาจากสภาวะเศรษฐกิจ ปัจจัยทางการเมือง การคาดการณ์ของนักลงทุน ฯลฯ ปกติแล้วตลาดหุ้นมักจะขึ้นลงเป็นวัฎจักร (Cycle) คล้ายคลึงกับวัฎจักรเศรษฐกิจ (Economic Cycle) มีช่วงขาขึ้น (Bull Market) และขาลง (Bear Market) รวมทั้งมีความผันผวนในระหว่างช่วง

แนวทางการบริหารเพื่อลดความเสี่ยง :

- จากการที่กองทุนมีนโยบายแบบ Passive Investment ทำให้กองทุนไม่สามารถลดความเสี่ยงของตลาดได้ เนื่องจาก กองทุนมีนโยบายที่จะให้น้ำหนักการลงทุนไว้ในหุ้นเต็ม 100% (Fully Invested) ตลอดเวลา ดังนั้น เมื่อราคาหุ้นในตลาดที่กองทุนถืออยู่มีการเปลี่ยนแปลงลดลง มูลค่าหน่วยลงทุนก็จะลดลงตาม ซึ่งในช่วงตลาดขาลง กองทุนอาจให้ผลตอบแทนต่ำกว่ากองทุนอื่น ๆ ที่สามารถลดน้ำหนักการลงทุนในหุ้นไปถือเงินสดแทนได้

- คณะกรรมการบริหารความเสี่ยง (RMC) จะทำการประเมินสภาพคล่อง และค่า Value at Risk ที่กองทุนถืออยู่ให้เหมาะสมต่อการดำเนินธุรกิจอย่างสม่ำเสมอ โดยหากหุ้นตัวใดจะทำให้กองทุนเกิดความเสี่ยงที่สูงเกินค่าที่เหมาะสม ทาง RMC จะดำเนินการประเมินและแจ้งทางผู้จัดการกองทุนให้ดำเนินการหยุดซื้อหรือขายหุ้นตัวนั้นออก เพื่อลดความเสี่ยงของกองทุน และทำให้กองทุนกลับมาอยู่ในระดับความเสี่ยงที่เหมาะสมต่อไป แต่ถ้าทางผู้จัดการกองทุนไม่เห็นด้วย ต้องแจ้งกลับพร้อมเหตุผลของการไม่ปรับพอร์ต

3. ความเสี่ยงจากการขาดสภาพคล่องของตราสาร (Liquidity Risk)

ความเสี่ยงที่เกิดจากการที่กองทุนไม่สามารถจําหน่ายหลักทรัพย์ที่ลงทุนได้ในราคาที่เหมาะสม และภายในระยะเวลาอันสมควร หรือตลาดหลักทรัพย์ที่กองทุนทําการซื้อขายหลักทรัพย์อาจจะหยุดรับคําสั่งซื้อขาย เนื่องจากสภาวะตลาดในขณะนั้น ความเสี่ยงข้างต้นอาจส่งผลกระทบต่อมูลค่าหน่วยลงทุน

แนวทางการบริหารเพื่อลดความเสี่ยง : ผู้จัดการด้านความเสี่ยง (Risk Manager) จะทำการประเมินสภาพคล่องของตราสาร (Liquidity Risk Limit) ของหุ้นรายตัวที่กองทุนถืออยู่ให้เหมาะสมต่อการดำเนินธุรกิจอย่างสม่ำเสมอ โดยหากหุ้นตัวใดจะทำให้กองทุนเกิดความเสี่ยงที่สูงเกินค่าที่เหมาะสม ทาง Risk Manager จะดำเนินการประเมิน และแจ้งทางผู้จัดการกองทุนให้ดำเนินการหยุดซื้อหรือขายหุ้นตัวนั้นออก เพื่อลดความเสี่ยงของกองทุน และทำให้กองทุนกลับมาอยู่ในระดับความเสี่ยงที่เหมาะสมต่อไป

4. ความเสี่ยงจากอัตราแลกเปลี่ยนเงินตราต่างประเทศ (Foreign Exchange Rate Risk)

ความเสี่ยงจากการลงทุนในต่างประเทศ ทําให้กองทุนมีความเสี่ยงจากการเคลื่อนไหวของเงินตราต่างประเทศ ซึ่งเกิดจากปัจจัยต่าง ๆ เช่น ภาวะเศรษฐกิจโลก ปัจจัยพื้นฐานทางเศรษฐกิจของประเทศต่าง ๆ นโยบายการเงินและการคลัง เสถียรภาพทางการเมืองทั้งในและนอกประเทศ การเก็งกําไรค่าเงิน เป็นต้น

แนวทางการบริหารเพื่อลดความเสี่ยง : เนื่องจากกองทุนมีนโยบายการลงทุนระยะยาว 3-5 ปีขึ้นไป จึงไม่มีสัญญาป้องกันความเสี่ยงอัตราแลกเปลี่ยน

5. ปัจจัยความเสี่ยงจากความสามารถในการชำระหนี้ของผู้ออกตราสาร (Credit Risk)

หมายถึง ความเสี่ยงที่เกิดขึ้นจากการตราสารหนี้ที่ลงทุนอยู่ไม่ได้รับผลตอบแทนตามที่ตกลงกันไว้ เนื่องจาก ผู้ออกตราสารหนี้ไม่มีความสามารถในการชำระหนี้ ทั้งนี้ กองทุนไม่มีนโยบายการลงทุนในตราสารหนี้ จึงไม่มีความเสี่ยงนี้

6. ความเสี่ยงจากการเข้าทำสัญญาซื้อขายล่วงหน้า (Leverage Risk)

กองทุนไม่มีโนบายการทำสัญญาซื้อขายล่วงหน้า จึงไม่มีความเสี่ยงนี้

7. ความเสี่ยงจากการลงทุนในตราสารที่มีอันดับความน่าเชื่อถือต่ำกว่าอันดับที่สามารถลงทุนได้ (Non-Investment Grade) หรือที่ไม่มีการจัดอันดับความน่าเชื่อถือ (Unrated)

กองทุนไม่มีโนบายการลงทุนในตราสารที่มีอันดับความน่าเชื่อถือต่ำกว่าอันดับที่สามารถลงทุนได้ (Non-Investment Grade) หรือที่ไม่มีการจัดอันดับความน่าเชื่อถือ (Unrated) จึงไม่มีความเสี่ยงนี้

หมายเหตุและข้อมูลอ้างอิง

ในการเสนอนโยบายการลงทุนของกองทุนส่วนบุคคลนี้มิได้เป็นการแสดงว่าสำนักงาน ก.ล.ต. ได้รับรองถึงความถูกต้องของข้อมูลดังกล่าว หรือได้ประกันราคาหรือผลตอบแทนของนโยบายการลงทุนที่เสนอนั้น

1อ้างอิง Greenblatt, J. (2553). Afterword to the 2010 Edition. The Little Book that Still Beats the Market (หน้า 155). Hoboken, New Jersey: Wiley.

2อ้างอิง เหมวชิรวรากร, ดร. นิเวศน์. (2559). Magic Formula. สืบค้นเมื่อ 20 สิงหาคม 2562 จาก http://www.thaivi.org/magic-formula

3อ้างอิง เหลืองสมบูรณ์, ตราวุทธิ์. (2562). เวลาที่ดีที่สุดในการลงทุน. สืบค้นเมื่อ 20 สิงหาคม 2562 จาก https://passiveway.com/best-time-to-invest

4อ้างอิง Royal, J. Ph.D. & O’Shea, Arielle. (2019). What Is the Average Stock Market Return?. สืบค้นเมื่อ 20 สิงหาคม 2562 จาก https://www.nerdwallet.com/blog/investing/average-stock-market-return