แนวทางจัดการพอร์ต Global ETF

คัดสรรกองทุน ETF คุณภาพที่ลงทุนในหุ้น พันธบัตรรัฐบาล และหุ้นกู้ พร้อมรักษาสัดส่วนแต่ละกองให้เหมาะสม

เพื่อสร้างผลตอบแทนที่ดีที่สุดในระดับความเสี่ยงที่คุณรับได้

ไม่มีใครชอบเสี่ยงเกินจำเป็น หรือแบกรับความเสี่ยงที่ไม่ก่อให้เกิดผลลัพธ์ที่ดีขึ้นมากนัก เมื่อเทียบกับโอกาสสูญเสียที่ใหญ่หลวง ดังนั้น การลงทุนที่ดีควรมอบผลตอบแทนที่ดีที่สุด ในระดับความเสี่ยงที่น้อยที่สุด หัวใจคุณจะได้พองโตเมื่อได้กำไร แต่ไม่ถึงกับร่วงไปตาตุ่มหากเศรษฐกิจโลกหดตัว หรือตลาดหลักทรัพย์ปรับตัวลง

ไม่ว่าคุณจะเพิ่งเริ่มต้นลงทุนหรือลงทุนมานานแล้ว มีเงินลงทุนน้อยหรือมาก หากคุณต้องการสร้างผลตอบแทนที่สมเหตุสมผลกับระดับความเสี่ยงที่คุณรับได้ โดยไม่ต้องบริหารจัดการพอร์ตด้วยตนเองให้วุ่นวาย พอร์ต Global ETF เป็นทางเลือกที่ตอบโจทย์สำหรับคุณ

เทคโนโลยีของ Jitta Wealth จะช่วยบริหารจัดการพอร์ตลงทุนของคุณให้ตามขั้นตอนดังต่อไปนี้

- ประเมินระดับความเสี่ยงที่คุณรับได้

- จัดสรรสินทรัพย์ในพอร์ตให้เหมาะกับระดับความเสี่ยงที่คุณรับได้ ประกอบไปด้วยหุ้น หุ้นกู้เกรดดี และพันธบัตรรัฐบาล ในสัดส่วนที่น่าจะสร้างผลตอบแทนที่ดีที่สุดสำหรับระดับความเสี่ยงของคุณ ตามทฤษฎี Modern Portfolio Theory

- กระจายความเสี่ยง ผ่านกองทุน ETF ที่ซื้อขายในตลาดหลักทรัพย์สหรัฐฯ ที่ลงทุนในสินทรัพย์แต่ละประเภท โดยคัดเลือกกองทุน ETF ที่มีความมั่นคงและสภาพคล่องสูง ความคลาดเคลื่อนจากดัชนีที่ใช้อ้างอิงต่ำ และอัตราส่วนค่าใช้จ่ายต่ำ

- จัดน้ำหนักการลงทุนในกองทุน ETF แต่ละกอง ตามแผนการลงทุนของคุณ

- ปรับพอร์ตอัตโนมัติ รักษาสัดส่วนสินทรัพย์ตรงตามแผนลงทุนของคุณ

- นำเงินปันผลไปลงทุนต่อให้โดยอัตโนมัติ

วิธีจัดพอร์ตให้เหมาะสมกับคุณ

สินทรัพย์ในโลกนี้มีหลายประเภท อสังหาริมทรัพย์ ของสะสมหายาก หรือคริปโต ต่างถือเป็นสินทรัพย์เพื่อการลงทุนได้ทั้งสิ้น แต่ที่คุณน่าจะคุ้นหู และซื้อขายเปลี่ยนมือได้ง่ายที่สุด จะมีอยู่ 4 ประเภท ได้แก่ ตราสารทุน (หุ้น) ตราสารหนี้ (พันธบัตร หุ้นกู้) เงินสดหรือสินทรัพย์เทียบเท่าเงินสด และสินค้าโภคภัณฑ์ (ทอง)

สินทรัพย์แต่ละประเภทจะมีปฏิกิริยากับการเปลี่ยนแปลงทางเศรษฐกิจแตกต่างกันไป เมื่อเศรษฐกิจไม่ดี หรือมีปัจจัยเชิงลบอย่างโรคระบาดหรือสงครามการค้าเกิดขึ้น สินทรัพย์ส่วนใหญ่อาจมูลค่าลดลง แต่สินทรัพย์บางประเภทกลับมูลค่าเพิ่มขึ้นสวนทางก็ได้ สินทรัพย์ที่ปรับตัวขึ้นหรือลงไปในทิศทางเดียวกัน จะเรียกว่าเป็นสินทรัพย์ที่สัมพันธ์กันมาก สินทรัพย์ที่ปรับตัวไปในทิศทางตรงกันข้าม จะเรียกว่าเป็นสินทรัพย์ที่ไม่ค่อยสัมพันธ์กัน

ซึ่งทฤษฎี Modern Portfolio Theory เสนอให้นักลงทุนทั่วไปลงทุนในสินทรัพย์ที่ไม่ค่อยสัมพันธ์กัน เพราะเมื่อสถานการณ์โลกเปลี่ยนแปลง สินทรัพย์บางอย่างในพอร์ตมูลค่าลดลง แต่สินทรัพย์อื่นๆ ก็มูลค่าเพิ่มขึ้นชดเชย ทำให้พอร์ตโดยรวมไม่ผันผวนมาก เหมือนการลงทุนในสินทรัพย์ประเภทใดประเภทหนึ่งเพียงอย่างเดียว

อย่างไรก็ตาม สินทรัพย์แต่ละอย่างให้ผลตอบแทนไม่เท่ากัน หากเลือกลงทุนในสินทรัพย์ที่ผลตอบแทนต่ำเยอะเกินไป พอร์ตลงทุนผันผวนน้อยมาก แต่ผลตอบแทนก็น้อยกว่าที่ควรจะเป็น ในทางกลับกัน หากลงทุนในสินทรัพย์ที่ให้ผลตอบแทนสูงเยอะเกินไป อาจจะได้ผลตอบแทนดี แต่ระดับความผันผวนของพอร์ตก็อาจสูงเกินกว่าที่คุณรับได้ การลงทุนในสินทรัพย์ที่ไม่ค่อยสัมพันธ์กันในสัดส่วนที่เหมาะสม จึงให้ผลลัพธ์การลงทุนที่ดีที่สุด

แต่คุณไม่ต้องเป็นกังวลเรื่องการจัดสรรสินทรัพย์เมื่อลงทุนผ่านกองทุน Global ETF เพราะเราได้ออกแบบแผนการลงทุนที่ยืดหยุ่นถึง 3 แบบ แต่ละแบบมีอัตราส่วนสินทรัพย์แตกต่างกันไป เพื่อสร้างผลตอบแทนที่ดีที่สุดในความเสี่ยงที่จำกัดที่สุด สำหรับนักลงทุนทุกเพศ ทุกวัย ทุกเป้าหมาย

เพียงคุณทำแบบประเมินความเสี่ยงบนแอปพลิเคชัน Jitta Wealth ระบบจะนำข้อมูลของคุณมาประมวลผลเป็นระดับความเสี่ยงที่คุณรับได้ และแนะนำแผนการลงทุนที่เหมาะสมให้ตามเกณฑ์ต่อไปนี้

คุณสามารถลงทุนตามแผนการที่เสี่ยงสูงกว่าระดับความเสี่ยงที่คุณยอมรับได้ เพียงแสดงความยินยอมรับความเสี่ยงที่สูงขึ้นขึ้นในขั้นตอนเปิดบัญชีลงทุน

ลักษณะสินทรัพย์ในพอร์ต Global ETF

ตราสารทุน

หุ้นในตลาดประเทศสหรัฐอเมริกา

ผลตอบแทนสูง ผันผวนสูง แต่ระยะยาวสร้างผลตอบแทนที่ดีกว่าสินทรัพย์อื่นๆ

หุ้นในตลาดประเทศพัฒนาแล้ว (นอกเหนือจากสหรัฐฯ)

มั่นคง กระจายความเสี่ยงจากการถือหุ้นสหรัฐฯ

หุ้นในตลาดเกิดใหม่

เติบโตสูง ผันผวนสูง

ตราสารหนี้

พันธบัตรรัฐบาลสหรัฐฯ

ผันผวนต่ำ ผลตอบแทนไม่สูงมาก

หุ้นกู้บริษัทสหรัฐฯ

ผลตอบแทนสูงกว่าพันธบัตรรัฐบาลสหรัฐฯ แต่ความผันผวนสูงกว่า

ทั้งนี้ การจัดสรรสินทรัพย์ไม่สามารถกำจัดความเสี่ยงได้ทั้งหมด การลงทุนกับพอร์ต Global ETF นั้น นอกจากความเสี่ยงที่จากราคาสินทรัพย์ที่ผันผวนแล้ว ยังมีความเสี่ยงจากค่าเงินด้วย เพราะ Global ETF เป็นการลงทุนในต่างประเทศที่ไม่มีการป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยน เนื่องจากเป็นการลงทุนระยะยาว

วิธีคัดเลือกกองทุน ETF สำหรับสินทรัพย์แต่ละประเภท

การลงทุนในสินทรัพย์ต่างประเทศนั้น ปกติแล้วจะต้องใช้เงินทุนที่ค่อนข้างสูง เพื่อให้คุ้มกับค่าธรรมเนียมที่จะเกิดขึ้น และเพียงพอต่อการกระจายความเสี่ยงซื้อสินทรัพย์หลากหลาย

ซึ่งข้อจำกัดเหล่านี้จะหมดไปเมื่อลงทุนในกองทุน ETF (Exchange Traded Fund) ที่มีลักษณะคล้ายกองทุนรวมดัชนี เป็นกองทุนแบบ passive ที่เน้นสร้างผลตอบแทนล้อไปกับดัชนีที่อ้างอิง ค่าธรรมเนียมต่ำ กระจายความเสี่ยงให้ในตัว สามารถซื้อขายหน่วยลงทุนได้สะดวกรวดเร็วผ่านตลาดหลักทรัพย์เหมือนซื้อขายหุ้น และที่สำคัญคือ ใช้เงินลงทุนเริ่มต้นต่ำกว่าไปซื้อหุ้นรายตัวโดยตรง

ด้วยข้อดีเหล่านี้เอง ทำให้กองทุน ETF เป็นที่ชื่นชอบของนักลงทุนต่างประเทศ ในตลาดสหรัฐฯ จึงมีกองทุน ETF อยู่มากมาย ครอบคลุมสินทรัพย์ทุกประเภททั่วโลก และ Jitta Wealth ก็คัดเลือกกองทุน ETF ตราสารหนี้และตราสารทุนที่มีคุณภาพมาจัดพอร์ตให้คุณ

แทนที่จะเริ่มลงทุนด้วยเงินก้อนโต เพื่อซื้อหุ้นหรือตราสารหนี้เพียงไม่กี่ตัว คุณสามารถลงทุนด้วยเงินเริ่มต้นที่น้อยลง เพื่อเป็นเจ้าของหุ้นเกือบทั้งตลาด และตราสารหนี้จากทั่วทุกมุมโลก

หลังจากคุณเลือกแผนการลงทุนที่เหมาะสมกับตนเองแล้ว Jitta Wealth จะคัดเลือกกองทุน ETF ที่ซื้อขายในตลาดหลักทรัพย์สหรัฐฯ ที่ดีที่สุด เพื่อเป็นตัวแทนสินทรัพย์แต่ละประเภท ให้คุณตามเกณฑ์ต่อไปนี้

- จัดอันดับกองทุน ETF ของสินทรัพย์แต่ละประเภท ที่มียอดเงินภายใต้การบริหารจัดการ (asset under management หรือ AUM) สูงที่สุด 5 อันดับ เพราะ AUM ที่สูงแสดงให้เห็นถึงความมั่นคงและสภาพคล่องของกองทุน

- พิจารณาค่าใช้จ่าย (expense ratio) ของกองทุน ETF ที่คัดกรองมา และเลือกกองทุน ETF ที่ AUM สูงที่สุด และค่าใช้จ่ายต่ำที่สุด

- หากไม่มีกองทุน ETF ใดที่เข้าเกณฑ์ข้อ 2 จะพิจารณากองทุน ETF ที่ AUM สูงที่สุดลำดับถัดมา ที่ค่าใช้จ่าย และ tracking error ต่ำ (ผลตอบแทนใกล้เคียงดัชนีมาก) กว่าค่าเฉลี่ยของกองทุน ETF 5 อันดับตามที่คัดกรองไว้ในข้อ 1

โดยขั้นตอนดังกล่าวจะมีการพิจารณาทบทวน ความเหมาะสมของ ETFs ที่จะลงทุนตามรอบระยะเวลาทีเหมาะสมอยู่เสมอ

จากเกณฑ์การคัดเลือกดังกล่าว เราจะได้กองทุน ETF ที่คุณสมบัติครบถ้วนสมบูรณ์ มาจัดพอร์ตให้คุณ ดังนี้

ตราสารทุน

Vanguard Total Stock Market ETF (VTI)

อ้างอิงดัชนี CRSP US Total Market Index

รวมหุ้นทั้งหมดในตลาดหลักทรัพย์สหรัฐฯ

Vanguard FTSE Developed Markets ETF (VEA)

อ้างอิงดัชนี FTSE Developed All Cap Ex. US Index

รวมหุ้นทั้งหมดในตลาดหลักทรัพย์ประเทศพัฒนาแล้วนอกเหนือจากสหรัฐฯ

Vanguard FTSE Emerging Markets ETF (VWO)

อ้างอิงดัชนี FTSE Emerging Markets All Cap China A Inclusion Index

รวมหุ้นทั้งหมดในตลาดหลักทรัพย์ประเทศกำลังพัฒนา เช่น จีน บราซิล ไต้หวัน และแอฟริกาใต้

ตราสารหนี้

iShares Core U.S. Aggregate Bond ETF (AGG)

อ้างอิงดัชนี BBG Barc U.S. Aggregate Index

รวมพันธบัตรรัฐบาลและหุ้นกู้คุณภาพดี (Investment Grade) ของสหรัฐฯ ที่มีระยะเวลาหมดอายุไม่ต่ำกว่า 1 ปี

Vanguard Intermediate-Term Corporate Bond ETF (VCIT)

อ้างอิงดัชนี Bloomberg US 5-10 Year Corp Index

รวมหุ้นกู้คุณภาพดี (Investment Grade) ของสหรัฐฯ กว่า 2,000 หลักทรัพย์

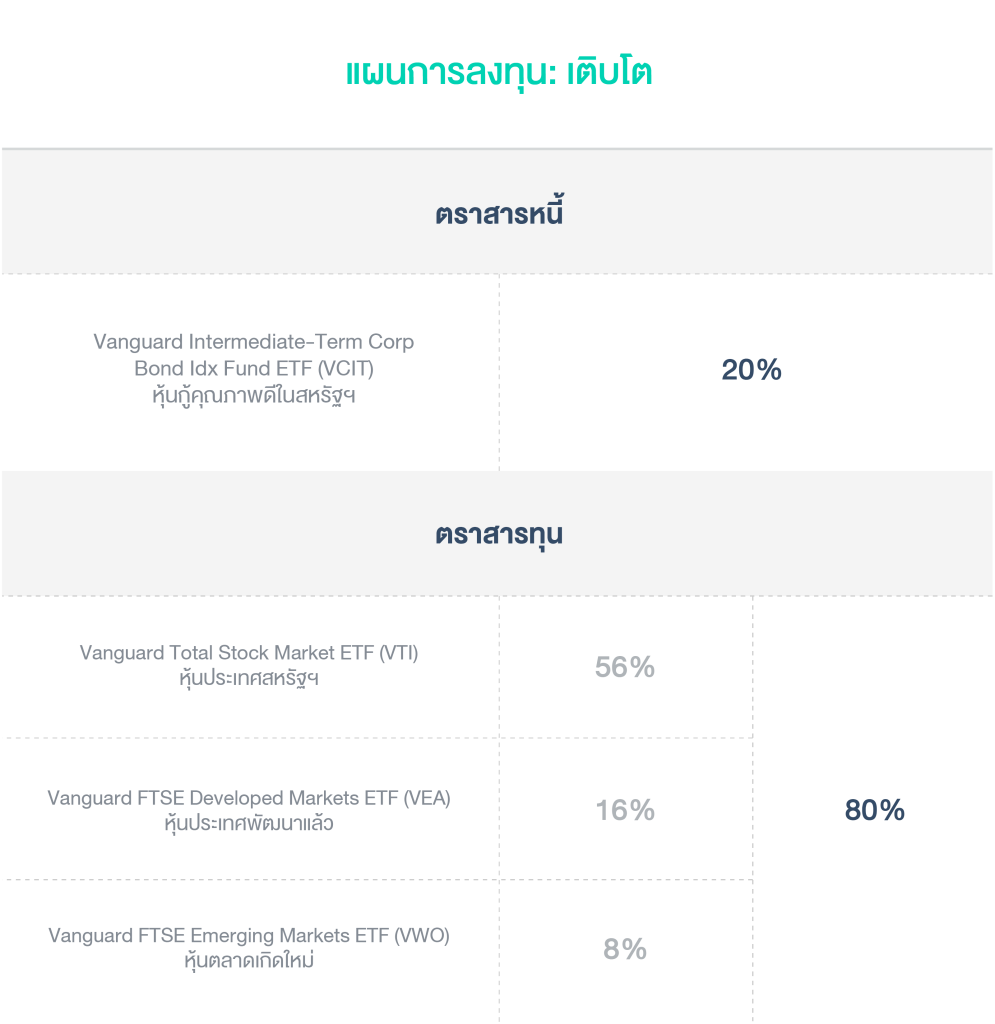

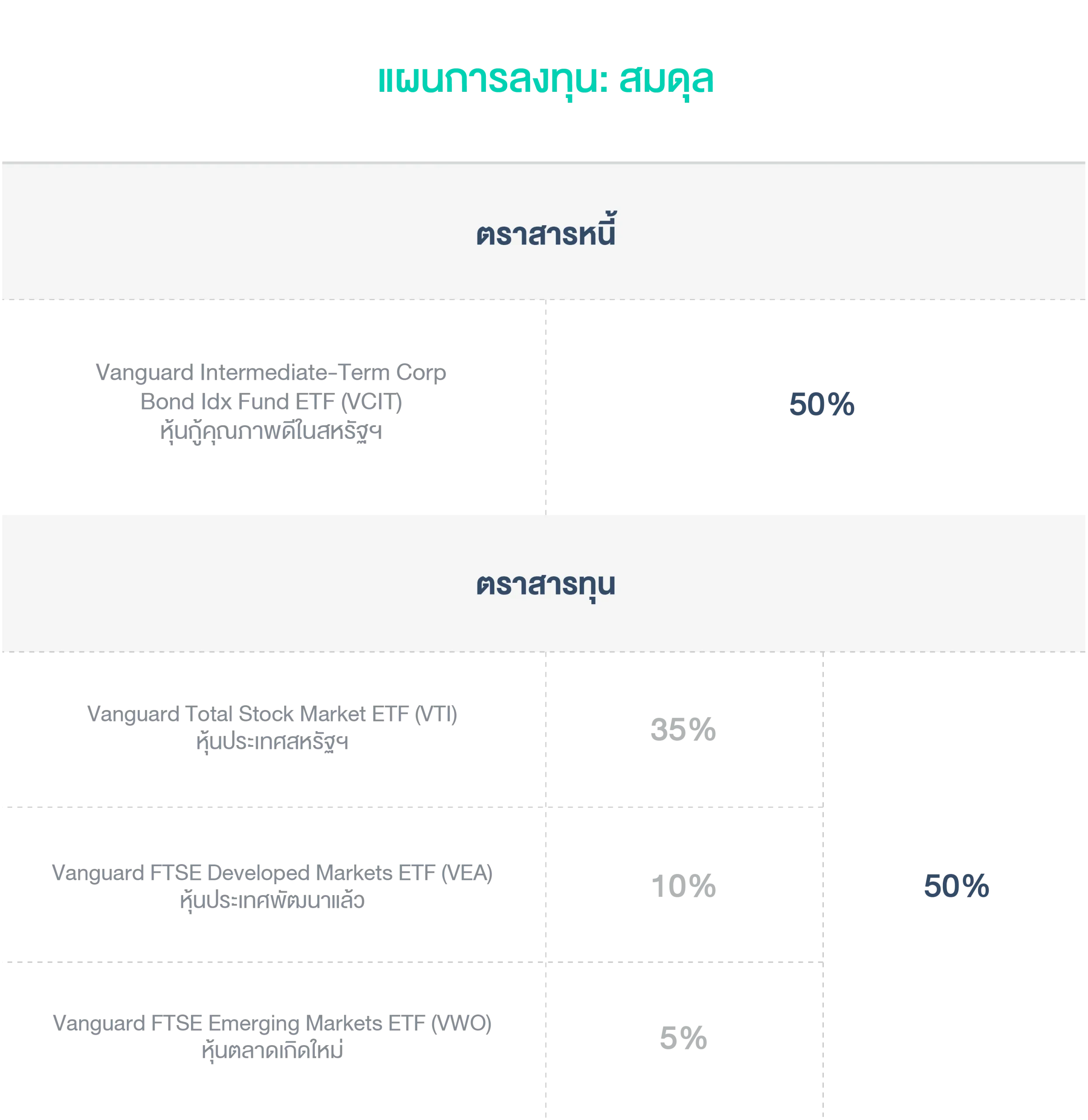

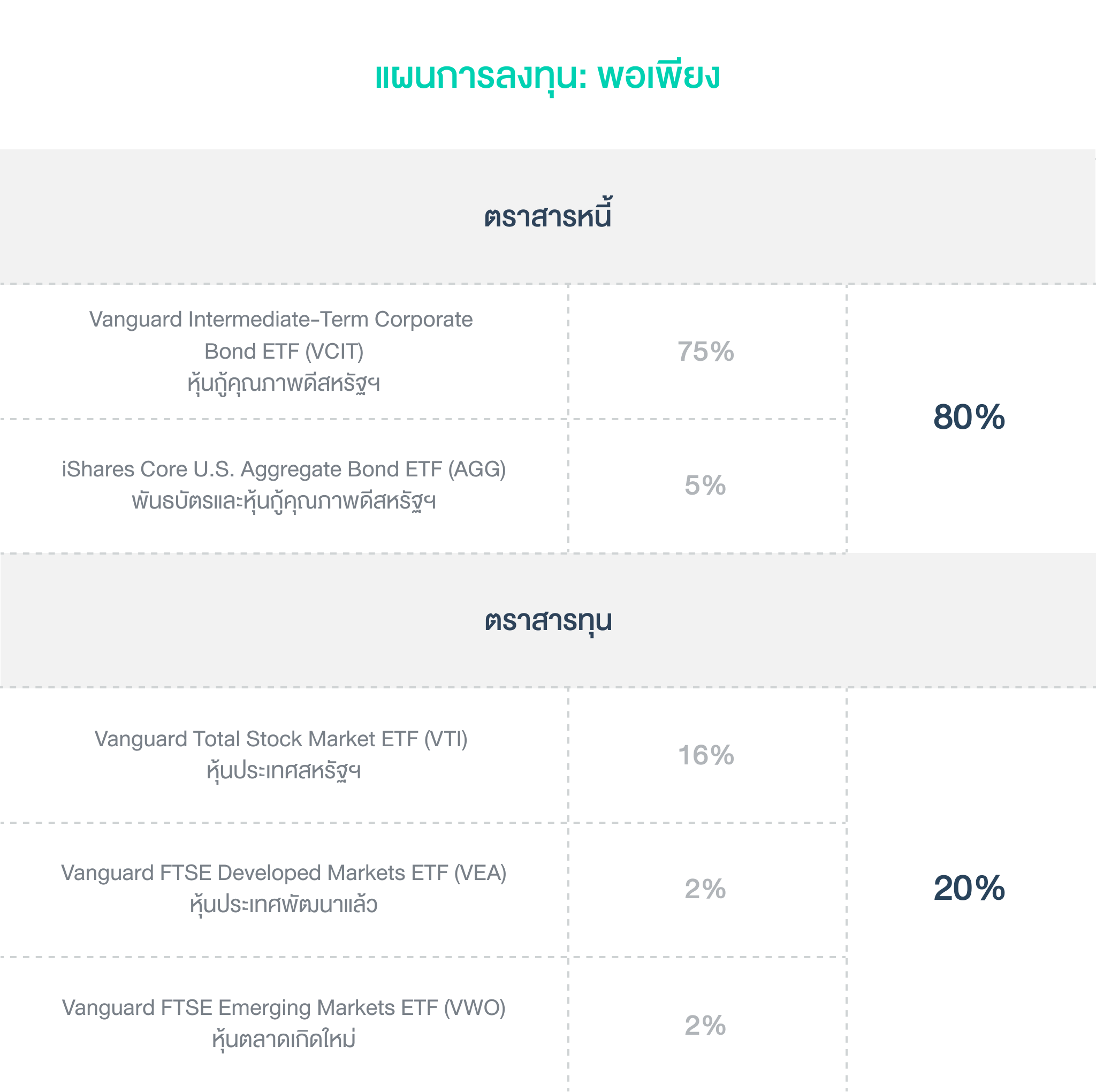

วิธีจัดสัดส่วนกองทุน ETF ตามแผนการลงทุน

การจัดสัดส่วนของกองทุน ETF จะใช้แนวคิดตาม Modern Portfolio Theory ไม่ว่าจะเป็นแผนพอเพียง สมดุล หรือเติบโต ในพอร์ตจะประกอบไปด้วยสินทรัพย์ 2 ประเภท ที่ไม่ค่อยสัมพันธ์กัน ได้แก่หุ้น และตราสารหนี้ ทำให้ความผันผวนของพอร์ตโดยรวมลดลง แต่ยังรักษาผลตอบแทนคาดหวังได้ใกล้เคียงเดิม

สำหรับน้ำหนักการลงทุนของกองทุน ETF แต่ละกอง จะขึ้นอยู่กับแผนการลงทุนที่คุณเลือก ว่าเป็นแผนการลงทุนแบบพอเพียง สมดุล หรือเติบโต โดยแต่ละแผนการลงทุนนั้น Jitta Wealth ได้ทดลองนำกองทุน ETF ทั้งตราสารทุน และตราสารหนี้ มาจัดพอร์ตในสัดส่วนที่แตกต่างกันออกไป เพื่อดูระดับความผันผวน โดยใช้ข้อมูลย้อนหลัง 10 ปี

รูปแบบการจัดสัดส่วนไหนที่มีค่า Sharpe Ratio และ Sortino Ratio สูงที่สุด ถือเป็นสัดส่วนที่มีความผันผวนน้อยที่สุด ใกล้เคียง Efficient Frontier ตามทฤษฎี Modern Portfolio Theory และเป็นสัดส่วนแม่แบบที่เรานำมาจัดพอร์ตให้คุณนั่นเอง

ซึ่งสัดส่วนกองทุน ETF ที่เราพบว่าให้ประสิทธิภาพทำผลตอบแทนดี ในระดับความเสี่ยงที่เหมาะสม สำหรับแผนการลงทุนต่างๆ มีดังนี้

วิธีปรับพอร์ตแบบอัตโนมัติ

Jitta Wealth บริหารกองทุน Global ETF ด้วยระบบอัตโนมัติ ที่จะรักษาสัดส่วนการลงทุนตามแผนที่วางไว้ ไร้ความวุ่นวายตลอดระยะเวลาการลงทุน

โดย Jitta Wealth จะปรับพอร์ตลงทุนให้คุณทุกๆ 1 ปี หรือเมื่อสัดส่วนหุ้นหรือตราสารหนี้ เพิ่มหรือลดเกิน 5% จากสัดส่วนที่จัดสรรไว้

การรักษาสัดส่วนของสินทรัพย์ให้อยู่ตามเกณฑ์ที่ตั้งไว้ จะช่วยรักษาความสามารถในการสร้างผลตอบแทน และระดับความเสี่ยงให้อยู่ในจุดที่พอดีกับคุณมากที่สุด

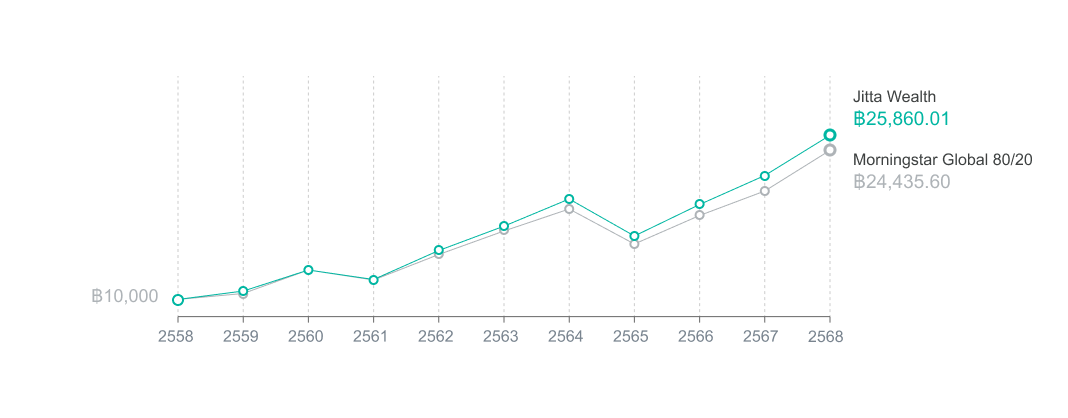

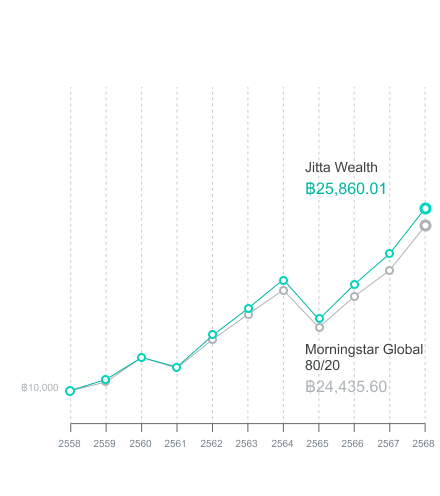

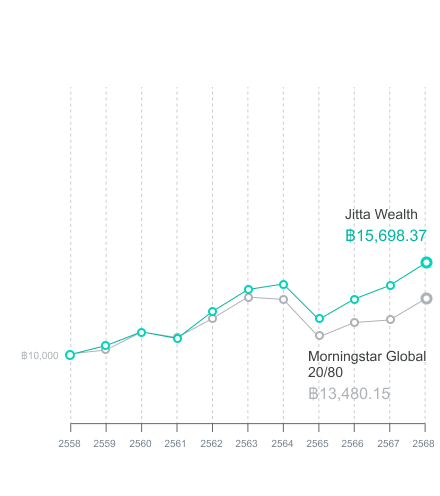

ผลตอบแทนย้อนหลัง (Back Test)

ผลตอบแทนย้อนหลัง (back test) ของแผนการลงทุนต่างๆ มีดังนี้

ผลตอบแทนย้อนหลังรายปี (แผนเติบโต)

ตารางแสดงผลตอบแทนย้อนหลัง (Back Test) รายปี

YEAR

Jitta Wealth

Morningstar Global 80/20 NR USD

2559

8.76%

7.09%

2560

18.46%

20.32%

2561

-7.17%

-7.99%

2562

23.84%

22.21%

2563

15.69%

15.14%

2564

15.07%

12.76%

2565

-17.92%

-17.99%

2566

18.74%

18.14%

2567

14.42%

12.47%

2568

17.61%

19.21%

ผลตอบแทนเฉลี่ยต่อปี

9.97%

9.35%

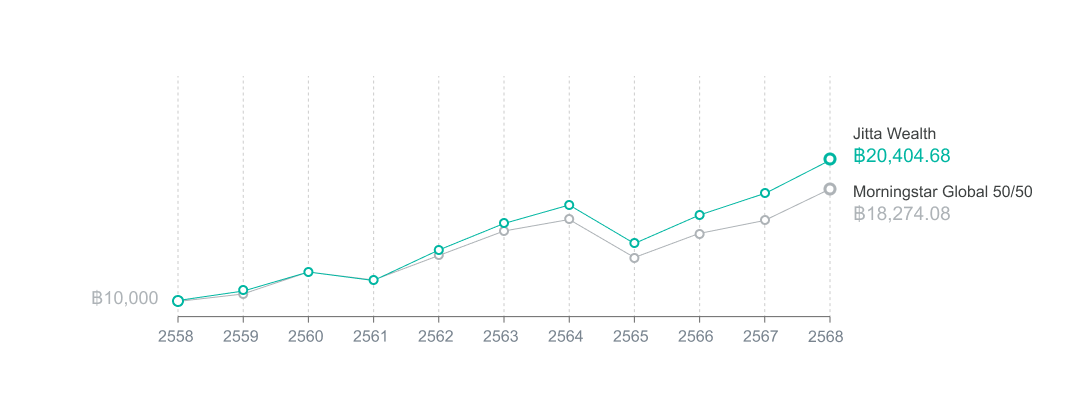

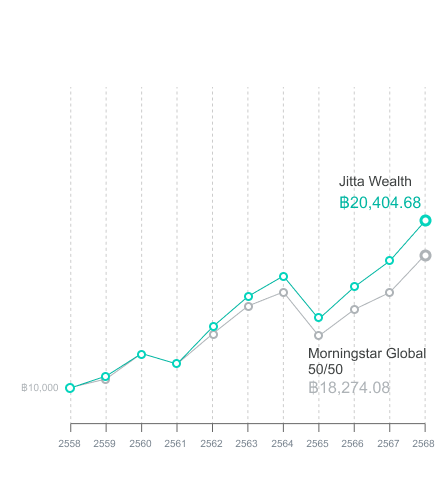

ผลตอบแทนย้อนหลังรายปี (แผนสมดุล)

ตารางแสดงผลตอบแทนย้อนหลัง (Back Test) รายปี

YEAR

Jitta Wealth

Morningstar Global 50/50 NR USD

2559

7.17%

5.31%

2560

13.19%

15.17%

2561

-5.31%

-5.33%

2562

19.75%

16.25%

2563

13.95%

13.30%

2564

8.41%

5.53%

2565

-16.42%

-17.62%

2566

14.69%

13.16%

2567

9.85%

6.91%

2558

14.04%

14.89%

ผลตอบแทนเฉลี่ยต่อปี

7.39%

6.22%

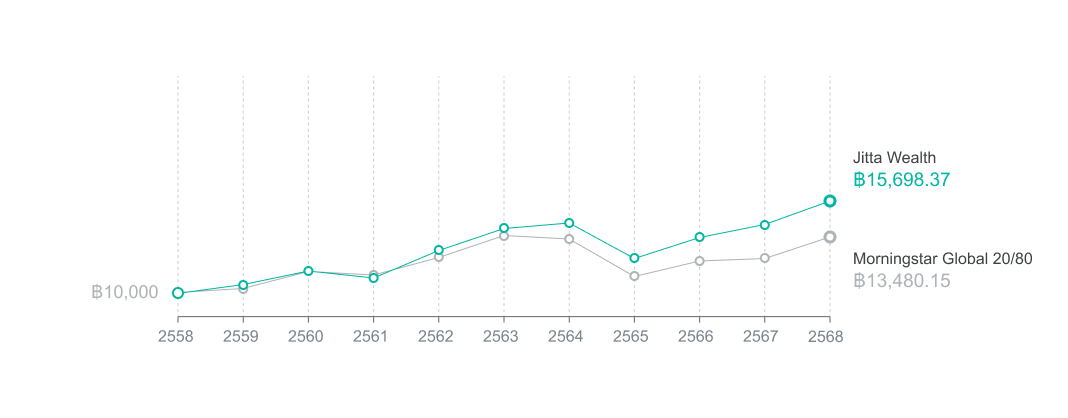

ผลตอบแทนย้อนหลังรายปี (แผนพอเพียง)

ตารางแสดงผลตอบแทนย้อนหลัง (Back Test) รายปี

YEAR

Jitta Wealth

Morningstar Global 20/80 NR USD

2559

5.64%

3.44%

2560

7.80%

10.23%

2561

-3.26%

-2.74%

2562

15.55%

10.43%

2563

10.37%

10.97%

2564

2.24%

-1.35%

2565

-15.15%

-17.39%

2566

10.62%

8.31%

2567

5.79%

1.58%

2568

10.06%

10.63%

ผลตอบแทนเฉลี่ยต่อปี

4.61%

3.03%

ผลการดำเนินงานในอดีต ซึ่งได้จากการทดสอบย้อนหลังไม่ได้อ้างอิงจากผลการดำเนินงานที่เกิดขึ้นจริง เป็นเพียงการนำเสนอข้อมูลจากการจำลองการจัดการลงทุนของนโยบายการลงทุนเท่านั้น มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ข้อมูลจากการทดสอบผลตอบแทนย้อนหลัง (Back Test) ของการลงทุนตามนโยบาย Global ETF หักค่าธรรมเนียมบริหารจัดการรายปี (Management Fee) ค่าธรรมเนียมการซื้อขาย (Commission Fee) และค่าธรรมเนียมอื่นๆ แล้ว

ข้อมูล Back Test อาจเปลี่ยนแปลงในแต่ละปีสอดคล้องกับการอัปเดตการทำงานของอัลกอริทึม (อ่านเพิ่มเติม)

รายละเอียดการทดสอบผลตอบแทนย้อนหลัง ของกองทุน Global ETF

เงินลงทุนเริ่มต้น $1,500 ตั้งแต่วันที่ 31 ธันวาคม 2558 – 31 ธันวาคม 2568

- ค่าธรรมเนียมการบริหารจัดการ 0.5% ต่อปี

- ค่าธรรมเนียมการซื้อขายไม่เกิน 0.2% ของมูลค่าซื้อขาย

- ค่าธรรมเนียมการรักษาสินทรัพย์ 0.1% ต่อปี หรือขั้นต่ำ 960 บาทต่อปี

ปรับพอร์ตเมื่อสัดส่วนหุ้นหรือตราสารหนี้ เพิ่มลดอย่างน้อย 5% จากสัดส่วนที่กำหนดไว้

อ่านต่อ: ทฤษฎีลงทุนรางวัลโนเบล เบื้องหลัง Global ETF

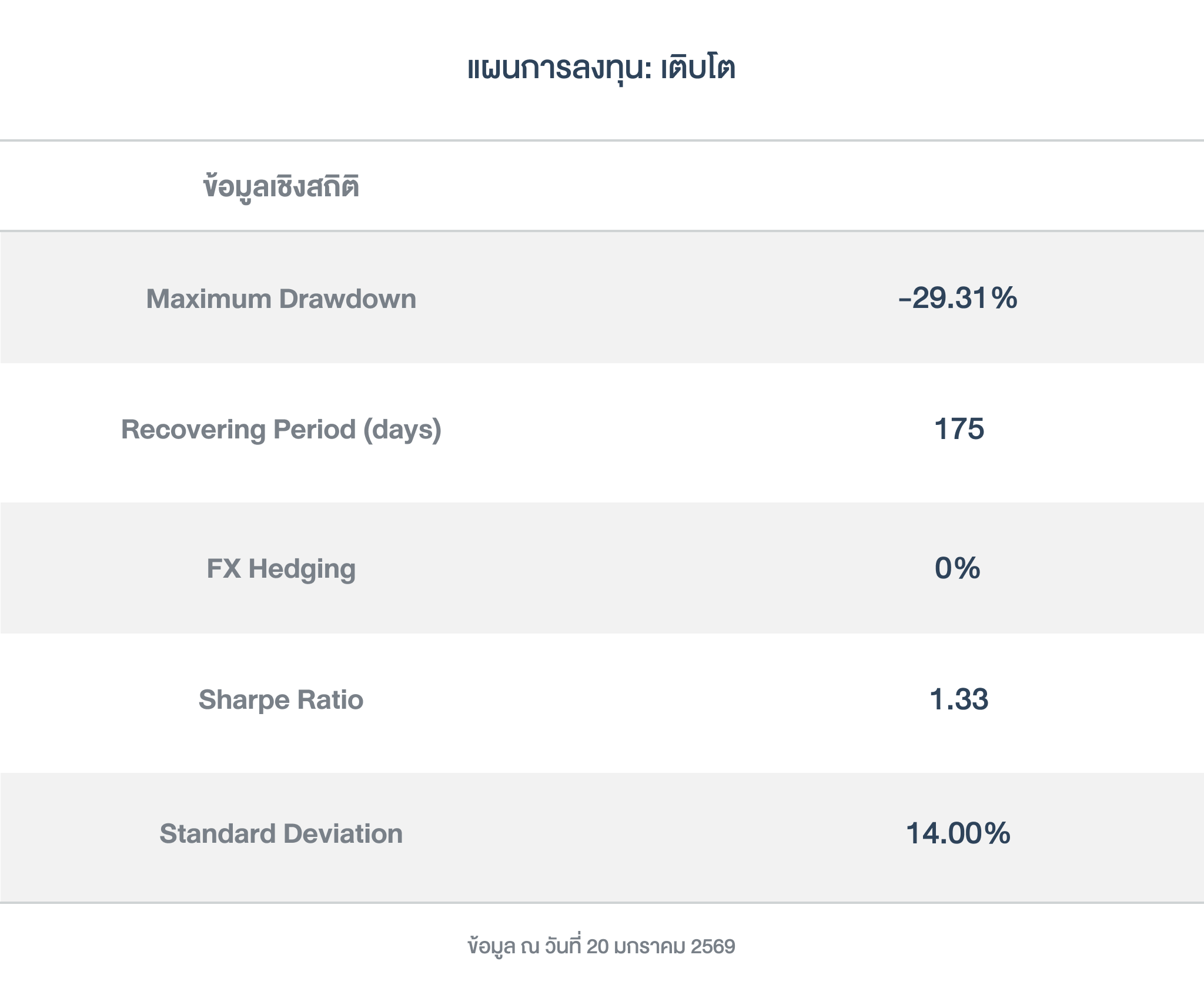

ข้อมูลเชิงสถิติ

แผนการลงทุน: เติบโต

ข้อมูลเชิงสถิติ

Maximum Drawdown

Recovering Period (days)

FX Hedging

Sharpe Ratio

Standard Deviation

-29.31%

175

0%

1.33

14.00%

ข้อมูล ณ วันที่ 20 มกราคม 2569

ระดับความเสี่ยง

ระดับ 4 เสี่ยงสูง

แผนการลงทุน: สมดุล

ข้อมูลเชิงสถิติ

Maximum Drawdown

Recovering Period (days)

FX Hedging

Sharpe Ratio

Standard Deviation

-23.64%

149

0%

1.39

10.00%

ข้อมูล ณ วันที่ 20 มกราคม 2569

ระดับความเสี่ยง

ระดับ 3 เสี่ยงปานกลางค่อนข้างสูง

แผนการลงทุน: พอเพียง

ข้อมูลเชิงสถิติ

Maximum Drawdown

Recovering Period (days)

FX Hedging

Sharpe Ratio

Standard Deviation

-20.47%

1110

0%

1.27

7.00%

ข้อมูล ณ วันที่ 20 มกราคม 2569

ระดับความเสี่ยง

ระดับ 2 เสี่ยงปานกลางค่อนข้างต่ำ

กลุ่มลูกค้าเป้าหมาย

เงินลงทุนเริ่มต้น $1,500 ตั้งแต่วันที่ 31 ธันวาคม 2558 – 31 ธันวาคม 2568

แผนการลงทุน: พอเพียง

- เหมาะสำหรับนักลงทุนที่ต้องการ ความมั่นคงของเงินลงทุนเป็นหลัก และสามารถยอมรับความผันผวนของพอร์ตได้ต่ำ

- นักลงทุนที่มุ่งเน้น การรักษาเงินต้น และรับผลตอบแทนสม่ำเสมอ มากกว่าการเติบโตของเงินลงทุน

- เหมาะกับ นักลงทุนที่ใกล้เกษียณ หรือมีระยะเวลาลงทุนสั้น ที่ต้องการลดความเสี่ยงของพอร์ต

- สามารถยอมรับความเสี่ยงจากอัตราแลกเปลี่ยนเงินตราต่างประเทศได้

แผนการลงทุน: สมดุล

- เหมาะสำหรับนักลงทุนที่ต้องการ ผลตอบแทนในระยะยาว และสามารถรับความเสี่ยงได้ปานกลาง

- นักลงทุนที่มองหา การเติบโตของเงินลงทุนพร้อมกับความมั่นคง โดยมีการกระจายการลงทุนระหว่างสินทรัพย์ที่มีความเสี่ยงต่ำ และสูงอย่างเหมาะสม

- เหมาะกับ นักลงทุนที่มีระยะเวลาลงทุนปานกลางถึงยาว และต้องการพอร์ตที่สมดุลระหว่างผลตอบแทนและความเสี่ยง

- สามารถยอมรับความเสี่ยงจากอัตราแลกเปลี่ยนเงินตราต่างประเทศได้

แผนการลงทุน: เติบโต

- เหมาะสำหรับนักลงทุนที่สามารถ รับความผันผวนของตลาดได้สูง และมีเป้าหมายในการเติบโตของเงินลงทุนระยะยาว

- นักลงทุนที่ต้องการ ผลตอบแทนสูงและยอมรับความเสี่ยงได้มากขึ้น แม้จะมีโอกาสขาดทุนในระยะสั้น

- เหมาะกับ นักลงทุนที่มีระยะเวลาลงทุนยาว และเน้นสร้างความมั่งคั่งในอนาคต

- สามารถยอมรับความเสี่ยงจากอัตราแลกเปลี่ยนเงินตราต่างประเทศได้

นโยบายการลงทุนนี้ไม่เหมาะกับนักลงทุนที่

- นักลงทุนที่ต้องการ ผลตอบแทนคงที่หรือเงินต้นไม่มีความเสี่ยง (เช่น ผู้ที่ต้องการเน้นเงินฝากหรือพันธบัตรระยะสั้น)

- นักลงทุนที่ไม่สามารถรับความผันผวนของตลาดหุ้นได้เลย หรือไม่สามารถทนต่อการขาดทุนระหว่างทางได้

- นักลงทุนที่ต้องการสภาพคล่องสูงและอาจต้องใช้เงินลงทุนในระยะสั้น และไม่สามารถถือครองการลงทุนได้นานเกิน 3 ปี

- กังวลเกี่ยวกับความเสี่ยงของอัตราแลกเปลี่ยนเงินตราต่างประเทศ

การบริหารความเสี่ยง

1. ความเสี่ยงจากความผันผวนของราคาตราสาร (Market Risk)

ความเสี่ยงที่มูลค่าของหลักทรัพย์ที่กองทุนลงทุนจะเปลี่ยนแปลงเพิ่มขึ้นหรือลดลงจากปัจจัยภายนอก เช่น สภาวะเศรษฐกิจการลงทุน ปัจจัยทางการเมืองทั้งในและต่างประเทศ เป็นต้น ซึ่งพิจารณาได้จากค่า Standard Deviation (SD) ของกองทุน หากกองทุนมีค่า SD สูง แสดงว่ากองทุนมีความผันผวนจากการเปลี่ยนแปลงของราคาหลักทรัพย์ที่สูง

แนวทางการบริหารเพื่อลดความเสี่ยง : บริษัทจัดการจะกระจายสัดส่วนการลงทุนในตราสารต่างๆ อย่างเหมาะสมซึ่งจะทำให้สามารถควบคุมระดับความเสี่ยงโดยรวมของกองทุนอยู่ในอัตราที่เหมาะสมตามนโยบายและมีดุลยภาพกับด้านผลตอบแทนตามที่คาดหวัง

2. ปัจจัยความเสี่ยงจากการดำเนินงานของผู้ออกตราสาร (Business Risk)

กองทุนรวมเป็นผลิตภัณฑ์การลงทุนที่จัดตั้งขึ้น โดยอยู่ภายใต้การบริหารจัดการของบริษัทจัดการกองทุน (Asset Management Company) ความน่าเชื่อถือของกองทุนรวมจึงขึ้นอยู่กับหลายปัจจัย อาทิ ขนาดของกองทุน ชื่อเสียงและความน่าเชื่อถือของบริษัทจัดการกองทุน รวมถึงคุณภาพของหลักทรัพย์ที่ใช้เป็นสินทรัพย์รองรับภายในกองทุน

แนวทางการบริหารเพื่อลดความเสี่ยง : เลือกลงทุนเฉพาะกองทุนรวมขนาดใหญ่ ที่จดทะเบียนในตลาดหลักทรัพย์ที่น่าเชื่อถือ มีกฏระเบียบควบคุมที่เหมาะสม และเป็นกองทุนที่ออกโดยบริษัทจัดการกองทุนที่มีชื่อเสียง

3. ความเสี่ยงจากการขาดสภาพคล่องของตราสาร (Liquidity Risk)

ความเสี่ยงที่เกิดขึ้นจากการที่กองทุนไม่สามารถจำหน่ายตราสารนั้น ๆ ได้ในราคาที่เหมาะสมและภายในระยะเวลาอันสมควร

แนวทางการบริหารเพื่อลดความเสี่ยง : บริษัทจัดการจะพิจารณาเลือกลงทุนในตราสารที่มีคุณภาพดีทั้งในด้านความน่าเชื่อถือ และความสามารถในการชำระหนี้ของผู้ออกตราสาร ตลอดจนสภาพคล่องของตราสาร

4. ความเสี่ยงจากอัตราแลกเปลี่ยนเงินตราต่างประเทศ (Foreign Exchange Rate Risk)

ความเสี่ยงจากการที่กองทุนที่ลงทุนนำเงินไปลงทุนในรูปของสกุลเงินตราต่าง ๆ ดังนั้น ในกรณีที่อัตราแลกเปลี่ยนมีความผันผวน ก็จะส่งผลกระทบต่อมูลค่าหน่วยลงทุนของกองทุนได้

แนวทางการบริหารเพื่อลดความเสี่ยง : เนื่องจากกองทุนมีนโยบายการลงทุนระยะยาว 3-5 ปีขึ้นไป จึงไม่มีสัญญาป้องกันความเสี่ยงอัตราแลกเปลี่ยน

5. ปัจจัยความเสี่ยงจากความสามารถในการชำระหนี้ของผู้ออกตราสาร (Credit Risk)

หมายถึงความเสี่ยงที่เกิดขึ้นจากการตราสารหนี้ที่ลงทุนอยู่ไม่ได้รับผลตอบแทนตามที่ตกลงกันไว้ เนื่องจากผู้ออกตราสารหนี้ไม่มีความสามารถในการชำระหนี้

แนวทางการบริหารเพื่อลดความเสี่ยง : กองทุนมีนโยบายลงทุนเฉพาะ ETF ตราสารทุน ซึ่งไม่มีความเสี่ยงจากความสามารถในการชำระหนี้ของผู้ออกตราสาร หรือลงทุนใน ETF ตราสารหนี้ที่มีการกระจายความเสี่ยงเป็นอย่างดี ทำให้มีความเสี่ยงจากความสามารถในการชำระหนี้ของผู้ออกตราสารต่ำ

6. ความเสี่ยงจากการเข้าทำสัญญาซื้อขายล่วงหน้า (Leverage Risk)

กองทุนไม่มีโนบายการทำสัญญาซื้อขายล่วงหน้า จึงไม่มีความเสี่ยงนี้

7. ความเสี่ยงจากการลงทุนในตราสารที่มีอันดับความน่าเชื่อถือต่ำกว่าอันดับที่สามารถลงทุนได้ (Non-Investment Grade) หรือที่ไม่มีการจัดอันดับความน่าเชื่อถือ (Unrated)

ผู้จัดการกองทุน

นายมาโนช ช่างสลัก (ตั้งแต่ 24 สิงหาคม 2564)

นายประภัศร์พงษ์ นันทกิจพัฒนา (ตั้งแต่ 29 กันยายน 2566)

หมายเหตุ

ในการเสนอนโยบายการลงทุนของกองทุนส่วนบุคคลนี้มิได้เป็นการแสดงว่าสำนักงาน ก.ล.ต. ได้รับรองถึงความถูกต้องของข้อมูลดังกล่าว หรือได้ประกันราคาหรือผลตอบแทนของนโยบายการลงทุนที่เสนอนั้น

ลงทุนสบายใจ ไร้พรมแดน ในแบบที่เป็นคุณ

เปิดบัญชี Global ETF วันนี้ คว้าโอกาสสร้างผลตอบแทนจากสินทรัพย์ดีๆ ทั่วโลก